SJB | Korschenbroich, 27.08.2014.

Der Euro schwächelt weiter, und auch der US-Dollar ist angesichts der durch die Liquiditätsschwemme der Fed ausgelösten Risiken keine echte Alternative. Da ist es für global denkende Investoren nur folgerichtig, ihren Blick auf den chinesischen Renminbi als Anlagewährung zu richten.

Der Euro schwächelt weiter, und auch der US-Dollar ist angesichts der durch die Liquiditätsschwemme der Fed ausgelösten Risiken keine echte Alternative. Da ist es für global denkende Investoren nur folgerichtig, ihren Blick auf den chinesischen Renminbi als Anlagewährung zu richten.

Denn nicht nur auf den asiatischen Märkten gewinnt der Renminbi (RMB), die Währung der Volksrepublik China, stetig an Bedeutung. Parallel zur Entwicklung Chinas zur wirtschaftlichen Weltmacht ist die chinesische Valuta auf dem besten Wege, sich zu einer globalen Leitwährung zu entwickeln. Das Interesse der Investoren rund um den Globus am Renminbi ist groß, da dieser langfristig über ein hohes Aufwertungspotenzial verfügt.

In der Vergangenheit hielt Chinas Regierung die Währung künstlich niedrig und sorgte mit stetigen Notenbankinterventionen dafür, dass die Schwankungen am Devisenmarkt gering blieben. Der relativ schwache Renminbi ermöglichte es China, seine großen Exportüberschüsse zu erwirtschaften und sich hohe Devisenreserven aufzubauen. Nun jedoch ist Chinas Wirtschaftpolitik in eine neue Phase eingetreten: Der chinesische Binnenmarkt steht stärker im Fokus. Um ein langfristiges, nachhaltiges Wachstum zu erzielen, soll der heimische Konsument den ökonomischen Aufschwung absichern. Die Konsequenz dieses Paradigmenwechsels: Chinas Regierung lässt eine schrittweise Aufwertung des Renminbi zu, um mit einer stärkeren Währung die heimische Wirtschaft und den Binnenkonsum zu fördern.

Wie kann der Investor das Aufwertungspotenzial der chinesischen Währung nutzen und mit ausgewählten Anleihen von der Wachstumskraft Chinas profitieren? Mit dem Fidelity China RMB Bond Fund A Acc EUR (WKN A1JY1A, ISIN LU0740036131) ist auch für Privatanleger die unkomplizierte Anlage in chinesischen Renminbi möglich, die ihnen noch bis vor Kurzem verwehrt war. FondsManager Bryan Collins ist ein ausgewiesener Experte für den noch jungen Renminbi-Anleihenmarkt und verwaltet den Fonds von Hongkong aus. Collins bevorzugt für sein Portfolio Emittenten mit guter Bonität, deren Anleihen ein hohes Maß an Sicherheit bieten – im Ergebnis bietet der Fonds bei überschaubarem Risiko die Chance, am langfristigen Aufwärtspotenzial von Chinas Währung teilzuhaben. Der Fidelity-Fonds wurde am 8. Dezember 2011 aufgelegt und weist aktuell ein FondsVolumen von 132 Millionen Euro auf, als Vergleichsindex wird der BofAML US HY Master II TR USD verwendet. Seit Jahresbeginn hat sich der chinesische Anleihenfonds erfreulich entwickelt und um +4,52 Prozent auf Eurobasis zugelegt. Mit welcher Anlagestrategie will FondsManager Collins auch zukünftig attraktive Renditen erzielen?

FondsStrategie. Unternehmensanleihen. Favorisiert.

Der Fidelity China RMB Bond Fund hat sich das Erwirtschaften von laufenden Erträgen und gleichzeitiges Kapitalwachstum zum Ziel gesetzt und investiert vornehmlich in Unternehmensanleihen mit Investment-Grade-Rating, die in chinesischen Renminbi (RMB) denominiert sind. Als Emittenten kommen in erster Linie Firmen in Frage, die ihre Hauptgeschäftsaktivitäten in der asiatisch-pazifischen Region haben. Neben den Schuldpapieren großer chinesischer Unternehmen und Banken gehören auch Staatsanleihen sowie Bonds internationaler Konzerne wie McDonald‘s oder Caterpillar, die in China Geschäfte betreiben, zum Anlageuniversum. Die Mehrheit der vom Fonds erworbenen Anleihen wird in Hongkong gehandelt; das FondsManagement kann zudem direkt in Anleihen aus dem chinesischen Festland, die an chinesischen Börsen oder an den Interbanken-Anleihemärkten in Festlandchina notiert sind, investieren. Währungsseitig ist eine möglichst vollständige Exposition in Renminbi das Ziel des Fonds; das Engagement in Anleihen, die auf andere Währungen lauten, kann zu diesem Zweck abgesichert werden. FondsManager Collins legt den Fokus darauf, attraktive risikobereinigte Erträge zu erzielen und nutzt hierzu in seinem breit gestreuten Portfolio fundamentale Kreditanalysen sowie quantitative Modelle. Collins berichtet, dass der Markt für Offshore-Renminbi-Anleihen rasant wächst. Allein 2014 wurden dort bislang Anleihen mit einem Volumen von 39 Milliarden Euro emittiert. Positiv hervorzuheben sei neben der geringen Korrelation mit anderen Anleiheklassen die hohe Qualität der Titel, die trotz kurzer Laufzeiten eine attraktive Verzinsung bieten. Wie ist das FondsPortfolio im Detail strukturiert?

FondsPortfolio. Investment-Grade. Gesucht.

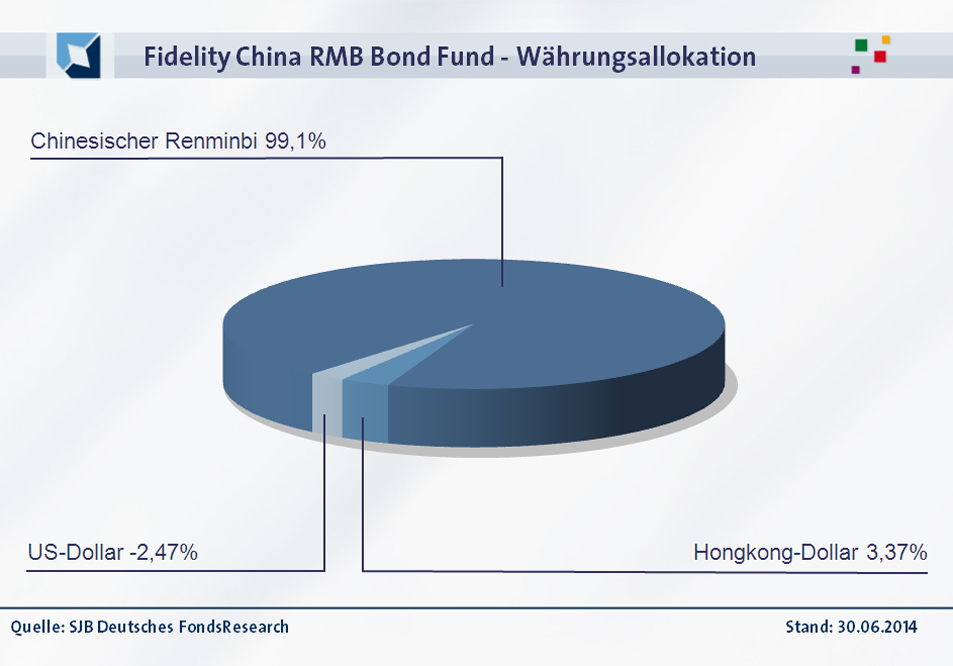

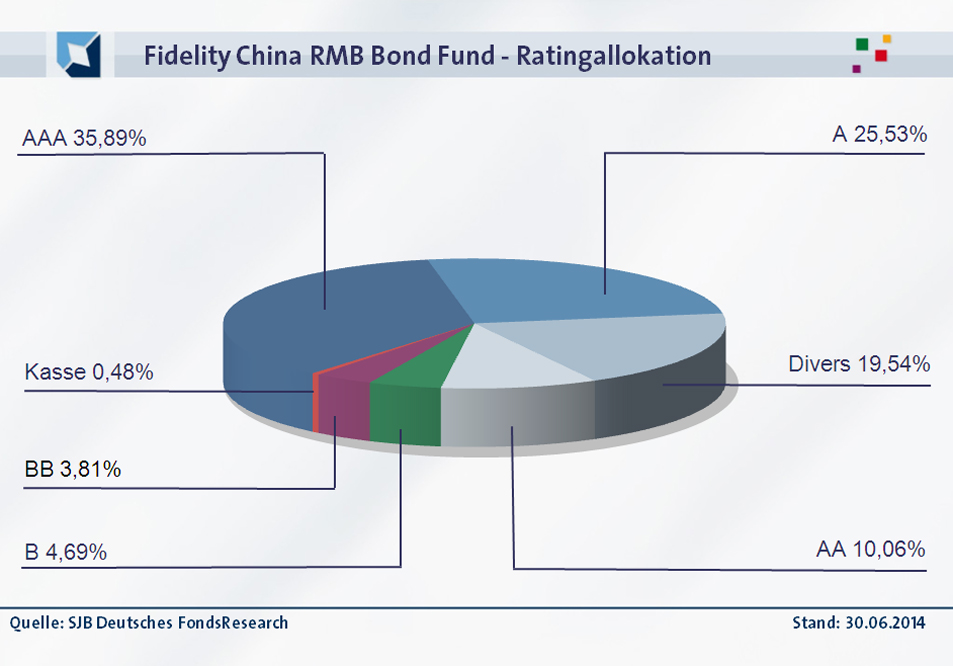

In der Ratingstruktur des Fidelity China RMB Bond Fund liegen mit „BBB“ bewertete Anleihen mit 35,89 Prozent auf dem ersten Platz. Ebenfalls dem Investment-Grade-Universum entstammen die mit „A“ (25,53 Prozent) sowie die mit „AA“ (10,06 Prozent) eingestuften Schuldpapiere des Fonds. Schwächere Bonitätsnoten wie „B“ (4,69 Prozent) sowie „BB“ (3,81 Prozent) sind im FondsPortfolio nur unterdurchschnittlich vertreten. Hinzu kommt ein Anleihenbestand von 19,54 Prozent mit anderen oder nicht vorhandenen Ratings. Der Kassenbestand des Renminbi-Fonds liegt per Ende Juni 2014 bei 0,48 Prozent. Die Währungsverteilung des Fidelity-Produktes fällt eindeutig aus: Allein 99,10 Prozent des FondsVermögens sind in chinesischen Renminbi (RMB) investiert, hinzu kommt ein geringer Bestand an Schuldpapieren in Hongkong-Dollar (HKD), der 3,37 Prozent ausmacht. Shortpositionen in US-Dollar (-2,47 Prozent) sorgen dafür, dass das Gesamt-Exposure 100 Prozent des FondsVermögens nicht übersteigt. Welche Anleihen finden sich unter den Top 10 des Portfolios? Bei den Einzelwerten liegen die Schuldpapiere des Mobilfunkanbieters China Unicom auf dem ersten Platz. Stark gewichtet sind auch die Anleihen des chinesischen Aluminiumproduzenten Chalco sowie RMB-Bonds von China Guangdong Nuclear. Renminbi-Anleihen von Finanzunternehmen wie der China Development Bank sowie Papiere des Energieversorgers China Resources Power runden die zehn größten Wertpapierbestände des Fidelity-Fonds ab.

FondsVergleichsindex. Korrelation. Ausgeprägt.

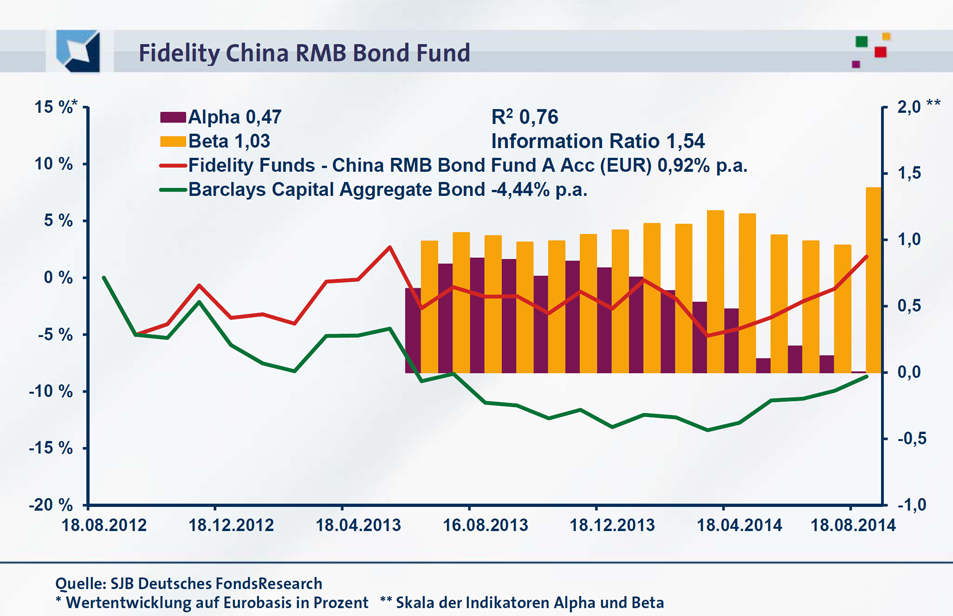

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity China RMB Bond Fund dem Barclays Capital Aggregate Bond als Vergleichsindex gegenübergestellt, einem weltweit gestreuten Index für Unternehmens- und Staatsanleihen. Über zwei Jahre liegt die Korrelation bei hohen 0,87, für ein Jahr fällt sie mit 0,79 gleichfalls deutlich aus. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Vergleichsindex trotz unterschiedlicher Währungsschwerpunkte stark ausgeprägt. Dies findet seinen Niederschlag auch in den von der Kennzahl R² erreichten Werten. Für zwei Jahre beträgt die Kennziffer 0,76, über ein Jahr geht R² auf 0,63 zurück. Damit haben sich mittelfristig 24 Prozent der Fondsentwicklung indexunabhängig vollzogen, kurzfristig sind es 37 Prozent. FondsManager Collins gelingt es durch die auf den RMB-Anleihensektor angewandte Fidelity-typische Stockpicking-Strategie, sich eine gewisse Unabhängigkeit vom globalen Anleihenmarkt zu bewahren – ein positiver Aspekt unter Diversifikationsgesichtspunkten. Der Tracking Error von 3,65 Prozent im Zweijahreszeitraum fällt moderat aus. Welche Risikostruktur besitzt der Renminbi-Fonds?

FondsRisiko. Volatilität. Erhöht.

Der Fidelity China RMB Bond Fund weist für zwei Jahre eine Volatilität von 8,67 Prozent auf, die damit leicht oberhalb des Schwankungsniveaus liegt, das der Barclays Capital Aggregate Bond mit 7,63 Prozent zu verzeichnen hat. Auch über ein Jahr schwankt der Chinafonds stärker als der globale Anleihenindex, wobei sich die Volatilitätsdifferenz noch erhöht: Jetzt beträgt die „Vola“ des Fidelity-Fonds 6,65 Prozent, während die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 4,13 Prozent aufweist. Die Zahlen zeigen: In RMB notierte Anleihen besitzen prinzipiell die höheren Schwankungen als ein Portfolio weltweit gestreuter Schuldpapiere; sowohl kurz- wie mittelfristig ist die Volatilität stärker ausgeprägt.

Die größere Risikoneigung des Fidelity-Produktes manifestiert sich auch in dem über Marktniveau liegenden Beta des Fonds von 1,03 für zwei Jahre. Im Einjahreszeitraum steigt die Risikokennzahl auf 1,39 an und liegt damit 39 Prozent über dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte hellt das Szenario aus FondsPerspektive auf; jetzt wird klar, dass sich Perioden einer erhöhten und einer verminderten Schwankungsneigung zumindest abwechseln. In fünf der letzten 16 betrachteten Einzelzeiträume war das Fonds-Beta geringer ausgeprägt als der marktneutrale Wert und nahm 0,96 im Tief an. Dem stehen elf Einjahresperioden gegenüber, in denen die Wertschwankungen des Renminbi-Fonds über denen der Benchmark lagen und das Beta Werte zwischen 1,03 und 1,39 erreichte. Insgesamt ist die Risikostruktur des Fidelity-Produktes damit oberhalb derjenigen des globalen Anleihenportfolios von Barclays anzusiedeln – eine kaum zu vermeidende Folge der stärkeren Spezialisierung im Währungsbereich. Können die von FondsManager Collins erzielten Renditeergebnisse dieses Manko ausgleichen?

FondsRendite. Alpha. Positiv.

Per 18. August 2014 hat der Fidelity China RMB Bond Fund über zwei Jahre eine kumulierte Wertentwicklung von +1,86 Prozent in Euro aufzuweisen, was einer Rendite von +0,92 Prozent p.a. entspricht. Ein gutes Ergebnis für den Anleihenfonds, wie der Vergleich mit dem Barclays Capital Aggregate Bond Index beweist: Denn der weltweit streuende Rentenindex verzeichnet im selben Zeitraum eine negative Gesamtrendite von -8,68 Prozent in Euro bzw. ein Ergebnis von -4,44 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr liegt gleichfalls der Fidelity-Fonds vorn: Mit einer Wertentwicklung von +3,58 Prozent erzielt er die bessere Performance als der SJB-Vergleichsindex mit +2,60 Prozent. Kurz- wie mittelfristig haben die von Chinaexperte Collins ausgewählten RMB-Anleihen also einen Renditevorsprung gegenüber dem globalen Bond-Markt erreicht – eine erfreuliche Diagnose, die die Managementqualität des Fidelity-Fonds unterstreicht.

Die überdurchschnittliche Wertentwicklung des Fidelity-Produktes im Vergleich zum Barclays-Referenzindex wird auch an dem positiven Alpha offenbar, das über zwei Jahre bei 0,47 liegt. Auf Jahressicht präsentiert sich die Renditekennzahl mit 0,01 knapp positiv. Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeigt, dass es dem Renminbi-Fonds mit absoluter Regelmäßigkeit gelang, die SJB-Benchmark zu schlagen. In allen der letzten 15 betrachteten Einjahreszeiträume verzeichnete der Fonds eine Outperformance zum Barclays-Index und markierte positive Alpha-Werte bis 0,86 in der Spitze. Die durchgängig generierte Mehrrendite des RMB-Anleihen-Portfolios macht die moderat erhöhte Schwankungsneigung wieder wett, so dass der Fidelity-Fonds über ein insgesamt attraktives Rendite-Risiko-Profil verfügt. Die im letzten Zweijahreszeitraum verzeichnete Information Ratio von 1,54 bestätigt abschließend, dass der risikoadjustierte Ertrag von FondsManager Collins überzeugt.

SJB Fazit. Fidelity China RMB Bond Fund.

Der chinesische Renminbi gewinnt immer mehr an Bedeutung und Stärke. Bei einer Fortsetzung der positiven Entwicklung von Chinas Wirtschaft hat er alle Möglichkeiten dazu, Euro oder US-Dollar als globale Leitwährung abzulösen. Der Fidelity China RMB Bond Fund ermöglicht es dem Privatanleger, am Aufwärtspotenzial der chinesischen Valuta durch die Investition in ein kenntnisreich ausgewähltes Portfolio von Renminbi-Anleihen teilzuhaben. Neben langfristigen Währungsgewinnen winken am „Dim-Sum-Markt“ attraktive Zinserträge bei guter Bonität der Emittenten.

Fidelity. Hintergründig.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 30.06.2014. SJB Abfrage: 21.08.2014.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 30.06.2014. SJB Abfrage: 21.08.2014.