SJB | Korschenbroich, 19.11.2014.

Qualitäts aktien zu einem günstigen Preis einsammeln – wer möchte dies als FondsInvestor nicht? Diese Zielsetzung trifft sich ausgezeichnet mit der Anlagephilosophie von Fidelity-FondsManager Matt Siddle, der für die US-Investmentgesellschaft den Fidelity European Larger Companies Fund verwaltet.

Qualitäts aktien zu einem günstigen Preis einsammeln – wer möchte dies als FondsInvestor nicht? Diese Zielsetzung trifft sich ausgezeichnet mit der Anlagephilosophie von Fidelity-FondsManager Matt Siddle, der für die US-Investmentgesellschaft den Fidelity European Larger Companies Fund verwaltet.

Denn Siddle hat sich ganz der Idee „Qualität zum attraktiven Preis” verschrieben. Qualität ist für ihn die Fähigkeit eines Unternehmens, auf lange Sicht einen Mehrwert für die Aktionäre zu schaffen. Dies ist dann der Fall, wenn ein Unternehmen dauerhaft eine hohe Eigenkapitalrendite erzielt und die ihm zufließenden Mittel gezielt für Neuinvestitionen einsetzt.

Im Fidelity European Larger Companies Fund A EUR (WKN 722635, ISIN LU0119124278) investiert der FondsManager gezielt in robuste und gut geführte Unternehmen, wobei er besonderen Wert auf die Güte des Geschäftsmodells und auf eine kontinuierlich hohe Ertragskraft legt. Marktexperte Matt Siddle, der am 01. Oktober 2010 das Management des Fidelity-Fonds für europäische Unternehmen mit hoher Marktkapitalisierung übernommen hat, nutzt vielfältige Quellen, um Kaufkandidaten aufzuspüren und ein genaues Verständnis für die Unternehmen zu entwickeln: Recherchen des internen Analystenteams, Unternehmensbesuche und selbst entwickelte Bewertungsmodelle. Dabei steht für ihn immer die richtige Balance zwischen Qualität und Preis im Vordergrund, denn sie entscheidet am Ende über die Attraktivität des Portfolios. „Mein Ziel ist ein Portfolio aus Qualitätsunternehmen, die langfristig stetige Erträge erzielen können“, führt der von London aus operierende FondsManager aus. „Gleichzeitig will ich das Abwärtsrisiko in schwierigen Marktphasen verringern. Kürzlich ergaben sich Kaufchancen bei hochwertigen Titeln wie SAP oder L’Oreal, deren Bewertungen im historischen Vergleich stark gesunken waren.”

Der Fidelity European Larger Companies Fund wurde am 16. September 2002 aufgelegt, hat den Euro als Basiswährung und verfügt aktuell über ein Volumen von 434 Millionen Euro. Als Vergleichsindex für den auf Großunternehmen aus Europa (inkl. Großbritannien) fokussierten Fonds dient der MSCI Europe Large Cap STRD USD Index. FondsManager Matt Siddle ist es seit seiner Amtsübernahme vor gut vier Jahren gelungen, die Performance des ohnehin schon erfolgreichen Fonds weiter zu optimieren: In diesem Zeitraum fällt die Wertentwicklung des Fonds mit +61,6 Prozent auf Eurobasis über 14 Prozentpunkte besser als diejenige der MSCI-Benchmark aus, die es auf eine Performance von +47,0 Prozent brachte. Die Konsequenz dieser hohen Mehrrendite: Der Fonds konnte 94 Prozent der Mitbewerber in seiner Morningstar-Peergroup hinter sich lassen. Wie fallen die weiteren Performancezahlen des Fidelity-Produktes aus?

FondsEntwicklung. Übersichtlich.

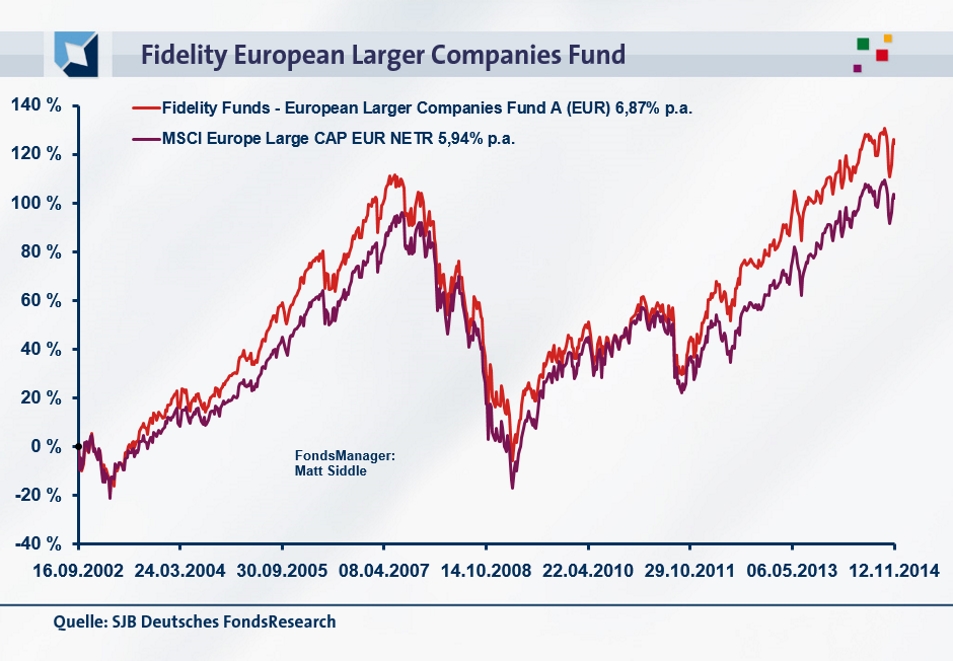

Seit seiner Auflegung im September 2002 hat der Fidelity European Larger Companies Fund eine attraktive Rendite von +6,87 Prozent p.a. in Euro erzielen können (Stand 12.11.2014). Damit lässt der Fonds den von der SJB als Vergleichsindex ausgewählten MSCI Europe Large Cap EUR NETR hinter sich, der es im selben Zeitraum auf eine Euro-Rendite von +5,94 Prozent p.a. bringt. Die langfristig generierte Mehrrendite dient als klarer Qualitätsbeweis für die Stockpicking-Strategie von FondsManager Siddle. Über drei Jahre gelingt es ihm, einen noch höheren Performancevorsprung zu erwirtschaften: Hier liegt die Rendite des Europa-Fonds bei +15,66 Prozent p.a., während der Referenzindex eine jährliche Wertentwicklung von +14,03 Prozent verzeichnet. Ähnlich positiv präsentiert sich das Bild im letzten Einjahreszeitraum: Dort überzeugt das Fidelity-Produkt mit einem Renditeplus von +7,53 Prozent, während sich der MSCI Europe Large Cap mit einem Wertzuwachs von +6,83 Prozent begnügen muss. Der Renditevergleich von Fonds und SJB-Vergleichsindex hat damit einen klaren Sieger: Der Fonds für europäische Large Caps erzielt in allen betrachteten Zeitspannen einen überzeugenden Performancevorsprung zur Benchmark.

Mit welchen Volatilitätswerten wird diese attraktive Outperformance von FondsManager Siddle erreicht? Der Fidelity European Larger Companies Fund verzeichnet in den gut zwölf Jahren seit Auflegung eine mittlere Schwankungsbreite von 17,52 Prozent, während der MSCI Europe Large Cap EUR NETR mit einer annualisierten Volatilität von 18,26 Prozent aufwartet. Langfristig fällt die Schwankungsneigung des Fonds damit erfreulich niedrig aus. Auch mittelfristig ist die Volatilität des Fidelity-Fonds im Vergleich zur SJB-Benchmark geringer: Über drei Jahre liegt die „Vola“ des Fonds mit 10,79 Prozent unterhalb der Volatilität des Index von 11,17 Prozent. Nur im jüngsten Einjahreszeitraum bietet sich ein abweichendes Bild: Hier ist die Schwankungsintensität des Fidelity-Produktes mit 7,53 Prozent etwas stärker ausgeprägt als die Volatilität von 6,83 Prozent, die der Vergleichsindex zu verzeichnen hat. Insgesamt stellt sich das Rendite-Risiko-Profil des Fidelity European Larger Companies Fund damit überzeugend dar: Die in allen Betrachtungszeiträumen erzielte Mehrrendite wird überwiegend unter geringeren Kursschwankungen generiert – nur kurzfristig geht sie mit einer moderaten Erhöhung des Risikos einher.

FondsStrategie. Entschlüsselt.

Der Fidelity European Larger Companies Fund strebt langfristiges Kapitalwachstum mit voraussichtlich niedrigen laufenden Erträgen an und investiert zu diesem Zweck mindestens 70 Prozent des FondsVermögens in Aktien größerer europäischer Unternehmen, der sogenannten „Large Caps“. Das Anlageuniversum umfasst neben Kontinentaleuropa auch Großbritannien. FondsManager Siddle betont, dass sein Qualitätsverständnis stets den „fairen Wert“ eines Unternehmens umfasse. Die aktuelle Bewertung am Markt spiele eine wesentliche Rolle, wobei für deren Einschätzung die langfristige Sicht entscheidend sei. „Der niedrigste Kurs muss nicht der besten Bewertung entsprechen“, führt Siddle in diesem Zusammenhang aus, weshalb er eine Bewertungsbandbreite für jedes Unternehmen entwickelt, in die Gewinnmargen, Erträge und Wachstum einfließen. Anschließend wird die Platzierung einer Aktie innerhalb dieser Bandbreite analysiert – und das sowohl historisch als auch im Vergleich zur aktuellen Konkurrenz. Dabei müsse man sich stets vergegenwärtigen: „Selbst wenn ein Unternehmen absolut höher bewertet ist als andere, kann es dennoch attraktiver sein, wenn es sich weiter unten in der Bewertungsbandbreite befindet.“ Im Idealfall investiere er nur in Unternehmen bester Qualität, die sehr niedrig bewertet sind. Allerdings gebe es in der Realität zu wenige dieser Titel, so der Marktstratege, um daraus ein vollständiges FondsPortfolio zu konstruieren. Die Konsequenz: In der Praxis konzentriert er sich auf die Titel aus der größeren Schnittmenge aus guter Qualität und attraktiver Bewertung.

Welche Branchen sind aktuell der Favorit von FondsManager Siddle? Der Cambridge-Absolvent betont, dass sich in diesem Jahr defensive Sektoren wie Versorger, Telekom und Gesundheit besser entwickelt haben als zyklische Werte. Eine Ursache für das gute Abschneiden defensiver Branchen sei der gesunkene Risikoappetit der Anleger, nachdem die erhoffte Wirtschaftserholung in Europa hinter den Erwartungen zurückbleibe. Allerdings erzielten europäische Unternehmen rund 50 Prozent ihrer Profite außerhalb Europas, gibt Siddle zu bedenken. Das Wachstum in den USA werde deshalb, genau wie die deutliche Abwertung des Euro, exportorientierte Unternehmen stärken. Im aktuellen Marktumfeld findet Siddle vor allem in zyklischen Sektoren interessante Aktien, deren Bewertungen wieder auf ein attraktives Niveau gesunken sind. Hier seien bereits nach unten korrigierte Erwartungen bei den Unternehmensgewinnen eingepreist. Siddle gibt zu bedenken: Zykliker werden im Vergleich zu defensiven Titeln mit dem größten Abschlag seit 2008 gehandelt. Welche Portfoliostruktur weist sein Europafonds derzeit aus?

In der Länderallokation des Fidelity European Larger Companies Fund liegt Großbritannien mit 38,50 Prozent Anteil am FondsVermögen klar auf Platz eins. Dahinter folgt Frankreich, wo 19,60 Prozent der Bestände investiert sind. Auf dem dritten Platz der Länderaufteilung liegt Deutschland mit 15,00 Prozent des FondsVolumens, gefolgt von der Schweiz mit 12,90 Prozent. Aktien aus den Niederlanden besitzen einen Portfolioanteil von 4,90 Prozent, Dividendentitel aus Spanien sind mit 2,70 Prozent gewichtet. FondsBestände in Dänemark (2,50 Prozent) sowie Norwegen (1,10 Prozent) runden das Länderportfolio des Europa-Fonds ab. Hinzu kommen als Beimischung einzelne Titel aus den USA (1,00 Prozent) sowie Aktien weiterer europäischer Staaten (0,90 Prozent).

In der Branchenallokation des Europa-Fonds sind Finanzwerte mit 20,00 Prozent Portfolioanteil führend. Unter die Top-10-Holdings des Fonds schafft es aus diesem Bereich der britische Lebensversicherer Prudential. Den zweiten Platz in der Branchenstruktur des Fidelity-Fonds nehmen Gesundheitstitel mit 16,70 Prozent ein. Unter den zehn größten Einzelpositionen wird der Sektor durch die beiden Schweizer Pharmakonzerne Roche und Novartis vertreten. Überzeugt ist FondsManager Siddle auch von Novo Nordisk: Das dänische Gesundheitsunternehmen erscheine zwar auf den ersten Blick teuer, sei allerdings auf Basis des freien Cashflows attraktiv bewertet. Der Sektor der zyklischen Konsumgüter nimmt 16,50 Prozent im Portfolio des Fonds ein und wird unter den Top-10 durch die Volkswagen-Aktie repräsentiert, die Siddle als „taktische Chance“ betrachtet. Nicht-zyklische Konsumgüter besitzen einen Anteil von 11,80 Prozent am FondsVermögen, durchschnittlich stark gewichtet sind Energietitel mit 11,60 Prozent sowie Industriewerte, die 10,80 Prozent Anteil am FondsVolumen besitzen. Kleinere Bestände im Bereich der Technologieaktien (6,40 Prozent), bei Grundstoffproduzenten (3,40 Prozent) sowie bei Telekomdienstleistern (0,80 Prozent) runden die Portfoliostruktur ab. Die Cashquote des Fonds liegt per Ende September bei 0,60 Prozent.

SJB Fazit. Fidelity European Larger Companies Fund.

FondsManager Matt Siddle hat den Fidelity European Larger Companies Fund weiter nach vorne gebracht. Mit seinem Fokus auf attraktiv bewertete Unternehmen, die mit nachhaltigen Geschäftsmodellen und starken Erträgen sowie Cashflows überzeugen, konnte er den breiten europäischen Aktienmarkt langfristig schlagen. Auch der aktuelle Fokus auf zyklische Aktien anstatt der bereits überteuerten defensiven Werte überzeugt. Wer ein stabiles Portfolio qualitativ hochwertiger Aktien zu einem vernünftigen Preis sucht, ist mit diesem Europa-Fonds bestens bedient!

Fidelity. Hintergründig.

Die US-amerikanische FondsGesellschaft Fidelity wurde 1946 gegründet. Publikumsfonds in Deutschland: 149. Deren verwaltetes Vermögen: 12,1 Milliarden Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 6.000, davon 300 in Deutschland. Geschäftsführer: Claude Hellers, Ferdinand Alexander Leisten, Dr. Andreas Prechtel. Stand: 30.06.2014. SJB Abfrage: 14.11.2014.

Die US-amerikanische FondsGesellschaft Fidelity wurde 1946 gegründet. Publikumsfonds in Deutschland: 149. Deren verwaltetes Vermögen: 12,1 Milliarden Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 6.000, davon 300 in Deutschland. Geschäftsführer: Claude Hellers, Ferdinand Alexander Leisten, Dr. Andreas Prechtel. Stand: 30.06.2014. SJB Abfrage: 14.11.2014.