Zum aktuellen Preis ist die „Währung Gold“ eine attraktive Versicherung – mit Wertsteigerungspotential, meint Degussa-Chefvolkswirt Thorsten Polleit.

Zum aktuellen Preis ist die „Währung Gold“ eine attraktive Versicherung – mit Wertsteigerungspotential, meint Degussa-Chefvolkswirt Thorsten Polleit.

Das Ansteigen der US-Kurzfristzinsen, das im Frühjahr 2013 eingesetzt hat, war mit einem merklichen Rückgang des Goldpreises verbunden. Die Goldhaltung verteuerte sich, denn wenn die Zinsen steigen, entgehen dem Goldhalter Erträge, die er mit dem Halten von Schuldpapieren erzielen kann. Und folglich gingen Nachfrage und Preis des gelben Metalls zurück. Mit den steigenden Zinsen fiel auch die Goldnachfrage der institutionellen Investoren. Das zeigte sich in den abnehmenden Beständen der Gold-Exchange- Traded-Funds (ETFs). Seit Anfang 2016 hat sich das Bild jedoch geändert: Trotz steigender Zinsen haben die Bestände der Gold-ETFs zugenommen – und das hat dazu beigetragen, den Goldpreis zu unterstützen. Es gibt weitere Anzeichen, die dafür sprechen, dass sich der Goldpreis weiter erholen könnte.

Gold ist mittlerweile eher billig

Ausgangspunkt der Überlegungen ist unsere (vorsichtige) Einschätzung, dass das Gold mittlerweile nicht mehr teuer, sondern eher billig ist. Dazu sei an dieser Stelle auf unser (bereits häufig gezeigtes) „Basismodell“ verwiesen, in dem die amerikanische Geldmengenausweitung der Goldpreisentwicklung gegenüber gestellt wird. Bei einer solchen Betrachtung zeigt sich mittlerweile ein deutliches „Aufholpotential“ des Goldpreises.

Die „Stimmungslage“ auf den Finanzmärkten ist in den letzten Monaten zusehends positiv(er) geworden – und entsprechend hat die Risikoscheu der Investoren und damit auch die Nachfrage nach Risikoabsicherung merklich abgenommen. Es ist daher zu vermuten, dass die „Versicherungsprämien“ für Inflations- und Zahlungsausfallrisiken, die Teil des Goldpreises sind, deutlich gefallen sind; das Gold ist folglich zu einer preisgünstigen Versicherung geworden.

Auf den Future-Märkten für Gold und Silber haben Hedgefonds in den letzten fünf Wochen (gemessen an der letzten Datenveröffentlichung der CFTS am 11. Juli 2017) ihre Wetten gegen Gold und Silber erhöht. Das dürfte die Preise für Gold und Silber belastet haben. Eine Gegenbewegung – die jedoch eher für die kurzfristige Preisentwicklung des Goldes relevant sein dürfte – wird zusehends wahrscheinlicher.

Bedeutsam für die längerfristige Entwicklung des Goldpreises dürften natürlich vor allem die Geldpolitiken bleiben. Die Zentralbanken versuchen, die Konjunkturen in Gang zu halten und den Bankenapparat zu gesunden. Daher sind auch ihre Möglichkeiten, die Zinsen anzuheben, begrenzt. Höhere Zinsen kann die Weltkonjunktur vermutlich auch gar nicht mehr „aushalten“ angesichts der überall hohen Schuldenlasten.

Merklich steigende Zinsen würden die Banken erneut belasten

Merklich steigende Zinsen würden viele ohnehin schon überdehnte Staats- und Bankschuldner in Bedrängnis bringen, die Konjunktur verlangsamen und die Kreditqualität verschlechtern. Das wiederum würde die Banken erneut belasten – eine Entwicklung, die die nächste Krise einläuten kann, und die die Regierungen und ihre Zentralbanken zu vermeiden suchen.

Bislang ist den Zentralbanken etwas sehr Erstaunliches gelungen: Sie haben die Kreditausfallsorgen auf den Finanzmärkten erfolgreich vertrieben, indem sie Zahlungsausfälle von Staaten und Banken mit der Ausgabe von neu geschaf-fenem Geld verhindern. Gleichzeitig hat diese Politik der Geldmengenvermehrung jedoch nicht zu einem Ansteigen der Inflationserwartungen geführt.

Doch dauerhaft kann die Zentralbankpolitik nicht beides erreichen: Man kann finanziell angeschlagene Staaten und Banken nicht durch die Ausgabe von neuem Geld über Wasser halten, ohne dass die Inflation irgendwann anzieht – in Form von steigenden Konsumenten- oder Vermögenspreisen. Früher oder später muss die Geldpolitik sich für eines der beiden Ziele entscheiden.

Für eine Vernachlässigung der Risiken gibt es folglich keinen Anlass: Die Probleme im internationalen Geld- und Kreditsystem sind nicht gelöst – darüber sollten auch positive Konjunkturmeldungen nicht hinwegtäuschen. An dieser Stelle dürft es daher von Interesse sein, sich die langfristige Wertentwicklung der „Währung Gold“ vor Augen zu führen.

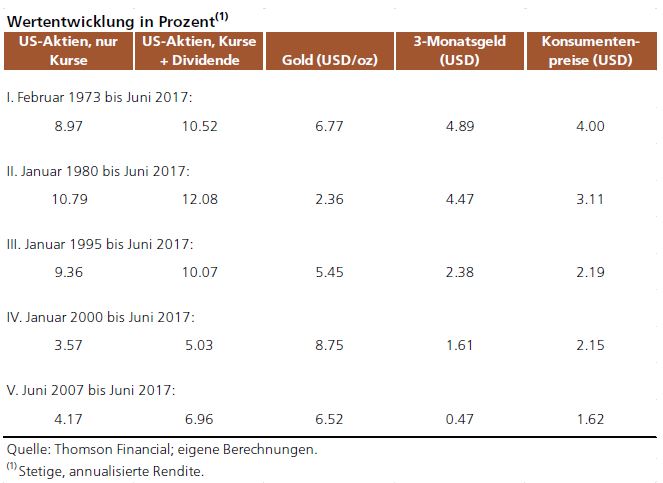

Wie die nachstehende Tabelle deutlich macht, hat sich langfristig gesehen das Gold deutlich besser entwickelt als in US-Dollar denominierte (verzinste) Bankguthaben – und der Vergleich des Goldes mit anderen Währungen ist der relevante Vergleich. Schließlich ist Gold eine Währung und steht somit in direkter Konkurrenz zu anderen Währungen, und nicht in direkter Konkurrenz zu beispielsweise Aktien oder Immobilien.

Sobald die Markterwartung auf weiter steigende US-Zinsen schwindet, bildet sich auch der aktuell größte Belastungsfaktor für den Goldpreis zurück. Und weil die Probleme im internationalen Geld- und Kreditsystem nicht verschwinden, sondern vielmehr weiter anwachsen, gibt es auch weiterhin gute Gründe, die Risiken für das eigene Vermögen nicht auszublenden.

Wann, wo und wie die nächste, aus dem Währungssystem stammende Turbulenz kommt, lässt sich zwar vorab nicht sagen. Doch sie wird kommen. Zum aktuellen Preis ist Gold aus unserer Sicht eine attraktive Versicherung, sowohl gegen Geldentwertung als auch gegen Zahlungsausfälle – eine Versicherung mit Wertsteigerungspotential.

Autor: Thorsten Polleit

Quelle: DAS INVESTMENT.