Wir sehen weitere Chancen auf stabile und in einigen Fällen sogar bessere Fundamentaldaten in den Schwellenländern. Allerdings sind Schwellenländer-Hartwährungsanleihen inzwischen fairer bewertet, und die künftige US-Politik könnte steigende Risiken mit sich bringen. Outperformance des NN Emerging Markets Debt Hard Currency Fonds im ersten Quartal 2017 vor allem auf die Titelauswahl in Malaysia, Brasilien, Argentinien, Indonesien und Mexiko zurückzuführen.

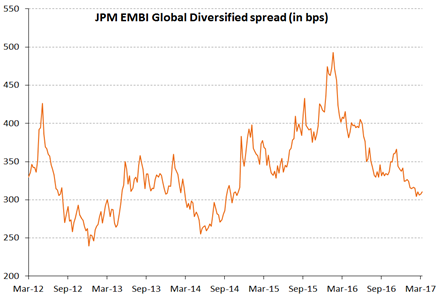

Marktrückblick: Der Benchmark-Index für Schwellenländeranleihen in Hartwährung, der EMBI Global Diversified Index, stieg im ersten Quartal 2017 um 3,87 Prozent. Der Indexspread engte sich zum Quartalsende um 31 auf 310 Basispunkte ein. Stabile Rohstoffpreise (insbesondere für Öl) und günstigere Fundamentaldaten für die Schwellenländer wirkten sich günstig auf die Performance dieser Anlageklasse aus. Daneben hatte der Rückgang externer Risiken einen positiven Effekt; so blieben in den USA etwaige protektionistische Schritte begrenzt. Die soliden Kapitalzuflüsse des Jahres 2016 setzten sich im ersten Quartal 2017 ebenfalls fort, so dass auch das technische Umfeld günstig war.

Angola, Brasilien und die Mongolei als Outperformer, Bolivien, Ghana und Venezuela unterdurchschnittlich

Im ersten Quartal 2017 haben Schwellenländerstaatsanleihen in Hartwährung aus allen Regionen positive Erträge verzeichnet, wobei der Mittlere Osten mit Abstand am besten abschnitt. Auf Länderebene gehörten Angola, Brasilien, die Dominikanische Republik, Indonesien, Mexiko und die Mongolei zu den Outperformern. Bolivien, Ghana, Mosambik und Venezuela schnitten dagegen im Quartalsverlauf unterdurchschnittlich ab. Belize, wo wir nicht engagiert waren, führte eine Umstrukturierung durch.

Spreads von Schwellenländeranleihen in Hartwährung

Portfolio: Umschichtungen und Performance

Wir haben zum Jahresbeginn eine vorsichtige Haltung eingenommen. Daher waren die Spread-Duration im Gesamtportfolio untergewichtet und die Cash-Bestände relativ hoch. Angesichts der anhaltenden Verbesserung der Schwellenländer-Fundamentaldaten sowie der markttechnischen Daten erhöhten wir das Engagement und gingen zu einer Übergewichtung der Spread-Duration für das Gesamtportfolio über. Wir bauten unsere Positionen in Ländern aus, deren Risiko-Ertragsprofil wir für günstig hielten, darunter die Türkei und Russland. Außerdem beteiligten wir uns an attraktiven Neuemissionen von Staatsanleihen, Quasi-Staatsanleihen, Regional- und Kommunalanleihen und Unternehmensanleihen.

Die Outperformance des NN Emerging Markets Debt Hard Currency Fonds war vor allem auf die Titelauswahl in Malaysia, Brasilien, Argentinien, Indonesien und Mexiko zurückzuführen. Auch die Übergewichtung der Mongolei sowie die Untergewichtung von China und Polen wirkten sich positiv auf das Ergebnis aus.

Rechtliche Hinweise: Diese Publikation dient allein Informationszwecken. Sie stellt keine Anlage-, Steuer- oder Rechtsberatung dar. Insbesondere handelt es sich hierbei weder um ein Angebot oder einen Prospekt noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren, zur Abgabe eines Angebots oder zur Teilnahme an einer bestimmten Handelsstrategie. Dieses Dokument ist nur für professionelle Anleger im Sinne der MiFID-Richtlinie bestimmt. Obwohl die hierin enthaltenen Informationen mit großer Sorgfalt zusammengestellt wurden, übernehmen wir keine – weder ausdrückliche noch stillschweigende – Gewähr für deren Richtigkeit oder Vollständigkeit. Wir behalten uns das Recht vor, die hierin enthaltenen Informationen jederzeit und unangekündigt zu ändern oder zu aktualisieren. Eine direkte oder indirekte Haftung der NN Investment Partners B.V., NN Investment Partners Holdings N.V. oder anderer zur NN-Gruppe gehörender Gesellschaften sowie deren Organe und Mitarbeiter für die in dieser Publikation enthaltenen Informationen und/oder Empfehlungen ist ausgeschlossen. Die in diesem Dokument enthaltenen Informationen sind nicht als Anlageberatung oder -leistungen zu verstehen. Falls Sie Anlageleistungen wünschen, setzen Sie sich bitte mit unserer Geschäftsstelle in Verbindung. Sie nutzen die hierin enthaltenen Informationen auf eigene Gefahr. Investitionen sind mit Risiken verbunden. Bitte beachten Sie, dass der Wert der Anlage steigen oder sinken kann und die Wertentwicklung in der Vergangenheit keine Gewähr für die zukünftige Wertentwicklung bietet. Diese Publikation und die darin enthaltenen Informationen dürfen ohne unsere schriftliche Genehmigung weder kopiert, vervielfältigt, verbreitet noch Dritten in sonstiger Weise zugänglich gemacht werden. Diese Publikation ist kein Angebot für den Kauf oder Verkauf von Wertpapieren und richtet sich nicht an Personen in Ländern, in denen die Verbreitung solcher Materialien rechtlich verboten ist. Für alle Ansprüche im Zusammenhang mit diesem Haftungsausschluss ist niederländisches Recht maßgeblich.

Über NN Investment Partners

NN Investment Partners (NN IP) ist der Asset Manager der NN Group N.V., einer an der Börse (Euronext Amsterdam) gehandelten Aktiengesellschaft. NN IP hat seinen Hauptsitz in Den Haag in den Niederlanden und verwaltet weltweit rund 195 Milliarden* EURO (205 Mrd.* USD) Assets under Management für institutionelle Kunden und Privatanleger. NN IP beschäftigt mehr als 1.000 Mitarbeiter und ist in 15 Ländern in Europa, USA, Lateinamerika, Asien und dem Nahen Osten vertreten.

*Stand: Q4 2016, 31. Dezember 2016