Für die Manager von Stiftungsfonds gilt es bei der Geldanlage einerseits, das Stiftungskapital zu erhalten. Andererseits müssen sie regelmäßige Ausschüttungen generieren. In Zeiten niedriger Zinsen und volatiler Aktienmärkte schafften nicht alle Fondsmanager, diese Herausforderung zu meistern.

Für die Manager von Stiftungsfonds gilt es bei der Geldanlage einerseits, das Stiftungskapital zu erhalten. Andererseits müssen sie regelmäßige Ausschüttungen generieren. In Zeiten niedriger Zinsen und volatiler Aktienmärkte schafften nicht alle Fondsmanager, diese Herausforderung zu meistern.

Vermögensverwalter, Fondsgesellschaften, Family Offices und weitere Produktanbieter treten an, den Stiftungen das Portfoliomanagement in Form von Stiftungsfonds abzunehmen. Konnten die Produkte Ihre Versprechen von Kapitalerhalt und auskömmlicher Ausschüttung im ersten Halbjahr 2016 halten?

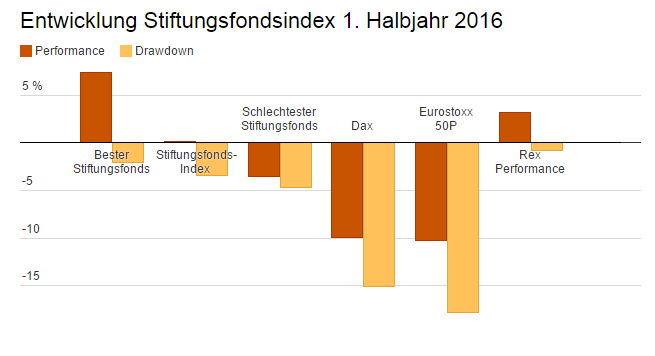

Die Analysten von MMD haben dafür defensive Stiftungsfonds auf ihre Entwicklung in diesem Zeitraum untersucht. Als Vergleichsgröße wird der MMD-Stiftungsfondsindex aufgezeigt, der die durchschnittliche Wertentwicklung von aktuell 30 defensiven Stiftungsfonds abbildet.

„Insgesamt sind die betrachteten Fonds gut durch das erste Halbjahr gekommen“, erklärt Klaus-Dieter Erdmann, Geschäftsführer von MMD Multi Manager und Beirat von Asset Standard. „Die Fonds konnten die turbulenten Bewegungen an den Märkten abfedern.“

Quelle: MMD Multi Manager GmbH Daten

Im ersten Halbjahr konnte das Segment insgesamt ein leichtes Plus von 0,12 Prozent verbuchen. Auch die starken Schwankungen zu Beginn des Jahres sowie nach dem Brexit-Referendum haben die betrachteten Fonds stabil überstanden.

„Die defensiv ausgerichteten Stiftungsfonds profitierten von der guten Entwicklung an den Rentenmärkten und konnten Ihre Ergebnisse entsprechend stabilisieren und die Drawdowns gering halten“, erklärt Klaus-Dieter Erdmann die positive Entwicklung im Vergleich mit den Aktienmärkten.

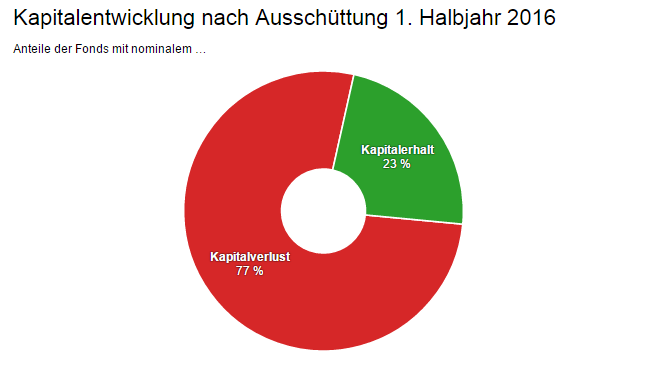

Drei Viertel des Fonds mit Kapitalverlust

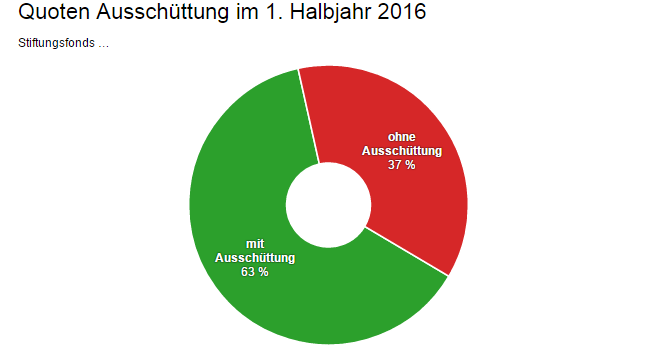

Insgesamt schütteten im ersten Halbjahr 2016 über 60 Prozent der untersuchten Fonds durchschnittlich zirka 1,57 Prozent des Fondsvermögens aus. Zusätzlich zu der Ausschüttung untersuchten die Analysten von Asset Standard zudem den Kapitalerhalt nach Ausschüttung der im Index enthaltenden Fonds.

Nur einige wenige Fonds wie beispielsweise der BKC Treuhand Portfolio konnten eine Ausschüttung stemmen und das Kapital der Stiftung nominal erhalten bzw. sogar vermehren. „Rund 75 Prozent der untersuchten Fonds mussten, wenn man die Ausschüttungen herausrechnet, einen leichten nominalen Kapitalverlust im ersten Halbjahr hinnehmen“ so Klaus-Dieter Erdmann.

Quelle: MMD Multi Manager GmbH Daten

Verluste selbst bei den Flop-Fonds einstellig

Insgesamt ist dies jedoch nicht besorgniserregend: Die Drawdowns und Verluste im ersten Halbjahr sind selbst bei den Flop-Fonds wie zum Beispiel dem D&R Invest Stiftungsfonds C EUR nur im niedrigen einstelligen Prozentbereich. Entscheidend ist der langfristige Kapitalerhalt.

Erdmann: „Die risikolose Rendite ist eine Illusion – auch Stiftungen müssen im aktuellen Umfeld gewisse Risiken und zwischenzeitlich einhergehende Schwankungen verkraften, um langfristig ihr Ziele der Erhaltung des Stiftungsvermögens und der Erzielung von Erträgen zu erreichen“.

Quelle: MMD Multi Manager GmbH Daten

Von: Christian Hilmes

Quelle: Das Investment