Sehr geehrte SJB Kunden und antizyklische Investoren des Dachportfolios SJB Surplus Z 7+. Wir freuen uns ihnen hiermit den Quartals- und Jahresbericht für 2016 präsentieren zu dürfen. Bevor wir detaillierter auf das Jahr 2016 und die Vermögensverwaltung in der FondsStrategie SJB Surplus Z 7+ eingehen sowie Rückschlüsse auf die Überraschungen des Jahres 2016 ziehen (Trump, Brexit, Italeave), werfen wir einen ganz kurzen Blick auf die Entwicklung des Portfolios als Übersicht.

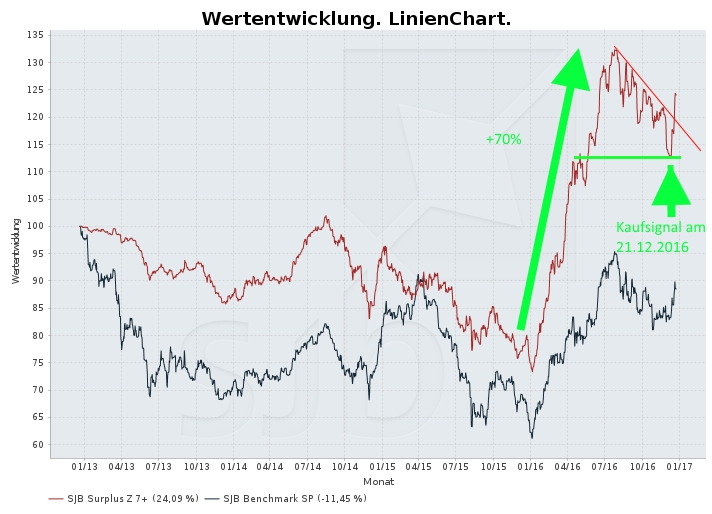

Wertentwicklung des antizyklischen AktienfondsPortfolios SJB Surplus Z 7+ im Jahr 2016: + 50,32%

Wertentwicklung im … vierten Quartal 2016: – 6,91% (Korrektur des starken Anstiegs)

Start ins Jahr 2017: + 5,3% (Kaufsignal vom 21.12.2016 wurde bestätigt) https://fonds-antizyklik-sjb.de/frohes-neues-kaufsignal-bestaetigt/2017/01/04/

Zyklusanalyse:

1. Aufbauphase der antizyklischen Aktienmärkte im Jahr 2014/2015 vollendet.

2. Antizyklische Trendwende Ende 2015.

3. Erster Wachstumsimpuls (von min. 3) von Januar 2016 bis August 2016 über 70% vollendet.

4. Korrekturzyklus des ersten Anstiegs von August bis Dezember 2016 vollendet.

5. Start des zweiten Wachstumsimpuls seit 21.12.2016

Anhand der Zyklusanalyse und der gängigen Wachstumsextensionen ist ein weiterer Anstieg von 70% des Portfolios durchaus im Bereich des Möglichen.

Grafisch sah die Entwicklung des Portfolios im Jahr 2016 und seit Beginn wie folgend dargestellt aus. Die Korrektur seit August 2016 bis zum Kaufsignal am 21.12. ist dort gut zu erkennen. Grafisch hier erstmal dargestellt zum Zeitpunkt des Kaufsignals.

Per heute zeigt sich die grafische Entwicklung des Portfolios entsprechend der Bestätigung des Kaufsignals inkl. dem Ausbruch nach oben aus dem eingezeichneten Abwärtstrend der Korrektur. (Auflösung einer bullischen Flaggenkonstellation = Bestätigung des laufenden positiven Trends)

Per heute zeigt sich die grafische Entwicklung des Portfolios entsprechend der Bestätigung des Kaufsignals inkl. dem Ausbruch nach oben aus dem eingezeichneten Abwärtstrend der Korrektur. (Auflösung einer bullischen Flaggenkonstellation = Bestätigung des laufenden positiven Trends)

Das Jahr 2016 war geprägt durch Überraschungen. Die Verabschiedung des Brexit, dessen Auswirkungen sich erst 2017 zeigen werden. Die Wahl Trumps, dessen realen Auswirkungen sich erst 2017 zeigen werden und das Referendum in Italien, dessen Auswirkungen sich auch erst 2017 zeigen werden.

Das Jahr 2016 war geprägt durch Überraschungen. Die Verabschiedung des Brexit, dessen Auswirkungen sich erst 2017 zeigen werden. Die Wahl Trumps, dessen realen Auswirkungen sich erst 2017 zeigen werden und das Referendum in Italien, dessen Auswirkungen sich auch erst 2017 zeigen werden.

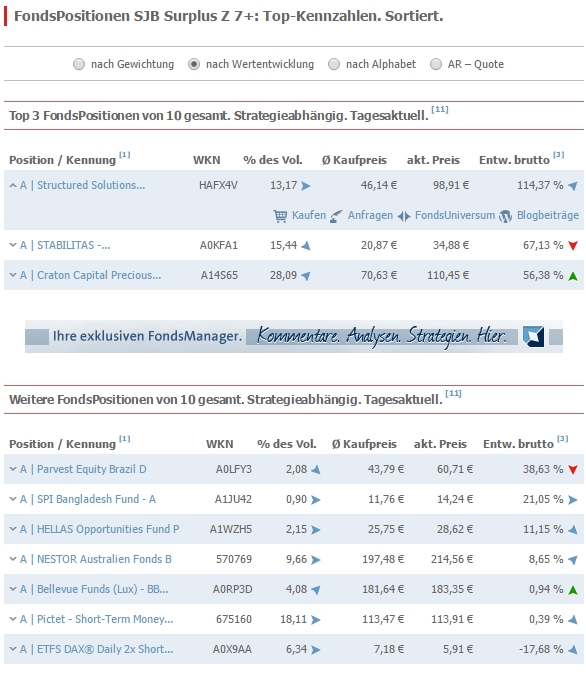

Durch die anhaltenden Risikofaktoren (das ist nicht der Grund) konnten die Aktien aus dem Edelmetallsektor innerhalb des Portfolios seit Jahresbeginn bis in den Sommer stark zulegen. Der für Goldaktien zuständige Craton Capital Precious Metal Fund WKN: A14S65 und der Stabilitas Silber+Weissmetalle WKN: A0KFA1 haussierten in der Spitze um weit über 100%.

Die meisten Finanzjournalisten haben dies eben mit den anhaltenden Risikofaktoren begründet, was unseres Erachtens nicht der ausschlaggebende Punkt ist. Fakt ist, dass die Aktienmärkte in diesem Sektor, ebenfalls wie jene in dem Aktienfonds Structured Solutions Lithium Index Fonds WKN: HAFX4V seit dem Jahr 2011 über 5 Jahre extrem gefallen sind (teilweise über 80%) und zu Beginn des neuen Zyklus Anfang 2016 von einem 70-jährigen Bewertungstiefstand die Trendwende eingeläutet haben. Die Sentimentdaten haben schon damals ihrer SJB angezeigt, dass in diesen Anlagebereichen der Pessimismus besonders hoch war, was meistens für sehr günstige Bewertungen spricht. Das Sentiment entscheidet. Die Marktstimmung.

Gleiches war bei brasilianischen Aktien zu erkennen. So wurde dort zu Beginn des Jahres 2016 die Gewichtung auf 10% angehoben. Es folgte eine Rally binnen kürzester Zeit von 40%, die sich im Parvest Equity Brazil zeigte und ihre SJB dazu veranlasste diese Gewinne für sie zu realisieren. Damit wurde der Aktienfonds für brasilianische Aktien von 10% auf 2% Gewichtung reduziert.

Gleiches war bei brasilianischen Aktien zu erkennen. So wurde dort zu Beginn des Jahres 2016 die Gewichtung auf 10% angehoben. Es folgte eine Rally binnen kürzester Zeit von 40%, die sich im Parvest Equity Brazil zeigte und ihre SJB dazu veranlasste diese Gewinne für sie zu realisieren. Damit wurde der Aktienfonds für brasilianische Aktien von 10% auf 2% Gewichtung reduziert.

Die entstandenen Gewinne und weitere Reserven werden als strategische Cashpositionen aktuell in Schweizer Franken gehalten. (Pictet – Short-Term Money Market CHF WKN: 675160). Diese Reserven stehen für weitere antizyklische Einkäufe zur Verfügung.

Mit dem weiteren Aufbau des AktienfondsPortfolios wurde unlängst begonnen. Erste Investitionen wurden in griechische Aktien über den Hellas Opportunuties Fund WKN: A1WZHS getätigt. Zunächst mit einer Gewichtung von 2%, die in der weiteren Folge bis zu 5% betragen kann. Der Aktienfonds stieg seit Einkauf direkt bis heute um 11% an.

Der griechische Aktienmarkt notiert auf Niveaus der 80er Jahre und stellt für langfristige und kaufmännisch vernünftige Investoren eine gute Anlagemöglichkeit dar.

Im vierten Quartal wurde zudem ein Anteil von über 95% des Aktienfonds für Bangladesh (SPI Bangladesh Fund) liquidiert und damit ein Gewinn von 21% realisiert.

Rohstoffaktien feierten ebenfalls in 2016 ihr Comeback

Der dafür im Portfolio platzierte Nestor Australien Fonds WKN: 570769 mit einer Gewichtung von ca. 10% kann über ein Jahr einen Wertzuwachs von rund 40% verzeichnen. Der eher auf mittelgroße Unternehmen spezialisierte Aktienfonds zeigte von 2009 bis 2011 eine Rally von über 400%. Wenn der Trendwechsel in einem Aktienmarkt vollzogen wird steigen oft erst die Unternehmen mit einer hohen Marktkapitalisierung, da dort das “große Geld” (Institutionelle Käufer) auch entsprechend hohe Stückzahlen ordern können ohne direkt einen Großteil des Unternehmens zu besitzen. (gesetzlich untersagt)

In der zweiten Phase des neuen positiven Trend steigen dann die kleineren Aktien auf Grund ihrer Unterbewertung zu den Large Caps um so stärker.

Bis zu den alten Höchstkursen hat der Fonds immer noch ein Potential von über 100%. Mittels der gängigen Wachstumsextensionen ergibt sich ein Potential von rund 210% bis 280%.

Es gibt viele Anleger, die dies für unrealistisch halten, was auf den ersten Blick vielleicht verständlich ist.

Glücklicher Weise gibt es im Portfolio ja bereits entsprechende Beweise für die Erfolge von antizyklischen Investitionen in Aktienfonds.

In der Portfolioaufstellung (Position 1) sind diese im Segment der Lithiumaktien über den Structured Solutions Lithium Index Strategiefonds WKN: HAFX4V zu sehen. Vor 3 Jahren konnten die wenigsten überhaupt die Potentiale dieses Marktes erkennen, nachdem die Aktien aus dem Sektor ebenfalls in den 4 Jahren zuvor um über 70% gefallen waren. Heute steht der Aktienfonds mit 114% im Gewinn. (Hier in der Retrospektive alles nach zu lesen: https://fonds-antizyklik-sjb.de/?s=lithiumaktien)

Die Höchstkurse aus dem Jahr 2011 wurden hier bereits kürzlich wieder erreicht und nun übertroffen. Das nächste Wachstumsziel liegt rund 50% entfernt. Die Unternehmen sind nun 6 Jahre nach ihrer letzten Haussee im nächsten Reifegrad angelangt und Nachfrage nach Lithium explodiert durch die anziehende Elektromobilität. Unternehmen wie Tesla, Google, Apple, Daimler, VW usw. werden Elektroautos schon in Kürze auf die Straße bringen.

Wer heute noch sagt, dass dies noch viele viele Jahre entfernt ist, der verkennt mit hoher Wahrscheinlichkeit die Geschwindigkeit der Weltwirtschaft, wie sie sich heut zu tage nun mal zeigt. Erst zu Beginn 2016 eröffnete Google die Kooperation mit Chrysler. Schon Ende Januar 2017 werden sogar die ersten selbstfahrenden Autos auf die Straßen in den USA gelangen (http://www.zerohedge.com/news/2017-01-09/googles-self-driving-minivans-arrive-month)

Ihre SJB hat weitere sehr aussichtsreiche Investitionsmöglichkeiten auf der Agenda. Die hohe Reserve- und Absicherungsquote von insg. 25% am Portfolio ist ein Ausdruck von wenigen günstigen Anlagemöglichkeiten auf den weltweiten Finanzmärkten. Es wird immer wieder Korrekturen geben, die ihnen und uns einen günstigeren Einstieg in produktive Sachwerte offerieren werden. Darauf warten wir geduldig und konzentrieren uns auf die Möglichkeiten, die günstige Chance-Risiko-Verhältnisse mit sich bringen.

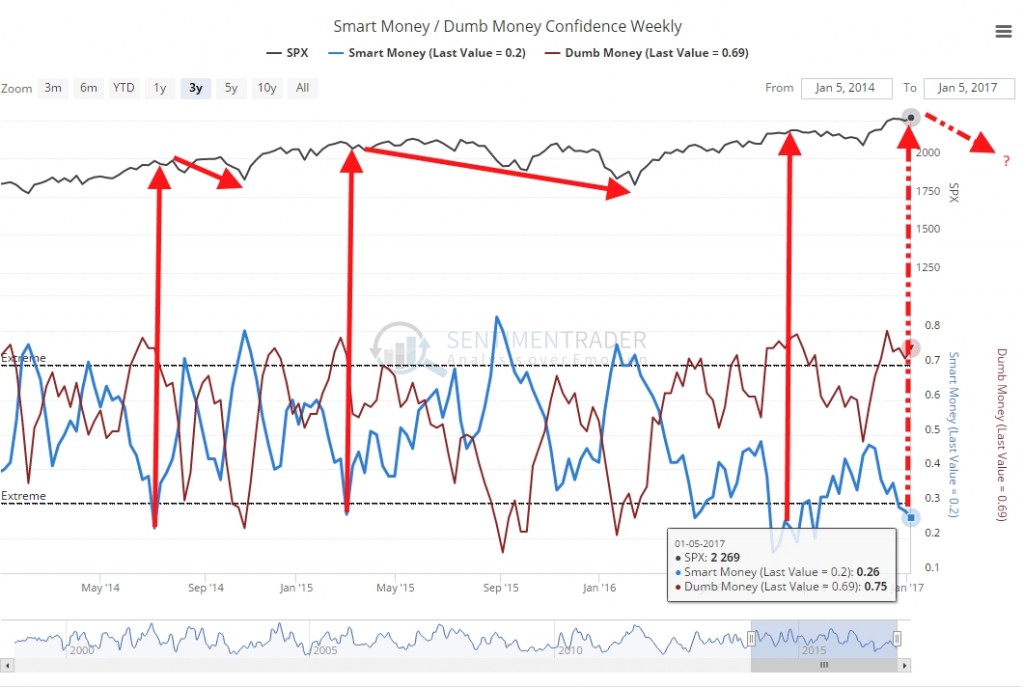

Aktuell zeigen die Sentimentdaten für die großen US Indizes einen anhaltend hohen und extremen Optimismus. Zu mindest bei den normalen Anlegern (“Dump Money”) , die mit dem Herdentrieb in einen stark überbewerteten Markt rein laufen. Das große Geld (Smart Money) zeigt starken Pessimismus an. In dieser Kombination ein eindeutiges Anzeichen für eine bevorstehende stärkere Korrektur der Aktienmärkte (antizyklische Aktienmärkte ausgenommen).

Das große Geld kauft diese hohen Bewertungen nicht. Wenn das smart money wieder Optimismus zeigt, ist dies ein guter Indikator für eine Beendigung einer Korrektur.

In diesem Sinne blicken wir zurück auf ein gutes Jahr 2016 und freuen uns mit ihnen weitere antizyklische Potentiale in 2017 zu heben.