Die Zentralbanken übten sich 2019 erstmals seit der Finanzkrise wieder in einer synchronisierten Lockerungspolitik. Daran dürften die Währungshüter auch 2020 festhalten, da sie alle verfügbaren Instrumente einsetzen, um das Wachstum zu stimulieren und eine Rezession zu verhindern.

Chancen bei inflationsindexierten Anleihen

Die Renditen von Anleihen aus Kernländern werden voraussichtlich niedrig bleiben – bei zehnjährigen US-Staatsanleihen sind unter zwei Prozent zu erwarten –, dennoch rechnen wir mit zusätzlichen Kapitalzuflüssen in festverzinsliche Anlagen mit attraktiveren Renditen. Papiere aus dem defensiven Investment-Grade-Segment werfen nur noch magere Renditen ab. Folglich wird es zu einer Abwanderung von Anlegern in renditestärkere Anlageklassen wie Schwellenländeranleihen kommen. In den USA steigt derweil der Inflationsdruck. Daraus könnten sich interessante Anlagechancen bei inflationsindexierten Anleihen ergeben.

Die Rezession bleibt ein Risiko, kann 2020 aber vermieden werden

Das zentrale Risiko für 2020 besteht darin, dass die Zentralbanken mit ihrer Politik kein Wachstum generieren, die Regierungen vor Steuersenkungen und höheren Staatsausgaben zurückschrecken und die Weltwirtschaft in eine Rezession abgleitet. Dazu wird es unseres Erachtens nicht kommen, die Weltwirtschaft dürfte vielmehr weich landen. Sollten die USA jedoch einen Abschwung erleben, würden hier die Ausfallrisiken steigen. Die Qualität der Bilanzen wird damit noch wichtiger.

In einem solchen Szenario wären zwar höhere Risikoaufschläge wahrscheinlich, diese würden aber durch die nach wie vor sehr niedrigen Kernrenditen kompensiert. Auf Gesamtrenditebasis sollten sich Durations- und Zinsrisiken daher auszahlen. Ein weiteres erhebliches Risiko für die Märkte birgt der Ausgang der Präsidentschaftswahlen in den USA. Setzt sich Elizabeth Warren als Spitzenkandidatin der Demokraten durch und hat das Amtsenthebungsverfahren gegen Donald Trump Erfolg, könnten die Aktienkurse von US-Unternehmen unter Druck geraten.

Negativzinsen zeigen Grenzen der Geldpolitik auf

Nach unserer Einschätzung werden die Zinsen in den USA niedrig bleiben und in Europa vielleicht noch weiter in den Minusbereich fallen. Sorgen bereitet uns, dass die Geldpolitik zusehends an Grenzen stößt. Mittlerweile werfen Anleihen im Wert von umgerechnet mehr als 16 Billionen US-Dollar negative Renditen ab, der Großteil davon sind europäische Staatsanleihen. Im Oktober emittierte selbst Griechenland eine dreimonatige Staatsanleihe mit einer Rendite von -0,02 Prozent, wie die „Financial Times“ berichtete. Noch vor wenigen Jahren musste das Land mit der größten Rettungsaktion aller Zeiten vor der Pleite gerettet werden.

Wenn sich die Weltwirtschaft und insbesondere Europa weiter auf eine Rezession zubewegen, könnten die Zinsen noch weiter in den Minusbereich rutschen. Der Einlagenzins der Europäischen Zentralbank liegt schon jetzt bei -0,5 Prozent. Bis Ende 2020 wird mit einem weiteren Rückgang um zehn Basispunkte gerechnet. Ob davon kurzfristig Schützenhilfe für die Konjunktur ausgeht, bleibt abzuwarten. Mit großer Wahrscheinlichkeit werden die Volkswirtschaften aber kaum ohne umfassende fiskalische Impulse von der Stelle kommen.

Renditejagd kommt Asien zugute, aber Vorsicht vor Schwellenländerwährungen

In diesem Umfeld mit niedrigen oder sogar negativen Zinsen erscheinen Hartwährungsanleihen aus Schwellenländern und insbesondere asiatische Hochzinsanleihen verlockend. Und selbst wenn sich unsere zentrale Annahme, dass eine Rezession abgewendet werden kann, als falsch erweist, wären Ausmaße wie während der Finanzkrise unwahrscheinlich, als die Wirtschaft massiv schrumpfte und es zu weltweiten Einschränkungen bei der Kreditvergabe kam. Wir erwarten folglich auch keine starke Zunahme der Zahlungsausfälle. Eine defensive Positionierung bleibt indes sinnvoll.

Wir vertrauen chinesischen Anleihen, die Anlegern respektable Renditen bieten. Zwar nimmt Chinas Gesamtverschuldung weiter zu, sie bleibt aber vorerst beherrschbar. Spitzt sich der Handelskrieg mit den USA zu und verschlechtert sich die Lage, wird China vermutlich über Steuersenkungen und höhere Staatsausgaben oder über monetäre Lockerungsmaßnahmen gegensteuern – allerdings wie zuletzt schon zielgerichtet und nicht nach dem Gießkannenprinzip. Die chinesische Zentralbank hat die Mindestreserveanforderungen und den Tagesgeldsatz gesenkt, während das Haushaltsdefizit des Landes bei etwa 6,5 Prozent des Bruttoinlandsprodukts liegt. Unsere eigenen Indikatoren deuten darauf hin, dass die aktuellen Stimulusmaßnahmen bereits Wirkung zeigen.

Außerdem gibt es unseres Erachtens gute Gründe für eine Anlage in chinesische Staatsanleihen: Zehnjährige Papiere rentieren bei rund 3,5 Prozent und könnten noch weiter nachgeben. China finanziert sich weitgehend intern aus den hohen Spareinlagen seiner Bürger. Die Auslandsverschuldung ist verglichen mit anderen Ländern gering, folgt einem ähnlichen Muster wie in Japan.

Zugleich empfehlen wir bei Schwellenländerwährungen größere Vorsicht. 2019 hat dieser Anlageklasse der starke US-Dollar zu schaffen gemacht. Und obwohl die Fed die Zinsschraube gelockert hat, schwächt das den Greenback kaum, da weltweit auch andere Länder die Zinsen senken. Zudem reagierten Währungen aus Schwellenländern historisch stets empfindlich auf eine Konjunkturabkühlung, wie wir sie für 2020 erwarten, auch wenn es nicht zu einer Rezession kommen dürftet.

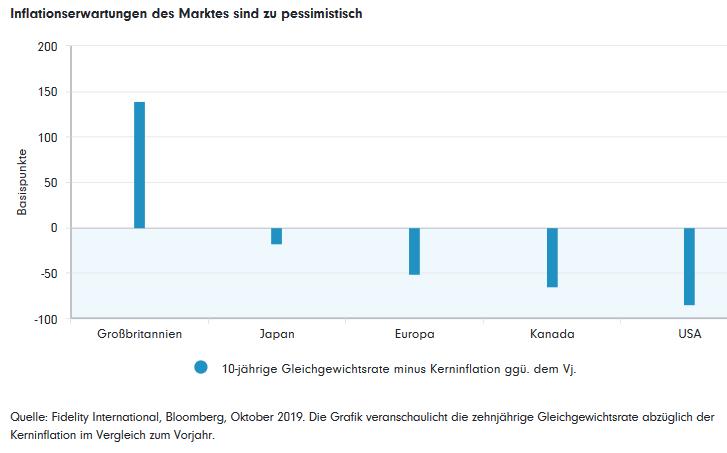

Der weltweite Inflationspessimismus ist übertrieben

Die Teuerung reichte in den letzten Jahren nicht an die Zielvorgaben der Zentralbanken heran. 2020 und danach könnte sie sich etwas beschleunigen. Der Markt sieht beim Preisauftrieb unseres Erachtens aber zu schwarz. Inflationsindexierte Anleihen werden daher weltweit mit einem Abschlag auf die Kerninflation gehandelt. Einzige Ausnahme ist Großbritannien, wo die Inflationserwartungen zuletzt zusammen mit dem Pfund Sterling und den Schlagzeilen zum Brexit schwankten.

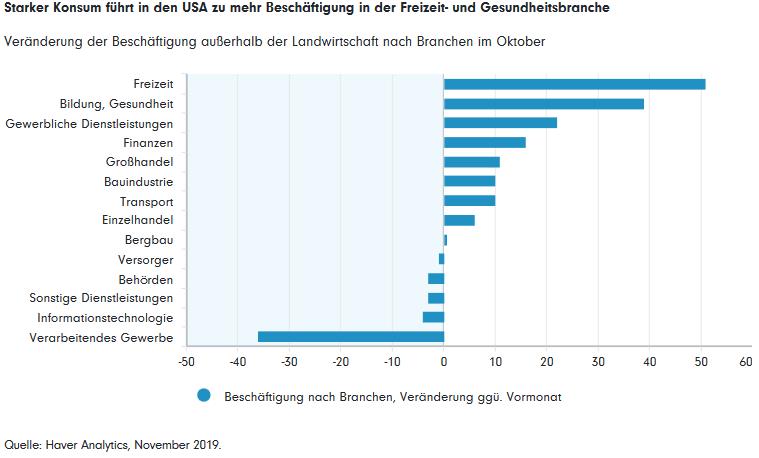

Für 2020 prognostizieren die meisten Marktteilnehmer einen Preisauftrieb von 2,1 Prozent in den USA, während unsere Schätzung bei 2,5 Prozent liegt. Als treibende Kräfte dürften sich der zunehmende Lohndruck wegen der historisch niedrigen Arbeitslosigkeit und der starke Konsum erweisen.

Rückenwind für die Inflation könnte auch von einer Deeskalation im Handelskonflikt zwischen den USA und China ausgehen. Eine Aufhebung von Zöllen würde den Aufwärtsdruck auf die Preise zwar zunächst verringern. Dieser Effekt dürfte aber von der daraus resultierenden Konjunkturerholung mehr als ausgeglichen werden, sodass sich die Inflation insgesamt beschleunigen würde.

Halten die Zentralbanken an ihrer lockeren Geldpolitik fest und die Weltwirtschaft fasst Tritt, wird eine Rückkehr zu höherer Inflation immer wahrscheinlicher. Auf den Konsumsektor entfällt bereits heute der Löwenanteil des Beschäftigungswachstums in den USA. Damit dürfte das Land um eine ausgewachsene Rezession herumkommen, selbst wenn der Abschwung im verarbeitenden Gewerbe anhält. Wir sehen daher mittelfristig interessante Anlagechancen bei inflationsindexierten Anleihen.

Fazit: 2020 rückt die Inflation ins Zentrum

Der Ausblick für festverzinsliche Wertpapiere ist günstig. Auftrieb kommt neben der lockeren Geldpolitik auch von einer möglichen Entspannung im Handelskonflikt zwischen den USA und China. Renditen wie 2019 wird es 2020 vermutlich aber nicht erneut geben, da die Risikoaufschläge bereits deutlich gesunken sind. Vorbehaltlich einer Rezession oder eines Inflationsschocks erwarten wir solide Erträge in den renditestärkeren Bereichen der globalen Anleihemärkte. Zudem ist es an der Zeit, über einen Inflationsschutz nachzudenken. Denn wir sind der Auffassung, dass die Märkte von einem zu geringen Preisauftrieb ausgehen.

Autor: Fidelity International

Quelle: Das Investment