Flexibel anlegende Mischfonds hatten 2018 kein gutes Jahr. Da es weder auf der Renten-, noch auf der Aktienseite nennenswerte Erträge zu erzielen gab, rutschten viele von ihnen ins Minus. Gerade die Flaggschiffe unter den Multi-Asset-Produkten erwischte es: So verzeichnete der Carmignac Patrimoine im Anlagejahr 2018 eine negative Rendite von -11,29 Prozent in Euro, der Ethna Aktiv rutschte mit einer Wertentwicklung von -7,31 Prozent ebenfalls deutlich in die roten Zahlen. Doch es geht auch anders, wie der global aufgestellte und flexibel agierende Mischfonds aus dem Hause T. Rowe Price beweist: Der T. Rowe Price Global Allocation Fund kam im Gesamtjahr 2018 mit einem hauchdünnen Minus von -0,40 Prozent auf Eurobasis davon und entwickelte sich damit erheblich besser als seine Peergroup im SJB-FondsUniversum, die im Schnitt ein Ergebnis von -8,59 Prozent generierte.

Unter den mehr als 1.000 flexibel anlegenden Mischfonds bedeutete das Platz 54 für FondsManager Charles Shriver, der auch im laufenden Jahr mit einer Performance von +8,77 Prozent in Euro ganz vorn in seiner Vergleichsgruppe liegt und das Minus des vergangenen Jahres längst kompensiert hat. Marktstratege Shriver ist bereits seit 1991 für die US-FondsGesellschaft T. Rowe Price tätig und dort Co-Head des Asset-Allocation-Komitees. Er verwaltet dort mehrere Multi-Asset-Portfolios und ist zugleich leitender Portfoliomanager für Balanced und Target Risk Strategies. In seinem T. Rowe Price Global Allocation Fund strebt er eine Kombination aus langfristigem Kapitalzuwachs und Erträgen an. Eine aktive Wertpapierauswahl und die dynamische Asset Allokation resultieren in einem breit diversifizierten, globalen Portfolio, das überwiegend aus Aktien, Anleihen und Geldmarktinstrumenten besteht. Einzelne Derivatepositionen runden die Vermögensallokation ab, aktuell liegt die Aktienquote bei rund sechzig Prozent.

Der T. Rowe Price Global Allocation Fund A USD (WKN A2ANZJ, ISIN LU1417861728) wurde am 8. Juli 2016 aufgelegt und weist derzeit ein FondsVolumen von umgerechnet 89,4 Millionen Euro auf. Das breit gestreute Portfolio ist aus 712 Einzelpositionen zusammengesetzt und orientiert sich am US-Dollar als Basiswährung. Als Benchmark verwendet das Multi-Asset-Produkt eine Kombination aus 60% MSCI AC World, 28% Barclays Global Aggregate Bond und 12% USD Libor, die seit Auflegung des Fonds geschlagen werden konnte. Wie sehen die Renditeleistungen des flexiblen Mischfonds konkret aus?

FondsEntwicklung. Übersichtlich.

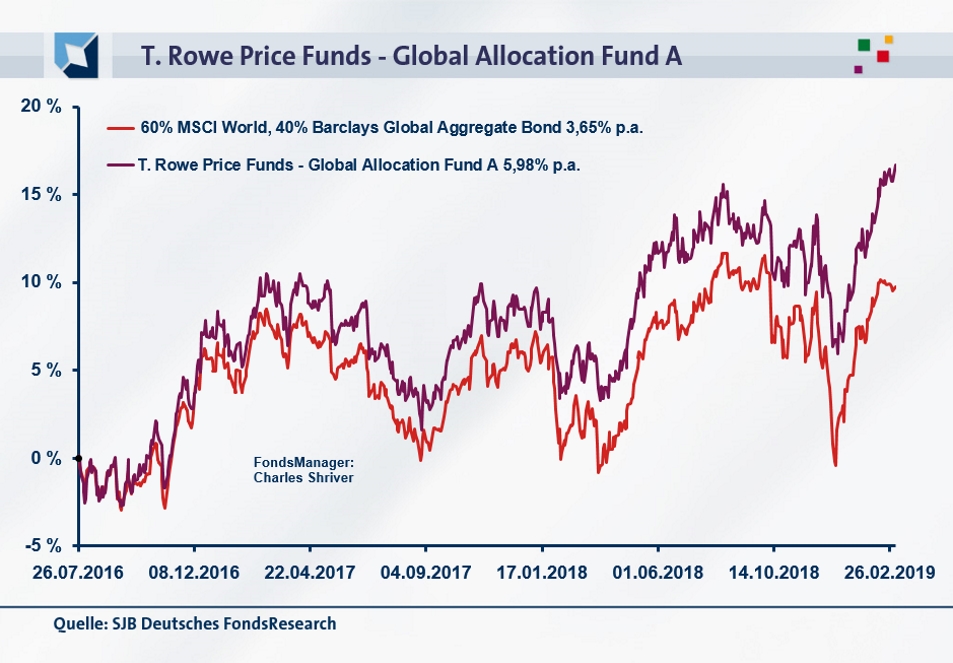

In den knapp drei Jahren seit seiner Auflegung hat der T. Rowe Price Global Allocation Fund A USD eine Rendite von +6,09 Prozent p.a. in Euro erzielt (Stichtag 04. März 2019). In unserer unabhängigen SJB Analyse stellen wir den Fonds einem kombinierten Index aus 60% MSCI World und 40% Barclays Global Aggregate Bond gegenüber. Dieser Vergleichsindex aus dem globalen Aktien- und Anleihenbereich brachte es im selben Zeitraum auf eine Wertentwicklung von +3,64 Prozent p.a auf Eurobasis. Doch nicht nur seit Auflage liegt der flexible Mischfonds von T. Rowe renditemäßig klar vor der SJB-Benchmark; auch auf Sicht von zwei Jahren hat das Multi-Asset-Produkt die Nase vorn. Über den letzten Zweijahreszeitraum kann der dynamische Mischfonds der US-FondsGesellschaft eine Rendite von +3,06 Prozent p.a. in Euro verzeichnen, während der kombinierte Referenzindex im selben Zeitraum nur ein jährliches Plus von +0,51 Prozent erwirtschaftet hat. Im kurzfristigen Betrachtungshorizont zeigt der T. Rowe-Fonds ebenfalls die bessere Performance: Einem Plus von +12,15 Prozent auf Jahressicht steht eine Wertentwicklung des aus 60% MSCI World und 40% Barclays Global Aggregate Bond zusammengesetzten Vergleichsindex von +8,54 Prozent gegenüber. Der Performancevergleich zwischen dem aktiv gemanagten FondsProdukt von Portfoliomanager Shriver und der passiven Benchmark aus dem weltweiten Aktien- und Anleihensektor fällt eindeutig zugunsten des T. Rowe Price Global Allocation Fund aus. Der Fonds kann in allen untersuchten Zeitintervallen mit einer besseren Wertentwicklung aufwarten und dem Investor stets positive, attraktive Renditen liefern. Wie ist die Volatilitätsstruktur des Investmentproduktes zu klassifizieren?

Der T. Rowe Price-Fonds erzielt seine überzeugenden Erträge mit einer etwas höheren Volatilität als der Vergleichsmarkt. Seit Auflage im Juli 2016 liegt die annualisierte Schwankungsbreite des Multi-Asset-Fonds bei 8,65 Prozent, über zwei Jahre geht sie auf 8,08 Prozent zurück. Die von der SJB gewählte Benchmark aus 60% MSCI World und 40% Barclays Global Aggregate Bond hat seit Juli 2016 eine Volatilität von 8,33 Prozent aufzuweisen, die sich im jüngsten Zweijahreszeitraum auf 7,28 Prozent ermäßigt. Auch im letzten der drei untersuchten Zeiträume wird die jährliche Schwankungsneigung des kombinierten Vergleichsindex vom Fonds überboten: Im letzten Einjahreszeitraum wartet der Fonds mit einer „Vola“ von 9,36 Prozent auf, während der zusammengesetzte Referenzindex über die letzten zwölf Monate mittlere Schwankungen von 7,75 Prozent verzeichnet. Die zwar durchgängige, aber insgesamt moderate Volatilitätserhöhung des dynamischen Mischfonds ist angesichts der klar besseren Performanceentwicklung unproblematisch – insgesamt weist das FondsProdukt von T. Rowe Price ein attraktives Rendite-Risiko-Profil auf.

FondsStrategie. Entschlüsselt.

Der T. Rowe Price Global Allocation Fund hat sich die Maximierung des langfristigen Wertes seiner Anteile durch Wert- und Ertragszuwachs seiner Anlagen zum Ziel gesetzt und investiert vorwiegend in ein diversifiziertes Portfolio von Anleihen, Aktien und anderen Investments von Emittenten aus aller Welt, einschließlich der Schwellenländer. FondsManager Charles Shriver kann Derivate zum Aufbau von synthetischen Leerverkaufspositionen in Währungen und Schuldtiteln einsetzen und so die Renditechancen steigern. Der Marktexperte betreibt bei der Wertpapierauswahl ein aktives Portfoliomanagement auf Basis von Fundamentalresearch und strebt eine breite Streuung der Vermögenswerte des Fonds über verschiedene Anlageklassen und Marktsektoren an. Grundlage dafür ist seine Bewertung der globalen Wirtschafts- und Marktlage; zusätzliche Entscheidungskriterien sind Zinsbewegungen, Emittentenbedingungen, Konjunkturzyklen sowie die Situation einzelner Branchen. Um das Gesamtrisikoprofil des dynamischen Mischfonds zu optimieren, liegt ein ausgeprägter Schwerpunkt des Anlageprozesses auf Risikomanagementverfahren und der Portfoliodiversifikation. Zum Jahresende 2018 hatte Shriver sein Aktienengagement wegen der hohen Bewertungen zurückgefahren, doch auch Anleihen wirken für den Anlageexperten nicht billig: Sie spielen für ihn eine wichtige Rolle als Diversifikatoren, falls geopolitische Ereignisse für Gegenwind sorgen oder Konjunkturdaten enttäuschen – unter Renditeaspekten schätzt Shriver Staatsanleihen der Industrieländer sowie Hochzinsanleihen von US-Unternehmen im langfristigen Vergleich als teuer ein. Etwas besser fällt sein Urteil mit Blick auf Schwellenländeranleihen aus, die mittlerweile aber nicht mehr so attraktiv bewertet sind. Wie sieht die Asset Allokation des T. Rowe-Fonds im Detail aus?

60,3 Prozent des FondsVermögens sind in globale Aktien investiert, 32,4 Prozent der Bestände machen weltweit gestreute Rentenpapiere sowie Geldmarktinstrumente aus. Mit 7,3 Prozent des FondsVolumens sind alternative Alphaquellen (Derivate) im Portfolio des T. Rowe Price Global Allocation Fund vertreten. Was sind die Schwerpunkte in der geographischen Allokation? Auf Platz eins in der Länder-Rangliste liegen die USA – 49,8 Prozent der Aktienbestände und 33,1 Prozent der Anleihentitel des Fonds sind hier beheimatet. In Europa finden sich 21,4 Prozent der Aktienpositionen und 32,3 Prozent der Rentenpapiere des FondsPortfolios. Auf dem dritten Platz der Länderstruktur des flexiblen Mischfonds sind die Emerging Markets angesiedelt – 14,3 Prozent der Aktientitel sowie 25,4 Prozent der Anleihen haben hier ihren Ursprung. Abgerundet wird die geographische Positionierung von FondsManager Shriver durch Bestände in Japan (7,5 Prozent Aktien, 5,3 Prozent Anleihen) sowie die im Rest der Welt gehaltenen Wertpapiere (7,0 Prozent Aktien, 3,9 Prozent Anleihen). Unter den Top-Holdings des Fonds finden sich US Treasuries, deutsche und japanische Staatsanleihen sowie US-amerikanische Standardaktien wie Microsoft, Amazon und Alphabet (Google).

SJB Fazit. T. Rowe Price Global Allocation Fund.

Aus der großen Zahl flexibel agierender Mischfonds, die im vergangenen Jahr oftmals nur enttäuschende Anlageergebnisse aufweisen konnten, ragt der T. Rowe Price Global Allocation Fund hervor. Der von Marktexperte Charles Shriver gemanagte Multi-Asset Fonds liegt auf Platz 54 seiner umfangreichen Vergleichsgruppe von über 1.000 Fonds und hat seine jüngste Korrekturphase mit einem Plus von mehr als acht Prozent im Börsenjahr 2019 längst abgeschlossen. Investoren, die eine ausgefeilte strategische und taktische Asset Allokation im Bereich globaler Aktien und Anleihen suchen und diese mit zusätzlichen Alphaquellen abrunden möchten, finden in dem aktiv gemanagten FondsProdukt den richtigen Depotbaustein.

T. Rowe Price. Hintergründig.

T. Rowe Price ist eine globale Investmentgesellschaft mit 889,7 Milliarden Euro Assets under Management (Stand: 31. Oktober 2018). Das 1937 von Thomas Rowe Price jr. gegründete Unternehmen hat seinen Sitz in Baltimore (USA), besitzt Niederlassungen in 47 Ländern und ist mit eigenen Büros in den USA und Kanada, EMEA und Asien präsent. Diversifizierung, Stiltreue und ein fundiertes Research zeichnen den disziplinierten und risikokontrollierten Investmentansatz von T. Rowe Price aus. Kunden aus Deutschland bietet T. Rowe Price insbesondere Aktien- und Fixed-Income-Lösungen. Stand: 31.10.2018.

T. Rowe Price ist eine globale Investmentgesellschaft mit 889,7 Milliarden Euro Assets under Management (Stand: 31. Oktober 2018). Das 1937 von Thomas Rowe Price jr. gegründete Unternehmen hat seinen Sitz in Baltimore (USA), besitzt Niederlassungen in 47 Ländern und ist mit eigenen Büros in den USA und Kanada, EMEA und Asien präsent. Diversifizierung, Stiltreue und ein fundiertes Research zeichnen den disziplinierten und risikokontrollierten Investmentansatz von T. Rowe Price aus. Kunden aus Deutschland bietet T. Rowe Price insbesondere Aktien- und Fixed-Income-Lösungen. Stand: 31.10.2018.