Absolute-Return-Produkte waren bei Investoren zuletzt nur noch wenig gefragt – was einen ganz einfachen Grund hat. Viele der Fonds, die sich das Erwirtschaften eines stetigen Kapitalzuwachses in allen Marktphasen auf die Fahnen geschrieben hatten, konnten ihre selbst gesteckten Ziele nicht erreichen. Doch es gibt auch Absolute-Return-Fonds, die ihre eigenen Renditeziele verwirklichen und zugleich mit vergleichsweise geringen Schwankungen überzeugen. In diese Kategorie gehört zweifelsohne der MainFirst – Absolute Return Multi Asset Fund, der seine Zielsetzung eines mindestens fünfprozentigen Wertzuwachses jährlich auf Eurobasis bislang überzeugend eingelöst hat. Auf +6,09 Prozent p.a. beläuft sich aktuell die Rendite des defensiv aufgestellten Mischfonds, der seit Auflage im April 2013 eine kumulierte Wertentwicklung von +31,01 Prozent in Euro vorweisen kann. Der Fonds baut ein breit diversifiziertes Anlageportfolio aus Aktien, Anleihen, Währungen und Rohstoffen auf globaler Ebene auf und verfolgt so das Ziel einer langfristigen positiven Rendite oberhalb von 5,0 Prozent bei vertretbarem Risiko. FondsManager Adrian Daniel wählt seine Investments nach fundamentalen Kriterien und mit einem Fokus auf stetigen Wertzuwachs aus.

Absolute-Return-Produkte waren bei Investoren zuletzt nur noch wenig gefragt – was einen ganz einfachen Grund hat. Viele der Fonds, die sich das Erwirtschaften eines stetigen Kapitalzuwachses in allen Marktphasen auf die Fahnen geschrieben hatten, konnten ihre selbst gesteckten Ziele nicht erreichen. Doch es gibt auch Absolute-Return-Fonds, die ihre eigenen Renditeziele verwirklichen und zugleich mit vergleichsweise geringen Schwankungen überzeugen. In diese Kategorie gehört zweifelsohne der MainFirst – Absolute Return Multi Asset Fund, der seine Zielsetzung eines mindestens fünfprozentigen Wertzuwachses jährlich auf Eurobasis bislang überzeugend eingelöst hat. Auf +6,09 Prozent p.a. beläuft sich aktuell die Rendite des defensiv aufgestellten Mischfonds, der seit Auflage im April 2013 eine kumulierte Wertentwicklung von +31,01 Prozent in Euro vorweisen kann. Der Fonds baut ein breit diversifiziertes Anlageportfolio aus Aktien, Anleihen, Währungen und Rohstoffen auf globaler Ebene auf und verfolgt so das Ziel einer langfristigen positiven Rendite oberhalb von 5,0 Prozent bei vertretbarem Risiko. FondsManager Adrian Daniel wählt seine Investments nach fundamentalen Kriterien und mit einem Fokus auf stetigen Wertzuwachs aus.

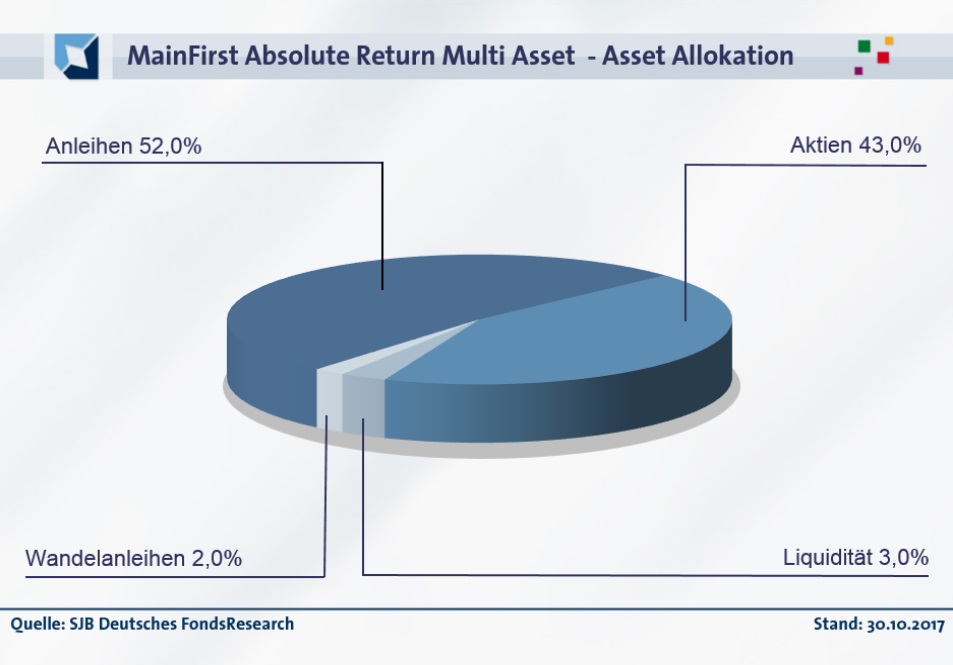

In seinem themenbasierten Multi-Asset-Fonds sind die Vorgaben für die Gewichtung der einzelnen Anlageklassen recht weit gefasst: Die Aktienquote ist auf maximal 50 Prozent begrenzt, Fremdwährungen dürfen bis zu 30 Prozent im Portfolio ausmachen, eine Beimischung von Rohstoffen ist mit bis zu 20 Prozent möglich. Anleihen bilden das Rückgrat des Fonds und decken derzeit mehr als die Hälfte des FondsVermögens ab – 52 Prozent der Anlegergelder sind dort investiert.

FondsManager Adrian Daniel ist gelernter Bankfachwirt und seit dem Jahre 2012 bei MainFirst Asset Management. Unternehmens- und Staatsanleihen betrachtet er primär als Stabilisator des Portfolios und begrenzt deshalb die Gewichtung von risikoreicheren Hochzinsanleihen auf maximal 10 Prozent. Wesentlich aktiver verfährt Daniel mit der Aktiengewichtung innerhalb des Portfolios: „Die Netto-Allokation des Aktienanteils beträgt je nach Markteinschätzung zwischen 0 und 49 Prozent“, erläutert er. Bei der Portfoliokonstruktion achtet der Marktstratege besonders auf strukturelle Trends, die es ihm erlauben, sich dem Auf und Ab an den Märkten bis zu einem gewissen Grade zu entziehen. „Wir wollen investieren, nicht spekulieren“, betont er. In diesem Sinne werden die Anlagethemen Digitalisierung, Dekarbonisierung und Automatisierung bei der Titelselektion eingesetzt. Der MainFirst – Absolute Return Multi Asset (WKN A1KCCD, ISIN LU0864714000) versucht seine Zielvorgaben mit einem möglichst niedrigen Risiko zu erreichen und kann für das Anlagejahr 2017 mit einer Wertentwicklung von aktuell +18,15 Prozent in Euro aufwarten. Wie stellt sich die so erfolgreiche Anlagestrategie des 58,5 Millionen Euro schweren defensiven Mischfonds im Detail dar?

FondsStrategie. Titelauswahl. Themenbasiert.

Der MainFirst – Absolute Return Multi Asset hat es sich zum Ziel gesetzt, mit seiner Anlagestrategie langfristig ein positives Anlageergebnis von über 5,0 Prozent p.a. in Euro zu erwirtschaften. Zur Erreichung seines Anlageziels investiert FondsManager Adrian Daniel schwerpunktmäßig in fest- und variabel verzinsliche Wertpapiere, Aktien, Wandelanleihen und Geldmarktinstrumente. Hinzu kommen Zertifikate auf Anlagen, denen Aktien, Anleihen oder Rohstoffindizes zugrunde liegen sowie Derivate, um Währungspositionen gegenüber der Basiswährung oder einer Drittwährung aufzubauen. Die Anlagestrategie des MainFirst – Absolute Return Multi Asset wird von Marktstratege Daniel als „langfristige Positionierung mit taktischer Risikooptimierung“ beschrieben. Die Titelauswahl erfolgt nach einem themenbasierten Ansatz, der sich auf strukturell wachsende Investmentthemen wie mobiles Internet, Industrie 4.0 und globale Marken konzentriert. Bei der Selektion und Allokation der Anlagen werden sowohl technische Indikatoren genutzt, wie auch Bottom-up- und Top-down-Research praktiziert. Im Vordergrund steht für FondsManager Daniel stets die Attraktivität des Chance-Risiko-Profils. Das absolute Verlustrisiko wird von ihm durch quantitative sowie qualitative Risikoanalysen kontinuierlich überwacht und gesteuert, wobei beispielsweise die Aktien- und Währungsquote taktisch über Futures abgesichert werden können. Langfristige Investments bilden das Kernportfolio des Fonds. Nachdem die Geschäftsmodelle der infrage kommenden Unternehmen dahingehend sondiert wurden, ob sie langfristig vom jeweiligen Anlagetrend profitieren oder sich eher auf strukturellen Gegenwind einstellen müssen, werden die erfolgversprechendsten Titel ausgewählt. „Da technische Indikatoren für die taktische Risikominderung einen entscheidenden Mehrwert bieten, ergänzen wir dieses Kernportfolio um eine systematisch-taktisch gesteuerte Komponente“, betont Daniel. Diese helfe, die Volatilität zu reduzieren und werde gleichzeitig zur Abfederung kurzfristiger Marktschwankungen eingesetzt. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Anleihen. Favorisiert.

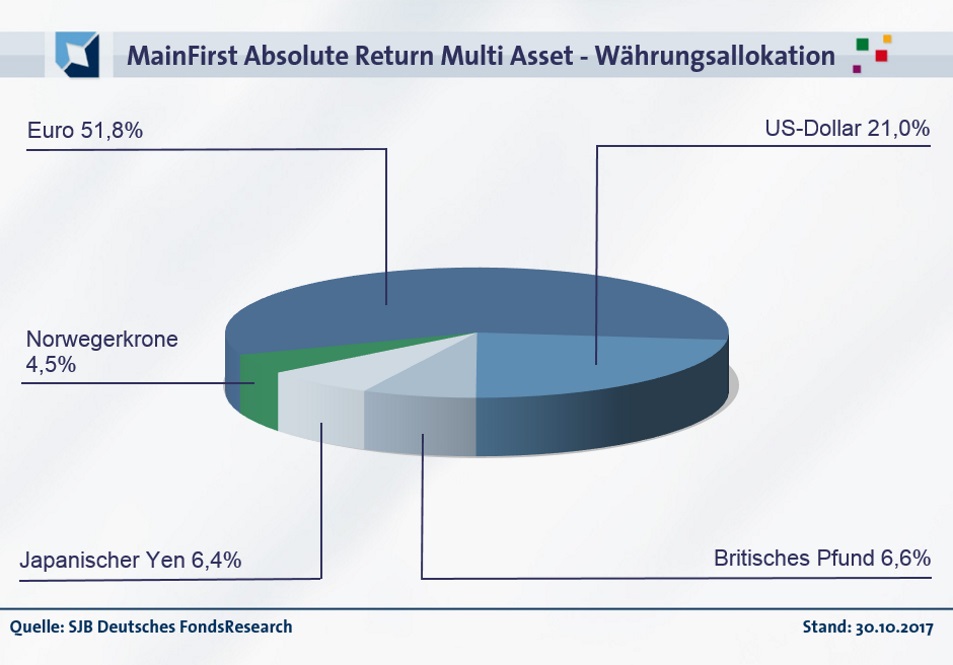

In der Vermögensallokation des MainFirst – Absolute Return Multi Asset stellen Anleihen mit 52,0 Prozent Anteil am FondsVolumen die am stärksten gewichtete Assetklasse dar. Aktienengagements decken 43,0 Prozent des FondsVermögens ab und liegen aktuell am oberen Rand der maximalen Aktienquote von 50,0 Prozent. 2,0 Prozent des FondsVolumens sind in globale Wandelanleihen investiert, die Cashbestände des Multi-Asset-Fonds liegen per Ende Oktober bei 3,0 Prozent. Das Brutto-Devisenexposure des Fonds ist auf den europäischen Währungsraum fokussiert: 51,8 Prozent des FondsVermögens werden in Euro gehalten, 21,0 Prozent der Assets sind in US-Dollar notiert. Währungspositionen in britischen Pfund (6,6 Prozent), dem japanischen Yen (6,4 Prozent) sowie der norwegischen Krone (4,5 Prozent) runden die Währungsallokation ab. Im Aktiensektor ist FondsManager Daniel bei der regionalen Aufteilung etwa gleich stark in Deutschland (9,3 Prozent) und den USA (9,2 Prozent) investiert. Japan rundet mit einem Anteil von 6,3 Prozent die Top 3 der geographischen Allokation ab. Das Branchenengagement im Aktienbereich hat die Schwerpunkte in den Sektoren IT (13,3 Prozent), Nicht-Basiskonsumgüter (11,8 Prozent) sowie bei Industrietiteln (8,9 Prozent). Bei den Einzelwerten nennt Aktienstratege Daniel als Beispiel für das Anlagethema „Dekarbonisierung“ das Engagement in Albemarle, dem weltgrößten Lithium-Produzenten. Das Thema „Digitalisierung“ wird unter den Top 10 durch den Grafikchip-Hersteller Nvidia abgedeckt, im Bereich Automatisierung ist der MainFirst-Mischfonds unter anderem bei dem japanischen Roboterhersteller Fanuc investiert.

FondsVergleichsindex. Korrelation. Niedrig.

Für unsere unabhängige SJB FondsAnalyse haben wir den MainFirst – Absolute Return Multi Asset einem kombinierten Vergleichsindex gegenübergestellt, der zu 60 Prozent aus dem Barclays Capital Bond Composite Global und zu 40 Prozent aus dem MSCI World EUR NETR besteht. Das Ergebnis der Korrelationsanalyse mit der zusammengesetzten Benchmark zeigt, dass keine hohe Parallelität der Kursverläufe gegeben ist. Mit 0,53 ist die Korrelation über drei Jahre nur durchschnittlich stark ausgeprägt, für ein Jahr fällt sie mit 0,39 nochmals niedriger aus. FondsManager Adrian Daniel hat somit sein Ziel erreicht, eine vergleichsweise geringe Korrelation mit den weltweiten Aktien- und Anleihemärkten aufzuweisen. Dies bestätigt auch der Blick auf die Kennzahl R². Die Kennziffer liegt für drei Jahre bei 0,28, über ein Jahr nimmt sie mit 0,15 einen noch geringeren Wert an. Somit haben sich mittelfristig 72 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 85 Prozent. Der Tracking Error des defensiven Mischfonds ist mit 5,82 Prozent im jüngsten Dreijahreszeitraum moderat und verdeutlicht, dass das MainFirst-Management keine hohen aktiven Risiken eingeht. Welche Schwankungsneigung hat das FondsProdukt zu verzeichnen?

FondsRisiko. Volatilität. Gering.

Der MainFirst – Absolute Return Multi Asset weist für drei Jahre eine Volatilität von 5,49 Prozent auf, die deutlich unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 9,65 Prozent zu verzeichnen hat. Über ein Jahr liegt die mittlere Schwankungsbreite des Multi-Asset-Fonds gleichfalls klar niedriger als die der ausgewählten Benchmark. Hier beträgt die „Vola“ des Absolute-Return-Produktes 3,76 Prozent, während die Kombination aus 40 Prozent MSCI World und 60 Prozent Barclays Capital Bond Composite Global auf Jahressicht eine Volatilität von 6,17 Prozent aufweist. Der von der SJB zusammengestellte Referenzindex verzeichnet durchweg eine zwischen zwei und vier Prozentpunkten höhere Volatilität, so dass der MainFirst-Fonds als Sieger aus dem Volatilitätsvergleich hervorgeht. FondsManager Daniel kreiert das klar bessere Risikoprofil gegenüber der SJB-Benchmark – wie wirkt sich dies auf die Beta-Werte des Fonds aus?

Die geringere Schwankungsintensität des Multi-Asset-Fonds manifestiert sich in dem attraktiven Beta von 0,31 über den letzten Dreijahreszeitraum. Über ein Jahr fällt die Risikokennzahl mit 0,26 nochmals besser aus und belegt, dass sich die mittleren Kursschwankungen des Portfolios deutlich unter Marktniveau befinden. Das positive Szenario für den MainFirst-Fonds wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre bekräftigt: In allen der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Fonds-Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei positive Werte von 0,03 im Tief an. Hinzu kommen zwei mit einem negativen Beta von jeweils -0,02 ausgestattete Zeitperioden, in denen sich der Multi-Asset-Fonds und die kombinierte SJB-Benchmark entgegengesetzt entwickelten. Die Risikostruktur des defensiven Mischfonds überzeugt und dürfte selbst konservative Anleger zufriedenstellen – die Schwankungen des Portfolios bleiben durchgängig unter Marktniveau. Wie sehen die Renditeergebnisse des FondsProduktes aus?

FondsRendite. Alpha Erzielt.

Per 20. November 2017 hat der MainFirst – Absolute Return Multi Asset über drei Jahre eine kumulierte Wertentwicklung von +23,25 Prozent in Euro aufzuweisen, was einer Rendite von +7,21 Prozent p.a. entspricht. Im letzten Dreijahreszeitraum wurde die Zielrendite von 5,0 Prozent p.a. demnach deutlich übertroffen. Rund zwei Prozentpunkte schwächer stellt sich die Wertentwicklung des SJB-Vergleichsindex dar: Die Kombination der beiden weltweit anlegenden Aktien- und Anleihenindizes wartet mit einer Gesamtrendite von +21,27 Prozent auf Eurobasis bzw. einem Ergebnis von +6,33 Prozent jährlich auf. Beim Wechsel des Vergleichszeitraums auf ein Jahr zeigt sich die Qualität des MainFirst-Produktes in besonderem Maße: Die Performance von +19,46 Prozent auf Eurobasis liegt um Längen vor dem Renditeergebnis, das die Benchmark aus 60 Prozent Barclays Capital Bond Composite Global und 40 Prozent MSCI World EUR NETR erzielte: Mit Kurseinbußen von -0,56 Prozent in Euro liegt die „Kombi“ sogar leicht im negativen Bereich. Die niedrigeren Schwankungen des Multi-Asset-Produktes gehen mit einer hohen Mehrrendite zum SJB-Referenzindex einher, was den MainFirst – Absolute Return Multi Asset zum klaren Sieger im Renditevergleich macht. Was tragen die Alpha-Werte zur FondsAnalyse bei?

Über drei Jahre kann der Absolute-Return-Fonds von MainFirst Asset Management mit einem positiven Alpha von 0,42 aufwarten, über zwölf Monate schiebt sich die Renditekennzahl mit 1,51 weiter in den grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den jüngsten Dreijahreszeitraum wird deutlich, dass es dem aktiv gemanagten Multi-Asset-Fonds regelmäßig gelang, die kombinierte SJB-Benchmark zu schlagen. In 18 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der MainFirst – Absolute Return Multi Asset positive Alpha-Werte bis 1,51 in der Spitze, die 18 Zeitintervalle mit einem negativen Alpha sind bei einem Wert von zutiefst -0,80 schwächer ausgebildet. Besonders durch die starke Ausprägung seiner Mehrrendite erzielt der Mischfonds einen Performancevorsprung zum Vergleichsindex und lässt die Kombination von globalem Aktien- und Anleihenindex letztlich hinter sich. Die insgesamt besseren Renditezahlen ergänzt durch die vergleichsweise geringe Schwankungsneigung lassen ein im Kern überzeugendes Rendite-Risiko-Profil entstehen. In der Konsequenz verfügt der MainFirst-Fonds über eine dreijährige Information Ratio von 0,07 im positiven Bereich.

SJB Fazit. MainFirst – Absolute Return Multi Asset.

Ein Absolute-Return-Fonds, der seine selbst gesteckte Zielrendite von 5,0 Prozent nicht nur erreicht, sondern übertrifft – ein solches Investmentprodukt dürfte nicht nur defensive Investoren anziehen. Mit seinem aktiven Management im Bereich der weltweiten Aktien, Anleihen, Währungen und Rohstoffe nutzt FondsManager Adrian Daniel die ihm vorgegebenen Spielräume bestmöglich aus und liefert ein so schwankungsarmes wie renditeträchtiges Portfolio. Wer der Volatilität der Finanzmärkte trotzen und zugleich nicht auf attraktive Renditen verzichten will, ist bei diesem flexiblen Multi-Asset-Fonds bestens aufgehoben!

MainFirst Asset Management ist ein unabhängiger europäischer Finanzdienstleister und wurde im Oktober 2001 gegründet. Das Unternehmen verfügt über acht internationale Standorte und hat in seiner Produktpalette Fonds für europäische und globale Aktien, Unternehmensanleihen aus Schwellenländern sowie Absolute Return Multi Asset Strategien. Publikumsfonds in Deutschland: neun. Verwaltetes Vermögen: 2,48 Milliarden Euro. Anzahl der Mitarbeiter: 200. Geschäftsführer: Dr. Andreas Haindl, Bjoern Kirchner, Ebrahim Attarzadeh, Oliver Haseley. Stand: 31.10.2017.