SJB | Korschenbroich, 30.09.2015.

Die asiatischen Aktienmärkte haben zuletzt im Umfeld der Sorgen um eine Abkühlung der chinesischen Konjunktur kräftig nachgegeben. Die seit Jahresbeginn zwischenzeitlich aufgelaufenen Kursgewinne sind bereits wieder vollständig aufgebraucht, die Börsen in Hong Kong, Südkorea oder Taiwan ins Minus gerutscht. Hauptgrund der Korrekturbewegung an Asiens Märkten ist das mangelnde chinesische Wirtschaftswachstum, das in diesem Jahr die lange von offizieller Seite als Mindestziel ausgegebene Sieben-Prozent-Marke unterschreiten dürfte. Von Bloomberg befragte Volkswirte rechnen damit, dass die Regierung in Peking ihr Wachstumsziel für 2016 auf 6,5 bis sieben Prozent zurücknehmen wird.

Die asiatischen Aktienmärkte haben zuletzt im Umfeld der Sorgen um eine Abkühlung der chinesischen Konjunktur kräftig nachgegeben. Die seit Jahresbeginn zwischenzeitlich aufgelaufenen Kursgewinne sind bereits wieder vollständig aufgebraucht, die Börsen in Hong Kong, Südkorea oder Taiwan ins Minus gerutscht. Hauptgrund der Korrekturbewegung an Asiens Märkten ist das mangelnde chinesische Wirtschaftswachstum, das in diesem Jahr die lange von offizieller Seite als Mindestziel ausgegebene Sieben-Prozent-Marke unterschreiten dürfte. Von Bloomberg befragte Volkswirte rechnen damit, dass die Regierung in Peking ihr Wachstumsziel für 2016 auf 6,5 bis sieben Prozent zurücknehmen wird.

Schon für das dritte und vierte Quartal 2015 prognostizieren Analysten, dass das von Chinas Premierminister Li Keqiang ausgegebene offizielle Wachstumsziel von 7,0 Prozent verfehlt wird: Im Konsens wird lediglich ein Anstieg des chinesischen BIP von 6,8 Prozent erwartet. Auch die chinesischen Einkaufsmanagerindizes signalisieren eine Konjunkturabkühlung im „Reich der Mitte“: Der Caixin/Markit-Einkaufsmanagerindex für den Industriesektor schwächte sich im September auf 47,0 Zähler ab und lag damit klar unterhalb der 50-Punkte-Marke, die als Wachstumsschwelle fungiert.

Werden die anderen asiatischen Länder von Chinas Wachstumsschwäche angesteckt, oder ergeben sich nach dem jüngsten Kursrutsch schon wieder Einstiegschancen in Asiens Aktienmärkte? Wer die letztere Möglichkeit favorisiert und auf dem ermäßigten Kursniveau ein breit gestreutes Investment in die asiatischen Börsen tätigen will, sollte sich den von Standard Life Investments (SLI) verwalteten Asian Equities Fund A USD (WKN A0MRR9, ISIN LU0137280201) genauer ansehen. Der im Dezember 2000 aufgelegte Asienfonds hat den gesamten asiatischen Aktienmarkt (außer Japan) als Anlageuniversum und führt in diesem Bereich eine langfristig orientierte Stockpicking-Strategie durch. FondsManager Alistair Veitch hat eine 23-jährige Investmenterfahrung aufzuweisen und sich in seiner Karriere stets auf die Aktienmärkte der asiatisch-pazifischen Region konzentriert. Veitch kam im Januar 2015 von Blackrock zu Standard Life Investments und ist seitdem für den Asian Equities Fund verantwortlich, der aktuell über ein FondsVolumen von umgerechnet 37,6 Millionen Euro verfügt. Basiswährung des Fonds ist der US-Dollar, als Benchmark wird der MSCI AC Far East ex Japan verwendet. Über die letzten fünf Jahre konnte der Fonds eine Gesamtrendite von +20,3 Prozent auf USD-Basis erwirtschaften, während der Vergleichsindex nur eine Performance von +18,7 Prozent verzeichnete. Mit welcher Strategie erzielt FondsManager Veitch diese langfristige Mehrrendite?

FondsStrategie. Fundamentalanalyse. Zentral.

Der Standard Life Asian Equities Fund strebt ein langfristiges Kapitalwachstum an und investiert schwerpunktmäßig in Aktien von Unternehmen, die an den asiatischen Aktienmärkten (außer Japan) notiert sind. Um zusätzliche Erträge zu erwirtschaften oder Risiken zu reduzieren, kann der Fonds auch Derivate einsetzen, deren Gebrauch jedoch streng kontrolliert wird. FondsManager Alistair Veitch betreibt eine aktive Portfolioverwaltung und wählt die Einzeltitel aus den von seinem Investmentteam identifizierten besten Anlagemöglichkeiten aus. Endpprodukt des Stockpicking-Prozesses ist ein konzentriertes Portfolio aus besonders attraktiven asiatischen Aktien, das im Bereich der Länder- und Sektorenallokation individuelle Schwerpunkte setzt. Die Grundlage der Titelselektion bildet eine gründliche Fundamentalanalyse, wobei FondsManager Veitch davon überzeugt ist, dass in Abhängigkeit von der jeweiligen Phase des Investmentzyklus unterschiedliche Faktoren die entscheidende Rolle für die Kursentwicklung spielen. Deshalb strebt er danach, positive Einflussfaktoren für Aktien zu identifizieren, die sich am breiten Markt noch nicht in Kurssteigerungen niedergeschlagen haben. In der Konsequenz erhöht der Asienexperte so seine Chance, über einen gesamten Konjunkturzyklus hinweg überdurchschnittliche Ergebnisse zu erzielen. Aufgegangen ist seine auf das frühzeitige Erkennen von Positivfaktoren bei einem Unternehmen fokussierte Anlagestrategie zuletzt bei den beiden chinesischen Aktien Shanghai Electric sowie dem Aluminiumproduzenten China Hongqiao. Aufgrund guter Wachstumsaussichten wurden zudem die Positionen bei Taiwan Semiconductor Manufacturing sowie dem koreanischen Telekommunikationsunternehmen KT Corp erhöht. Wie ist das Portfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Finanztitel. Führend.

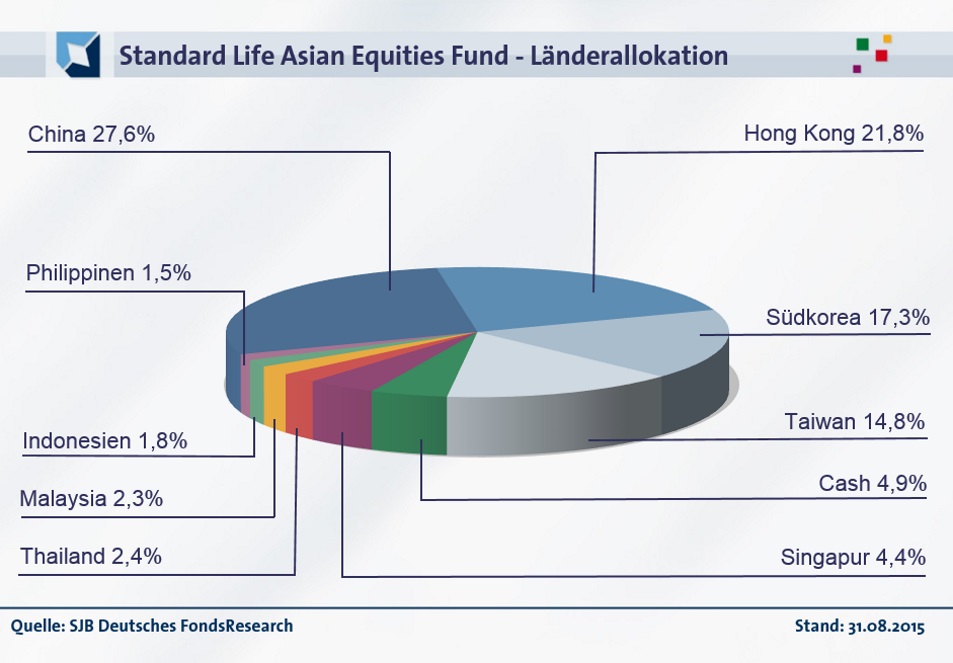

In der Länderallokation des Standard Life Asian Equities Fund liegt die Volksrepublik China mit 27,6 Prozent Anteil am FondsVermögen auf Platz eins. Knapp dahinter folgt die ehemalige britische Kronkolonie Hong Kong, wo 21,8 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung des Asienfonds befindet sich Südkorea mit 17,3 Prozent des FondsVolumens. Aktien aus Taiwan besitzen einen Portfolioanteil von 14,8 Prozent, Dividendentitel aus Singapur sind mit 4,4 Prozent gewichtet. FondsBestände in Thailand (2,4 Prozent) und Malaysia (2,3 Prozent) ergänzen das Länderportfolio des SLI-Produktes. Abgerundet wird die Titelauswahl durch Firmen mit Sitz auf den Philippinen (1,5 Prozent); hinzu kommen per Ende August Cashbestände in Höhe von 4,9 Prozent.

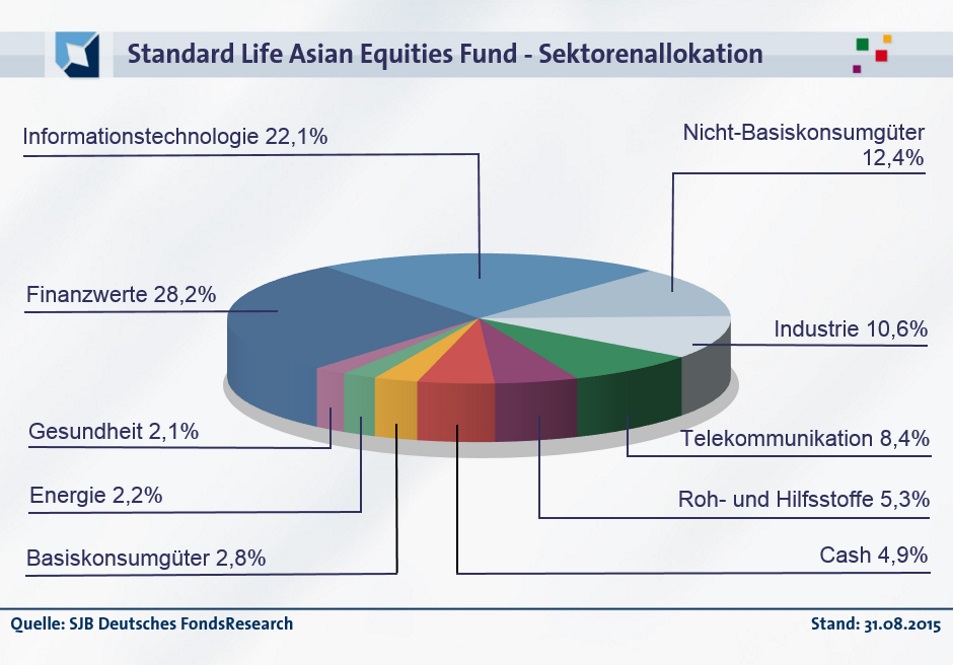

Bei der Sektorengewichtung des Standard Life Asian Equities Fund liegen Finanzwerte mit 28,2 Prozent des FondsVermögens auf dem ersten Platz. Mit 22,1 Prozent Anteil an der Gesamtallokation sind Firmen aus dem IT-Sektor ebenfalls stark im FondsPortfolio vertreten. Überdurchschnittlich überzeugt ist FondsManager Veitch auch von dem Bereich der Nicht-Basiskonsumgüter (12,4 Prozent) sowie dem Industriesektor, der 10,6 Prozent des FondsVolumens einnimmt. Telekommunikationsunternehmen bilden 8,4 Prozent des FondsVermögens ab, Rohstofftitel sind mit 5,3 Prozent gewichtet. Im Sektor der Basiskonsumgüter hält Asienexperte Veitch eine FondsPosition von 2,8 Prozent. Abgerundet wird das Portfolio durch Energieaktien (2,2 Prozent) sowie Gesundheitstitel (2,1 Prozent).

FondsVergleichsindex. Korrelation. Ausgeprägt.

Der Standard Life Asian Equities Fund wird in unserer unabhängigen SJB FondsAnalyse dem MSCI AC Asia Ex Japan EUR NETR als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem Kursbarometer für den asiatischen Aktienmarkt zeigt, dass beide Elemente einen hohen Gleichlauf aufweisen. Die Korrelation zwischen Fonds und Vergleichsindex liegt über drei Jahre bei 0,95, für ein Jahr geht sie auf 0,91 zurück. Angesichts der ausgeprägten Korrelation vollzieht sich die Kursentwicklung von Standard Life-Fonds und SJB-Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese erreicht für drei Jahre mit 0,90 einen hohen Wert, über ein Jahr ist sie mit 0,83 kaum geringer ausgeprägt. Damit haben sich mittelfristig 10 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 17 Prozent. Hier zeigt sich, dass FondsManager Veitch mit seinem aktiven Stockpicking zuletzt stärker von der Länder- und Sektorenallokation der SJB-Benchmark abgewichen ist. Der Tracking Error liegt über drei Jahre bei niedrigen 3,87 Prozent und beweist, dass der Asienfonds keine ausgeprägte Risikoneigung besitzt. Wie fallen die Volatilitätswerte des SLI-Fonds aus?

FondsRisiko. Volatilität. Gedämpft.

Der Standard Life Asian Equities Fund kann mit einer geringeren Volatilität als der Referenzindex MSCI AC Asia Ex Japan EUR NETR aufwarten. Über drei Jahre beträgt die „Vola“ des Fonds 18,33 Prozent, während die SJB-Benchmark mit 18,71 Prozent die etwas höhere Schwankungsintensität an den Tag legt. Für ein Jahr liegen das aktiv gemanagte FondsProdukt und der passive Referenzindex in etwa gleichauf: Mit 25,25 Prozent fällt die mittlere Schwankungsneigung des Fonds ähnlich hoch aus wie die vom Vergleichsindex verzeichneten 25,16 Prozent. Da der längerfristig günstigere Volatilitätswert stärker zu gewichten ist, ist der Standard-Life-Fonds Gesamtsieger mit Blick auf die Risikostruktur. Die geringe Schwankungsneigung überzeugt – was kann die Beta-Analyse zur Bewertung des Asienfonds beitragen?

In Anbetracht seiner unterdurchschnittlichen Volatilität kann der SLI-Fonds mit einem unter Marktniveau liegenden Beta von 0,96 über drei Jahre aufwarten. Die Risikokennziffer, die die Schwankungsanfälligkeit von Fonds und Index vergleicht, weist für ein Jahr einen neutralen Wert von 1,00 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre hellt das Szenario aus FondsPerspektive weiter auf: Hier wird deutlich, dass sich der Fonds in der großen Mehrheit der Fälle weniger volatil als der MSCI-Referenzindex präsentierte und im Maximum eine gleich hohe Schwankungsneigung aufwies: In 30 der untersuchten 32 Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,71 an. Hinzu kommen zwei Zeitintervalle, in denen die Wertschwankungen von Fonds und Benchmark exakt gleich stark ausfielen und das Beta in der Konsequenz bei 1,00 lag. Für FondsManager Veitch und seinen Asienfonds bleibt demnach ein attraktives Risikoprofil zu konstatieren, da fast durchgängig niedrigere, aber maximal gleich starke Schwankungen des FondsPortfolios als beim breiten asiatischen Aktienmarkt vorliegen. Welche Renditen können auf dieser Basis erzielt werden?

FondsRendite. Alpha. Erzielt.

Per 21. September 2015 hat der Standard Life Asian Equities Fund über drei Jahre eine kumulierte Wertentwicklung von +27,34 Prozent in Euro zu verzeichnen, was einer Rendite von +8,39 Prozent p.a. entspricht. Die hohe Mehrrendite zur ausgewählten Benchmark macht deutlich, wie gut diese Performancezahlen sind: Der Vergleichsindex MSCI AC Asia Ex Japan EUR NETR kann lediglich mit einer Performance von +18,71 Prozent auf Eurobasis bzw. einer Jahresrendite von +5,38 Prozent aufwarten. Das Renditeplus, welches Fondsmanager Veitch gegenüber der MSCI-Benchmark generiert, hat auch kurzfristig Bestand: Über ein Jahr liegt der SLI-Fonds um 1,5 Prozentpunkte vorn und weist eine Wertentwicklung von -1,41 Prozent in Euro auf, während der asiatische Referenzindex ein noch höheres Minus von -2,93 Prozent verzeichnet. Der kurz- wie mittelfristig erreichte Performancevorsprung macht das Standard-Life-Produkt zum klaren Sieger im Renditevergleich.

Die Qualität des FondsManagements zeigt sich weiter an der Renditekennziffer Alpha, die über drei Jahre bei 0,25 und damit klar im grünen Bereich liegt. Auf Jahressicht fällt die Kennzahl mit 0,13 gleichfalls positiv aus. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird offensichtlich, dass der Asienfonds von Standard Life Investments in der Mehrzahl der Fälle einen Renditevorsprung zum MSCI-Vergleichsindex erwirtschaften konnte. In 19 der 32 untersuchten Einjahreszeiträume verzeichnete der Fonds ein positives Alpha bis 0,77 in der Spitze und lag damit performancemäßig vor der Benchmark. In 13 Einzelperioden wartete das Investmentprodukt hingegen mit negativen Alpha-Werten bis -0,71 im Tief auf und entwickelte sich schwächer. Insgesamt ein überzeugendes Rendite-Risiko-Profil des SLI-Fonds, der fast durchweg unterdurchschnittliche Schwankungswerte mit einer nachhaltigen Outperformance verbindet. Die positive Information Ratio von 0,74 über die letzten drei Jahre illustriert abschließend, dass sich hier niedrige Volatilitätswerte und attraktive Renditen gut ergänzen.

SJB Fazit. Standard Life Asian Equities Fund.

Selbst wenn China seine Wachstumserwartungen für das kommende Jahr zurücknehmen und unter die magische Sieben-Prozent-Marke drücken sollte – auch ein BIP-Zuwachs von 6,5 Prozent ist in seiner absoluten Höhe attraktiv und dürfte ausreichen, den langfristigen Wirtschaftsaufschwung im „Reich der Mitte“ und damit im gesamten asiatischen Raum fortzusetzen. Erste Investitionen in einen durch seine erfolgreiche Stockpicking-Strategie überzeugendenden Asienfonds sind für antizyklisch agierende FondsInvestoren damit keine schlechte Idee. Gerade langfristig kann die Aktienauswahl des Standard Life Asian Equities Fund überzeugen, bei dem sich Investoren nach der jüngsten Kurskorrektur über ein attraktives Einstiegsniveau freuen können.

Der schottische Finanz- und Versicherungskonzern Standard Life wurde im Jahre 1825 gegründet, die konzerneigene FondsGesellschaft Standard Life Investments 1998 ins Leben gerufen. Die in Edinburgh basierte Gesellschaft beschäftigt 1.100 Mitarbeiter. Fonds in Deutschland: 18. Verwaltetes Vermögen weltweit: 233,36 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Stand: 31.12.2014. SJB Abfrage: 24.09.2015.