SJB | Korschenbroich, 13.04.2016.

Der Haupttrend an den internationalen Aktienmärkten ist seit Jahresbeginn abwärts gerichtet, zudem nehmen die Kursschwankungen an Heftigkeit zu.

Der Haupttrend an den internationalen Aktienmärkten ist seit Jahresbeginn abwärts gerichtet, zudem nehmen die Kursschwankungen an Heftigkeit zu.

In diesem Marktumfeld sind Investoren gut beraten, sich auf die Suche nach Fonds zu machen, die auch unabhängig von der Entwicklung der Märkte positive Renditen erzielen können. Eine solche marktneutrale Long/Short-Strategie, die auf Aktien des TMT-Sektors fokussiert ist, bietet die norwegische FondsGesellschaft DNB seit gut fünf Jahren erfolgreich an. Der DNB TMT Absolute Return (WKN A1CWC1, ISIN LU0547714526) legt seinen Schwerpunkt auf Aktien von Unternehmen aus den Sektoren Technologie, Medien und Telekommunikation (TMT) und kann in diesem Segment sowohl Long- als auch Shortpositionen eingehen. In der Konsequenz erzielt der Absolute-Return-Fonds eine langfristig stabile positive Rendite, die zwar weniger hoch als bei klassischen Aktienfonds ausfällt, aber unter deutlich geringeren Schwankungen generiert wird. Das Entscheidende:

Seine Rendite ist nur in geringem Maß davon abhängig, wie sich der Markt selbst entwickelt. FondsManager Anders Tandberg-Johansen betont: Das Anlageuniversum der TMT-Titel entwickelt sich ständig weiter – neue Geschäftsmodelle entstehen, alte sind nicht mehr adäquat. Gerade dieser beschleunigte Wandel schaffe viele Chancen für eine aktive und opportunistische Wertpapierselektion, bei der neben Longpositionen auf wachstumsstarke Unternehmen ebenfalls Shortstrategien auf überbewertete Aktien eingegangen werden. Da sich die einzelnen Positionen in ihrer Risikostruktur zum größten Teil neutralisieren, entsteht letztlich ein sehr schwankungsarmes FondsPortfolio mit geringer Volatilität.

Basiswährung des DNB TMT Absolute Return ist der Euro, der Fonds wurde am 17. Dezember 2010 aufgelegt. Als Vergleichsindex wird der deutsche 3-Monats-Bubill genutzt, das FondsVolumen liegt aktuell bei 122,0 Millionen Euro. FondsManager Anders Tandberg-Johansen ist auch für den erfolgreichen DNB Technology Fund verantwortlich und wird bei seiner Aktienselektion für den TMT-Fonds von Sverre Bergland und Erling Thune unterstützt. In geografischer Hinsicht besitzt der DNB-Fonds volle Flexibilität und kann Technologie-, Medien- und Telekommunikationstitel weltweit erwerben, der Schwerpunkt im Aktienbereich liegt auf Europa und den USA. Die Anwendung einer Absolute-Return-Strategie auf den TMT-Sektor ist dem nordischen FondsProdukt gut gelungen: Über die letzten fünf Jahre wurde eine Wertentwicklung von +15,39 Prozent auf Eurobasis erzielt, im bislang sehr volatilen Anlagejahr 2016 gelang dem Fonds eine positive Rendite von +3,08 Prozent. Wie sieht die Anlagestrategie des DNB-Produktes im Detail aus?

FondsStrategie. Bewertung. Analysiert.

Der DNB TMT Absolute Return strebt das Erzielen einer langfristig positiven Rendite unabhängig von den jeweiligen Marktbedingungen an und geht dazu Long- und Short-Positionen in Aktien von internationalen Unternehmen aus den Sektoren Technologie, Medien und Telekommunikation ein. FondsManager Anders Tandberg-Johansen, zugleich Leiter des Bereichs Global Technology Equities bei DNB, stützt sich bei der Auswahl der Aktien, die im Rahmen der TMT-Anlagestrategie gekauft oder verkauft werden, ganz auf die eigene Analyse. Sein Ziel ist es, die Gewinner und Verlierer innerhalb der Wertschöpfungskette im TMT-Sektor auszumachen. Tandberg-Johansen sucht nach den langfristigen Trends im Anlageuniversum, um die für die veränderlichen Branchentrends am besten und am schlechtesten positionierten Titel zu finden. Wie der Norweger betont, zeichnet sich der TMT-Sektor durch einen rapiden Wandel aus, der bestimmten Geschäftsmodellen zugutekommt, anderen jedoch abträglich ist. Die gründliche Kenntnis von Branchenthemen und -trends sei deshalb ein wesentliches Element des Anlageprozesses und bilde die Grundlage für das Titelscreening. Für den Technologie-, Medien- und Technologiesektor insgesamt ist Tandberg-Johansen positiv gestimmt, da dieser hohe und stabile Gewinne generiere. Wie der Marktexperte weiter hervorhebt, wurde von den Unternehmen in den letzten Jahren nur wenig in IT- und Telekommunikationsinfrastruktur investiert, so dass jetzt steigende Investitionen für Wachstum sorgen. Der schwache Jahresauftakt an den Börsen wird von dem DNB-FondsManager als Korrektur identifiziert, die gute Chancen für ein aktives Management schaffe. Die Kurse einiger exzellenter Unternehmen aus dem TMT-Bereich seien auf einem günstigen Bewertungsniveau angekommen, so seine Einschätzung weiter. Im Februar 2016 erreichte der DNB TMT Absolute Return eine Performance von +6,1 Prozent, wobei die Long-Positionen +8,8 Prozent zur Wertentwicklung beitrugen, die Shortpositionen hingegen -2,5 Prozent. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Shortpositionen. Erhöht.

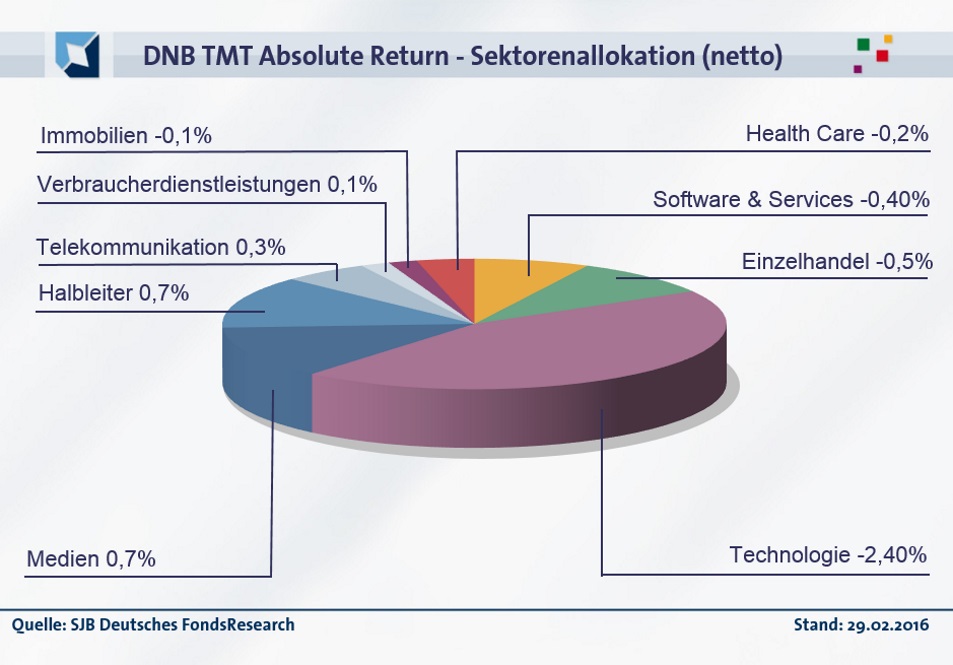

Angesichts der sich eintrübenden Marktstimmung hat der DNB TMT Absolute Return die Gewichtung der Shortpositionen in seinem Portfolio hochgefahren. Bei einem Brutto-Exposure von 190,7 Prozent des FondsVermögens ergibt sich aktuell per Ende Februar eine Netto-Shortpositionierung des Gesamtportfolios von -2,3 Prozent. Die größten Shortpositionen hat das FondsManagement im europäischen TMT-Sektor aufgebaut, während in den USA und im asiatisch-pazifischen Raum noch eine geringe Longpositionierung besteht. Bei der Sektorenallokation zeigt sich FondsManager Tandberg-Johansen insbesondere von den Bereichen Halbleiter und Medien überzeugt, die beide eine Netto-Allokation von +0,7 Prozent des FondsVolumens besitzen. Im positiven Bereich der Branchenpositionierung liegen zudem Telekommunikationstitel (0,3 Prozent) sowie der Sektor der Verbraucherdienstleistungen (0,1 Prozent). Netto shortpositioniert ist der TMT-Fonds hingegen in den Sektoren Immobilien (-0,1 Prozent), Health Care (-0,2 Prozent) sowie Software und Services (-0,4 Prozent). Die größten Verkaufspositionen hält das DNB-Produkt per Ende Februar im Einzelhandelsbereich (-0,5 Prozent) sowie bei Technologieaktien (-2,4 Prozent).

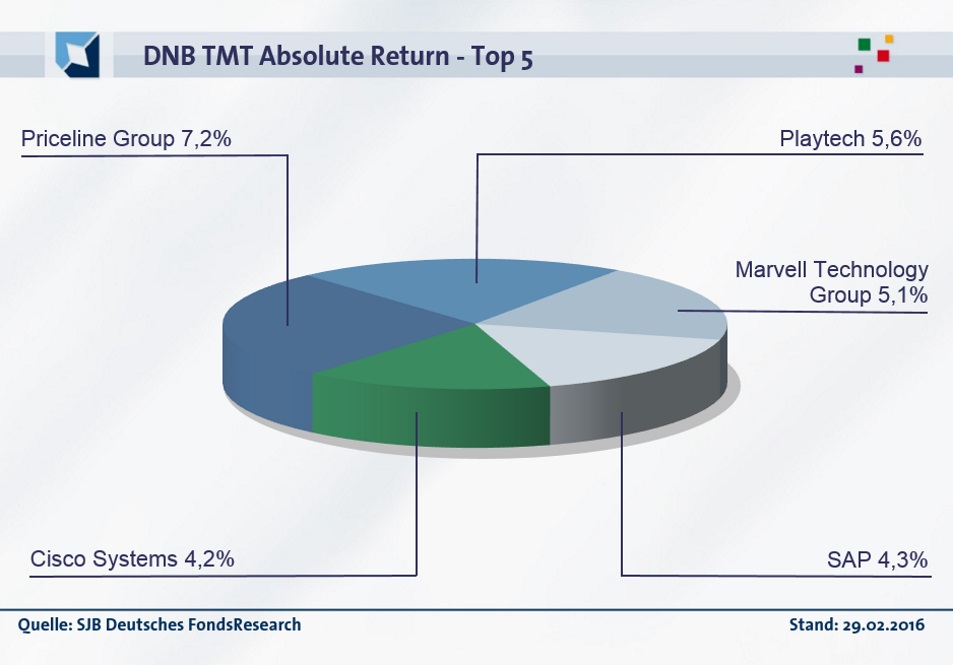

Größtes Long-Investment des DNB TMT Absolute Return ist aktuell die Priceline Group, ein Betreiber von Online-Reiseportalen, mit einem Anteil von 7,2 Prozent des FondsVermögens. Das Unternehmen legte im Februar gute Quartalszahlen und eine vielversprechende Prognose vor. 5,6 Prozent der FondsBestände sind beim Softwarehersteller Playtech investiert, die Marvell Technology Group macht 5,1 Prozent des FondsVolumens aus. Die Top-5 der Longpositionen wird durch Bestände beim deutschen Softwareentwickler SAP sowie dem US-Unternehmen Cisco Systems komplettiert.

FondsVergleichsindex. Korrelation. Niedrig.

Der DNB TMT Absolute Return wird in unserer unabhängigen SJB FondsAnalyse dem NYSE TMT Index als Benchmark gegenübergestellt. Die Korrelation zwischen dem Fonds und dem US-amerikanischen Index für Aktien aus den Bereichen Technologie, Medien und Telekommunikation ist nicht besonders stark ausgeprägt. Über ein Jahr liegt sie bei 0,33, für drei Jahre ist die Korrelation mit dem an der New York Stock Exchange ermittelten Index mit -0,13 sogar negativ. Hier zeigt sich, wie die marktneutrale Komposition des FondsPortfolios für eine unabhängige Positionierung sorgt. Die Kursentwicklung des TMT-Fonds im Vergleich zum Referenzindex verläuft sehr selbständig, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für ein Jahr bei 0,11, über drei Jahre fällt sie mit 0,02 noch geringer aus. Damit haben sich kurzfristig 89 Prozent der FondsEntwicklung indexunabhängig vollzogen, mittelfristig sind es 98 Prozent. Deutlich wird damit, dass FondsManager Tandberg-Johansen die Benchmarkunabhängigkeit zuletzt etwas verringert hat. Der Tracking Error beträgt 16,16 Prozent über drei Jahre und belegt, dass keine hohen aktiven Risiken von dem DNB-Fonds eingegangen werden. Wie fallen die Volatilitätszahlen des nur gering mit dem Marktgeschehen korrelierten Fonds aus?

FondsRisiko. Beta. Überzeugend.

Der DNB TMT Absolute Return kann über drei Jahre mit einer deutlich geringeren Schwankungsneigung als sein Vergleichsindex aufwarten. Mit 8,15 Prozent liegt die Volatilität des aktiv gemanagten Aktienfonds über vier Prozentpunkte unterhalb der 12,47 Prozent, die der NYSE TMT Index zu verzeichnen hat. Ein erfreuliches Szenario aus FondsPerspektive, das auch im kurzfristigen Zeithorizont seine Gültigkeit behält: Über zwölf Monate beträgt die „Vola“ des DNB-Fonds 9,31 Prozent, während die Benchmark mit 16,87 Prozent die weit höheren Schwankungen an den Tag legt. Die niedrigeren Volatilitätszahlen in beiden untersuchten Zeithorizonten machen das DNB-Produkt zum klaren Sieger mit Blick auf die Schwankungsintensität. Hier macht sich positiv bemerkbar, dass sich die Volatilität von Long- und Shortpositionen teilweise aufhebt und so attraktive Gesamtwerte auf FondsEbene erreicht werden.

Das günstigere Risikoprofil des Absolute-Return-Fonds wird zudem in dem klar unter Marktniveau liegenden Beta von 0,20 über ein Jahr offenbar. Die Risikokennziffer, die die Schwankungsanfälligkeit von Fonds und Index vergleicht, weist für drei Jahre einen Wert von -0,08 auf – hier bewegen sich beide Elemente zum Teil entgegengesetzt. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre ergibt, dass sich der Fonds durchweg weniger volatil als die Benchmark präsentierte: In allen 36 untersuchten Einzelzeiträumen lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei elf Mal positive Werte bis zutiefst 0,03 an. Hinzu kommen 25 Einjahresintervalle, in denen aufgrund der gegenläufigen Kursentwicklung negative Beta-Werte bis -0,71 im Tief anfielen. Als Gesamtergebnis der Beta-Analyse ist festzuhalten, dass der DNB-Fonds eine deutlich günstigere Risikostruktur als der TMT-Vergleichsindex der NYSE aufweist. Welche Renditen erzielt FondsManager Tandberg-Johansen auf dieser Basis?

FondsRendite. Alpha. Attraktiv.

Per 4. April 2016 hat der DNB TMT Absolute Return über drei Jahre eine kumulierte Wertentwicklung von +17,88 Prozent in Euro erzielen können. Eine solide Performance, die einer Rendite von +5,63 Prozent p.a. entspricht. Noch besser präsentiert sich die von der SJB gewählte Benchmark, der NYSE TMT Index: Für drei Jahre kommt dieser auf einen Wertzuwachs von +32,57 Prozent bzw. ein jährliches Plus von +9,84 Prozent auf Eurobasis. Beim Wechsel auf den kurzfristigen Zeithorizont zahlt sich die marktneutrale Positionierung des DNB-Produktes aus: Während sich der Absolute-Return-Fonds aus dem TMT-Sektor über eine positive Rendite von +8,58 Prozent auf Eurobasis freuen kann, wartet der NYSE-Vergleichsindex mit einer negativen Performance von -6,38 Prozent in Euro auf. Die Lehre aus dieser Tatsache ist klar: Insbesondere in Zeiten fallender Kurse ist der Investor mit dem nur gering mit dem Gesamtmarkt korrelierten DNB-Produkt deutlich besser bedient, das mit einer attraktiven Mehrrendite von über 14 Prozentpunkten aufwartet.

Dieser Umstand zeigt sich auch an der Renditekennziffer Alpha, die über drei Jahre bei 0,56 liegt und damit klar im positiven Bereich rangiert. Auf Jahressicht fällt die Kennzahl mit einem Wert von 0,81 nochmals attraktiver aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre bekräftigt die positive Einschätzung des Fonds. Dem DNB-Produkt aus dem TMT-Sektor gelingt es in 35 der letzten 36 Einjahreszeiträume, eine Mehrrendite zur Benchmark zu generieren. Mit 1,70 in der Spitze liegen die Alpha-Werte regelmäßig im grünen Bereich und legen Zeugnis ab von der gelungenen Branchen- und Titelallokation des FondsManagements. Lediglich in der Mai 2013 beendeten Periode fiel das Alpha negativ aus und schwächte sich auf -0,76 ab. Die fast durchgängig positiven Alpha-Werte beweisen: Das aus Long- und Shortpositionen komponierte Portfolio des DNB-Produktes besitzt eine ausgezeichnete Rendite-Risiko-Struktur. Selbst in fallenden Märkten wird noch eine positive Rendite generiert, zudem stehen die geringe Schwankungsneigung des Portfolios und die mit ihm erzielten Erträge in einem ausgezeichneten Verhältnis. Die Information Ratio von 0,92 belegt abschließend, wie gut der Fonds die Marktrisiken umschifft und zugleich solide Renditen erwirtschaftet.

SJB Fazit. DNB TMT Absolute Return.

Mit seinen ausgewählten Long- und Short-Positionen im Bereich weltweiter Technologie-, Medien- und Telekommunikationsaktien hat FondsManager Anders Tandberg-Johansen ein so schwankungsarmes wie renditeträchtiges Portfolio zusammengestellt, das allen Anforderungen an einen gut gemanagten Absolute-Return-Fonds genügt. Insbesondere in Zeiten fallender Märkte zeigen sich die Vorteile der marktneutralen Positionierung, die nur äußerst gering mit den TMT-Aktienbörsen korreliert ist. Wer als Anleger ohnehin mit weiterem Korrekturbedarf an den globalen Aktienmärkten rechnet, ist mit dem DNB TMT Absolute Return bestens aufgestellt!

DNB Asset Management. Hintergründig.

DNB Asset Management. Hintergründig.

Die DNB Asset Management ist am 11. November 2011 aus der Carlson Fund Management Company hervorgegangen, die 1989 als FondsGesellschaft der DNB Nor Gruppe gegründet wurde. Fonds in Deutschland: 28. Verwaltetes Vermögen: 60 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 220. Geschäftsführer: Hans Christian Gjovik. Stand: 31.12.2015. SJB-Abfrage: 07.04.2016.