Hotels haben sich als Anlageklasse etabliert. Auch offene Immobilienfonds sind fest eingebucht. Reine Hotelfonds gibt es indes nur wenige.

Hotels haben sich als Anlageklasse etabliert. Auch offene Immobilienfonds sind fest eingebucht. Reine Hotelfonds gibt es indes nur wenige.

180 Millionen Euro zahlte die Sparkassen-Tochter Deka im vergangenen September für das Münchener Fünf-Sterne-Hotel Sofitel Bayerpost. Ein Rekordtransfer. Das Hotel wanderte in das Portfolio des offenen Publikumsfonds Deka-Immobilien Europa (WKN: 980 956). Die Anlageklasse stellt inzwischen 5,8 Prozent des Portfolios.

„In den vergangenen 18 Monaten wurden Hotels im Gesamtwert von rund 750 Millionen Euro gekauft“, sagt Frank Hildwein, der bei Deka Immobilien den Kauf und Verkauf von Hotels verantwortet. Die Hotelquote in den offenen Immobilienfonds des Hauses ist dabei sehr unterschiedlich: Im Deka-Immobilien Global (748 361) beispielsweise machen die Häuser 5,3 Prozent des Portfolios aus. Im Westinvest Interselect (980 142) sind sie mit 16,4 Prozent am höchsten gewichtet. Tendenz steigend: „Wir wollen den Hotelbestand in den offenen Immobilien-fonds erhöhen, um die Portfolios weiter zu streuen“, so Hildwein. Allerdings lasse dies das „kompetitive Investmentklima“ nur bedingt zu: „Die Rahmenbedingungen haben zu deutlich höheren Preisen geführt, und es gibt national und international deutlich mehr Mitbewerber.“

Business-Hotels am beliebtesten

Das Deka-Team kauft weltweit in Städten, die einen ausgewogenen Mix an Geschäftskunden und Touristen und eine gute nationale und internationale Anbindung haben. Von Budget bis Luxus ist alles erlaubt, Schwerpunkt sind jedoch innerstädtische Business-Hotels. Die Häuser sollten zudem eine renommierte Hotel- und Betreibergesellschaft haben, die an die bekannten Buchungssysteme angebunden ist. Aufgrund der hohen Zuflüsse sind die Deka-Fonds derzeit kontingentiert. Wer Glück hat, kommt noch rein, bevor das Jahreskontingent aufgebraucht ist.

Einen Rekord meldete jüngst auch Union Investment Real Estate: Die Immobilien-Tochter der Volks- und Raiffeisenbanken hat im vergangenen Jahr 500 Millionen Euro für Hotels ausgegeben. Weitere 300 Millionen Euro will das Team um Andreas Löcher in diesem Jahr investieren.

Schwerpunkt sind gehobene Business-Hotels aus dem Zwei- bis Fünf-Sterne-Segment in den internationalen Geschäftsmetropolen mit einer Mindestgröße von 120 Zimmern. „Wir kaufen die Budget-Häuser zu Bruttoanfangsrenditen zwischen 5,75 Prozent und 6,25 Prozent“, sagt Löcher. Zunehmend setzt er auch auf Projektentwicklungen und Forward-Deals. „Anders können wir solche Renditen gar nicht mehr darstellen.“

Seit 1971 ist Union Investment Real Estate im Hotel-Business aktiv. Mit seinem 2,6 Milliarden Euro schweren Portfolio zählt das Unternehmen zu den am stärksten im Hotelsektor investierten deutschen Immobilienfondsgesellschaften. Im Uni Immo: Deutschland (980 550) stellen Hotels 13,3 Prozent des Portfolios, im Uni Immo: Europa (980 551) 6 Prozent und im Uni Immo: Global (980 555) immerhin noch 3 Prozent. Wegen der hohen Zuflüsse sind diese Fonds derzeit für Neuinvestoren geschlossen.

Für europäische Budget- und Economy-Hotels haben die Hamburger 2013 zudem den Spezialfonds UII Hotel Nr. 1 aufgelegt. Der Fonds hat sein Zielvolumen allerdings erreicht und ist ebenfalls für Neuinvestoren geschlossen. Einen weiteren Hotel-fonds plant Union Investment in diesem Jahr nicht. „Ein Folgeprodukt werden wir von unterschiedlichen Parametern, beispielsweise der Marktverfassung, abhängig machen“, heißt es dazu von der Gesellschaft.

Auch Commerz Real, die drittgrößte Immobilienfondsgesellschaft auf dem deutschen Markt, will den Hotelanteil im Portfolio ihres offenen Immobilienfonds Hausinvest (980 701) ausbauen. In den kommenden Jahren soll er sich von aktuell 5 auf 10 Prozent verdoppeln. „Dabei wollen wir sowohl in Deutschland als auch international investieren“, sagt Fondsmanager Mario Schüttauf. Hotelinvestments böten den Vorteil von zumeist langfristigen Pachtverträgen, die nachhaltig sichere Cashflows gewährleisteten. „Zudem können Investoren auf diese Weise am Wachstum der Geschäftsreisen und der Tourismusbranche teilhaben, das für die kommenden Jahre erwartet wird.“

Hotels an deutschen Standorten sind gefragt wie lange nicht mehr. 2015 lag das Transaktionsvolumen nach Angaben des Immobiliendienstleisters Colliers International bei 4,5 Milliarden Euro, 45 Prozent über dem Vorjahr. Offene Immobilien- und Spezialfonds haben die meisten Häuser gekauft. Beliebt sind vor allem Hotels im Vier-Sterne-Segment. Doch die Preise sind quer durch alle Sterne-Kategorien deutlich gestiegen. Trotzdem ist die Nachfrage nach wie vor hoch. Das Angebot ist recht knapp, was es auch für Fondsanbieter immer schwieriger macht, attraktive Häuser zu finden. Dementsprechend wenige Produkte sind derzeit im Angebot beziehungsweise noch geöffnet.

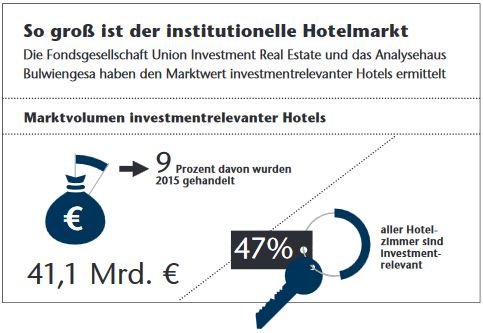

Quelle: Union Investment, Bulwiengesa

Eines der wenigen noch investierbaren Produkte ist der Keystone Hospitality Fund. Die Beteiligung managt die Luxemburger Investment Solutions, die wiederum von der Schweizer Horwath HTL beraten wird. Mit 50 Büros in 39 Ländern ist die bereits vor 100 Jahren gegründete Firma die weltweit größte Unternehmensberatung für die Hotellerie. Schwerpunkt des Fonds sind Business- und Economy-Hotels im Drei- bis Vier-Sterne-Segment. „Die Hotels sollen eine Bruttoanfangsrendite von mindestens 6 Prozent erwirtschaften“, so Heinz Wehrle aus dem fünfköpfigen Management-Team von Horwarth. Er ist Diplom-Hotelier und hat 38 Jahre Erfahrung im Segment. Insgesamt rechnet Keystone mit einer Bruttorendite von 7 Prozent pro Jahr. 300 Millionen Euro will die Gesellschaft bei den Investoren einsammeln. Da bis zu 50 Prozent Fremdkapital auf jede Immobilie aufgenommen werden kann, liegt das investierbare Volumen insgesamt bei 600 Millionen Euro. Das erste Closing ist in der zweiten Jahreshälfte geplant. Die Laufzeit des Fonds beträgt zehn Jahre.

Betreibervertrag ist der Knackpunkt

Commerz Real hat von der Aufsichtsbehörde Bafin jüngst die Zulassung für den Commerz Real Institutional Hotel Fund als offenen Spezialfonds bekommen. Wann das erste Closing erfolgt, steht noch nicht fest. Manager Dirk Schuldes, Bereichsleiter Hospitality, arbeitet seit rund 20 Jahren im Konzern. Bereits bei der Commerzbank-Tochter Eurohypo, die 2012 zur Frankfurter Hypothekenbank und im Mai dieses Jahres komplett aufgelöst wurde, hat er Hotels auf der Fremdkapitalseite finanziert. Nun stellt er ein gemischtes Portfolio quer durch alle Sterne zusammen. Eine gute Lage allein reicht dabei allerdings nicht. „Der Betreibervertrag ist der Knackpunkt bei jeder Hoteltransaktion“, so Schuldes. Zwar verbietet das Investmentgesetz Managementverträge, bei denen der Investor abhängig ist von der Ertragslage des Betreibers. Aber auch die erlaubten Pachtverträge, die regelmäßige Einnahmen weitgehend unbeeinflusst von der Wirtschaftlichkeit des jeweiligen Hotels sicherstellen sollen, bieten nur eine Scheinsicherheit.

Foto: Blane/CC-BY-3.0/Wikimedia Commons

Denn eines dürfte klar sein: Auch die beste Adresse fängt nach fünf Jahren anhaltendem Minus an, über die Pacht zu reden. Beim frisch renovierten Münchener Sofitel Bayerpost dürfte es allerdings noch lange nicht so weit sein. Zumal die Luxus-Herberge mit einem langfristigen Vertrag komplett an die Accor Hospitality Germany verpachtet ist, einen der weltweit führenden Hotelbetreiber.

Von: Astrid Lipsky und Markus Gotzi

Quelle: Das Investment