SJB | Korschenbroich, 06.08.2014.

Ende Juli 2014 ist die Rendite zehnjähriger Bundes anleihen auf ein neues Allzeittief von 1,11 Prozent abgerutscht und hat damit ein noch niedrigeres Niveau als auf dem Höhepunkt der Euro- und Schuldenkrise im Sommer 2012 erreicht. Die Konsequenzen für Investoren sind klar: Es wird immer schwieriger, mit als sicher eingestuften Kapitalanlagen eine zufriedenstellende Verzinsung zu erreichen. Doch es gibt immer noch Fonds, denen es dauerhaft gelingt, trotz moderater Risikostruktur attraktive Renditen für ihre Anleger zu erwirtschaften. Ganz vorne in dieser Kategorie liegt der von Allianz Global Investors aufgelegte defensive Mischfonds Kapital Plus A EUR (WKN 847625, ISIN DE0008476250), der gerade sein 20-jähriges Jubiläum feiert und auf eine langjährige Erfolgsgeschichte zurückblicken kann.

Ende Juli 2014 ist die Rendite zehnjähriger Bundes anleihen auf ein neues Allzeittief von 1,11 Prozent abgerutscht und hat damit ein noch niedrigeres Niveau als auf dem Höhepunkt der Euro- und Schuldenkrise im Sommer 2012 erreicht. Die Konsequenzen für Investoren sind klar: Es wird immer schwieriger, mit als sicher eingestuften Kapitalanlagen eine zufriedenstellende Verzinsung zu erreichen. Doch es gibt immer noch Fonds, denen es dauerhaft gelingt, trotz moderater Risikostruktur attraktive Renditen für ihre Anleger zu erwirtschaften. Ganz vorne in dieser Kategorie liegt der von Allianz Global Investors aufgelegte defensive Mischfonds Kapital Plus A EUR (WKN 847625, ISIN DE0008476250), der gerade sein 20-jähriges Jubiläum feiert und auf eine langjährige Erfolgsgeschichte zurückblicken kann.

Der Kapital Plus konnte sich auch in turbulenten Zeiten hervorragend im Markt behaupten und hat seinen Investoren seit Auflegung am 2. Mai 1994 eine Rendite von +7,04 Prozent p.a. in Euro beschert. Über die letzten fünf Jahre, die mit globaler Finanzkrise und den Währungsturbulenzen im Euroraum besonders volatil waren, gelang es FondsManager Dr. Stefan Kloss sogar, die jährliche Wertentwicklung auf Eurobasis auf +11,87 Prozent zu steigern. Das Erfolgsgeheimnis des Fonds ist die Aufteilung des Anlagevermögens auf 70 Prozent europäische Anleihen guter Bonität und 30 Prozent europäische Aktien. Diese Mischung, so stellt Kloss heraus, hat sich in den vergangenen zwei Dekaden als optimale Aufteilung unter Rendite-Risiko-Gesichtspunkten bewiesen. Während Staatsanleihen der Eurozone mit ihrer hohen Liquidität und dem geringem Kreditrisiko den „Stabilitätsanker“ des Portfolios bilden, sorgt die 30-prozentige Beimischung ausgewählter europäischer Dividendentitel dafür, dass auch Chancen am Aktienmarkt wahrgenommen werden können. Eine Besonderheit des Fonds: Die prozentuale Aufteilung und damit die perfekte Balance von Anleihen und Aktien wird einmal im Monat überprüft und die Zielgewichtung von 70:30 wieder hergestellt. Dieses monatliche Rebalancing sorgt gemeinsam mit dem aktiven Management des Aktienanteils sowie der bewährten Portfoliostrukturierung für das überlegene Renditepotenzial des Fonds. Marktstratege Kloss hebt hervor, dass die defensiv ausgerichtete Vermögensaufteilung in den letzten Jahren einen deutlichen Mehrertrag gegenüber vergleichbaren Anlagen bei geringeren Wertschwankungen erzielen konnte. Dies haben auch Investoren verstanden, die allein im laufenden Jahr für rekordverdächtige Nettomittelzuflüsse von 464 Millionen Euro in den risikoarmen Mischfonds gesorgt haben – aktuell verfügt der Kapital Plus über ein FondsVermögen von 1,80 Milliarden Euro. 2014 verzeichnete das FondsProdukt der Allianz bislang eine Wertentwicklung von +7,70 Prozent in Euro – was sind die Eckpunkte der FondsStrategie?

FondsStrategie. Balance. Gesichert.

FondsManager Dr. Stefan Kloss legt im Kapital Plus den Anlageschwerpunkt auf Europa. Anleihen stellen mit rund 70 Prozent das Grundinvestment des Fonds dar, zudem ist dieser mit knapp 30 Prozent am europäischen Aktienmarkt investiert. Bei dieser langjährig bewährten Vermögensaufteilung sind die Risiken beider Anlageklassen in etwa gleich gewichtet – ein Mischungsverhältnis, das sich in Zeiten des Börsenbooms wie in Krisenphasen als gleichermaßen erfolgreich gezeigt hat. Anlageziel des Fonds ist es, im Anleihensektor eine attraktive Rendite an den Euro-Rentenmärkten zu erwirtschaften und im Aktienbereich einen langfristigen Kapitalzuwachs zu generieren. Der Fonds konzentriert sich auf Euro-Anleihen guter Bonität mit Investment-Grade-Rating, überwiegend Staatsanleihen von Ländern der Eurozone. Der Anteil an Unternehmensanleihen darf hingegen 10 Prozent nicht übersteigen. FondsManager Kloss hält deren Rendite-Risiko-Verhältnis derzeit nicht für verlockend und betont, dass die Partizipation an Unternehmensgewinnen im Kapital Plus bereits durch den Aktienanteil sichergestellt wird. Der Anteil von Anleihen aus Schwellenländern oder Rentenpapieren, die nicht auf Euro lauten bzw. nicht gegen Euro abgesichert sind, ist auf jeweils 10 Prozent begrenzt. Die Schuldpapiere des Fonds weisen aktuell eine effektive Duration von 6,71 Jahren auf und verzeichnen eine durchschnittliche Nominalverzinsung von 3,94 Prozent. Das Durchschnittsrating liegt bei „A+“, die rechnerische Rendite beträgt 1,42 Prozent. Neben der Bonität des Emittenten liegt der Fokus im Anleihenbereich auf einer verlässlichen laufenden Verzinsung und relativ geringen Wertschwankungen. Im Aktienbereich bevorzugt Kloss attraktiv bewertete Unternehmen, die von einer anhaltend expansiven Geldpolitik und einem sich verbessernden Wachstumsumfeld profitieren können. Die Selektion dieser Aktien erfolgt länder- und sektorenübergreifend und verbessert weiter die Diversifikation des Fonds. Wie sieht die aktuelle Portfoliostruktur im Detail aus?

FondsPortfolio. Staatsanleihen. Dominant.

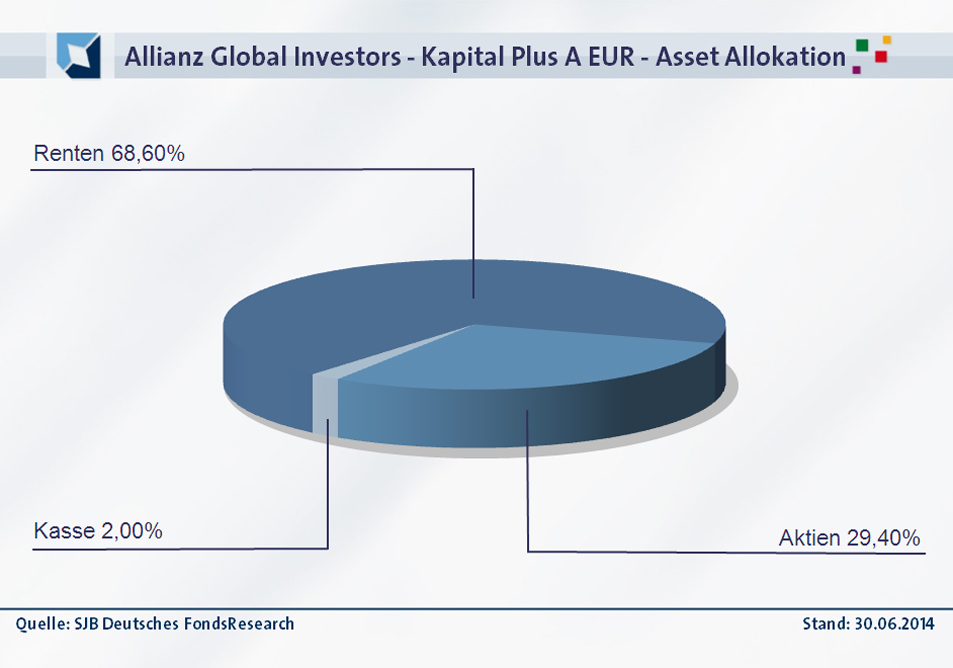

In der Asset Allokation des Kapital Plus dominieren Rententitel, die aktuell 68,6 Prozent des FondsVermögens stellen. Aktien sind innerhalb der Portfoliostruktur mit 29,4 Prozent gewichtet. Komplettiert wird die Vermögensaufteilung des Fonds durch liquide Mittel in Höhe von 2,0 Prozent des FondsVolumens. Der Anleihenanteil des defensiven Mischfonds ist zu 92,6 Prozent in Staatsanleihen investiert, Unternehmensanleihen machen 4,2 Prozent des Rentenportfolios aus. Als weitere Beimischung sind in diesem Pfandbriefe (2,1 Prozent), Schwellenländeranleihen (0,8 Prozent) sowie besicherte Anleihen (0,4 Prozent) vertreten. FondsManager Kloss setzt weiterhin auf die Konvergenz der Staatsanleihenmärkte der Eurozone und ist deshalb in Anleihen südeuropäischer Staaten wie Italien oder Spanien übergewichtet. Zugleich bilden Papiere aus EU-Ländern wie Deutschland, Frankreich und Belgien die Eckpfeiler des Fonds.

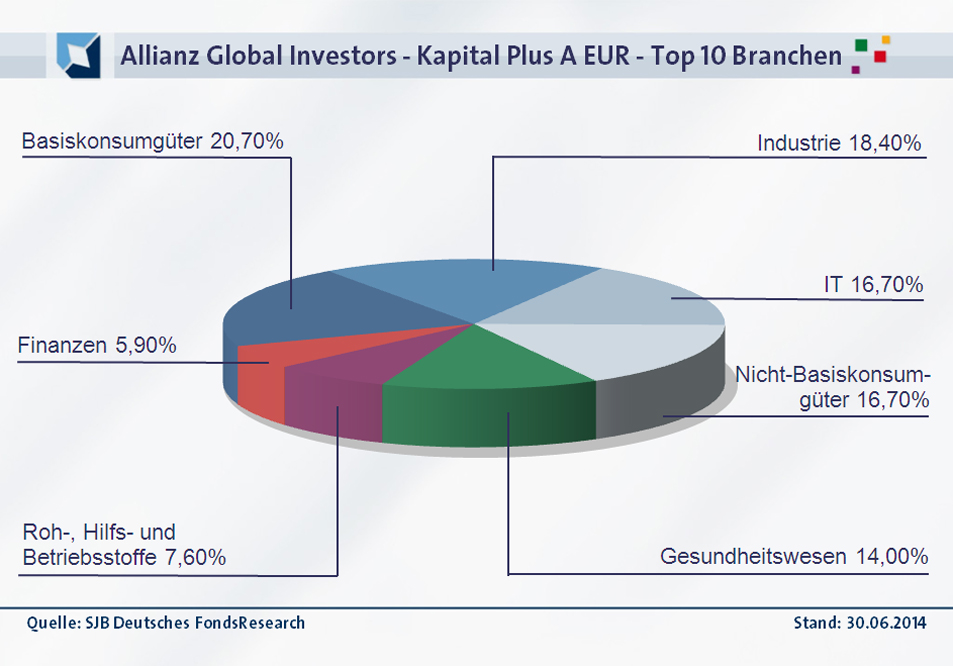

Was heißt das für die Zusammenstellung der Top-10? Auf Platz eins liegt eine bis Juli 2028 laufende Staatsanleihe der Bundesrepublik Deutschland mit einem Zinskupon von 4,75 Prozent. Platz zwei und drei sind italienischen Staatsanleihen mit einer Laufzeit bis Februar bzw. September 2019 und einem Kupon von jeweils 4,25 Prozent vorbehalten. Französische, belgische und spanische Schuldpapiere runden die am stärksten gewichteten Einzeltitel des Kapital Plus ab. Die Investitionsschwerpunkte im Aktienanteil des Mischfonds sind breit gestreut. Die wichtigsten Branchen sind für FondsManager Kloss Basiskonsumgüter (20,7 Prozent), die Industrie (18,4 Prozent) sowie der IT-Sektor (16,7 Prozent). Weitere Sektoren wie Nicht-Basiskonsumgüter (16,7 Prozent) sowie das Gesundheitswesen (14,0 Prozent) sind vergleichsweise hoch gewichtet. Der Rohstoffsektor mit 7,6 Prozent sowie die Finanzbranche mit 5,9 Prozent komplettieren den Branchenmix des Aktienanteils des Kapital Plus.

FondsVergleichsindex. Korrelation. Niedrig.

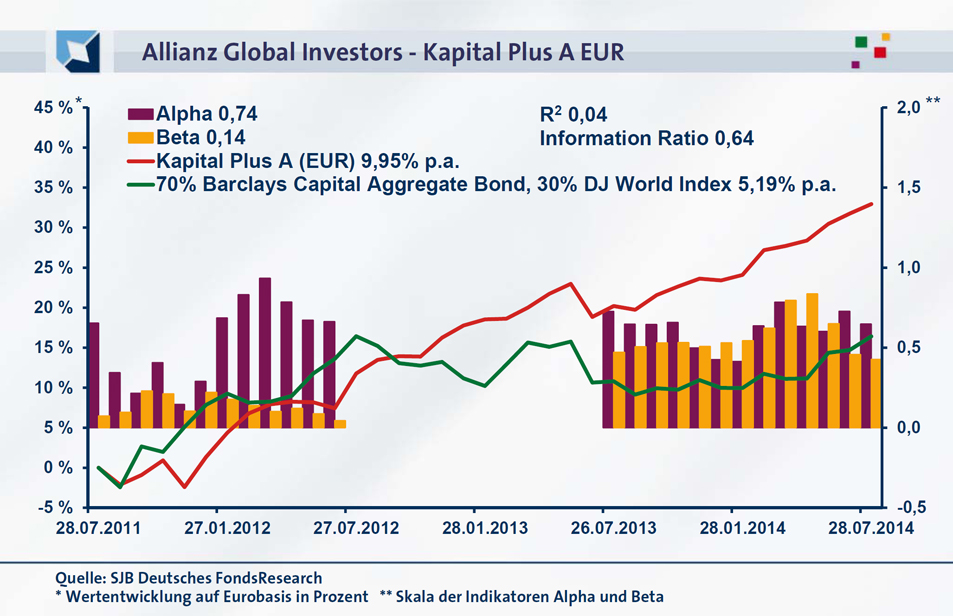

In unserer unabhängigen SJB FondsAnalyse haben wir den Kapital Plus einem kombinierten Vergleichsindex gegenübergestellt, der zu 70 Prozent aus dem globalen Anleihenindex Barclays Capital Aggregate Bond und zu 30 Prozent aus dem Aktienbarometer Dow Jones World Index zusammengestellt ist. Die Korrelation ist vergleichsweise gering und liegt über ein Jahr bei 0,52, auf drei Jahre geht sie auf 0,19 zurück. Hier zeigt sich, dass FondsManager Kloss stark indexunabhängig agiert und die Kursentwicklung des Allianz-Fonds nur moderat mit der Entwicklung der globalen Anleihen- und Aktienmärkte verknüpft ist. Ein Vorteil für Anleger, der sich in einer entsprechend niedrig ausfallenden Kennzahl R² manifestiert: Über ein Jahr erreicht sie einen Wert von 0,28, im letzten Dreijahreszeitraum geht sie auf 0,04 zurück. Das individuell zusammengestellte Renten- und Aktienportfolio unterscheidet sich in seinen Schwerpunkten deutlich vom SJB-Referenzindex, wie der Tracking Error von 7,39 Prozent über drei Jahre abschließend bestätigt. Über welches Risikoprofil verfügt der Fonds mit seiner besonderen Anlagestrategie?

FondsRisiko. Schwankungen. Gering.

Der von Allianz Global Investors aufgelegte Kapital Plus weist für ein Jahr eine sehr niedrige Volatilität von 2,86 Prozent auf, die fast einen Prozentpunkt unterhalb der 3,84 Prozent liegt, die der von der SJB ausgewählte Vergleichsmaßstab zu verzeichnen hat. Über drei Jahre stellt sich das Bild ähnlich dar: Hier beträgt die annualisierte Volatilität des Investmentproduktes 4,96 Prozent, während der kombinierte Index aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World mit 6,73 Prozent die deutlich höhere Schwankungsintensität aufzuweisen hat. Damit sind die Kursschwankungen des Allianz-Fonds im Vergleich zu den globalen Anleihen- und Aktienmärkten stark gedämpft, was als großer Pluspunkt für die Risikostruktur des Mischfonds zu werten ist. Besonders stabilitätsorientierte Investoren dürften an der unterdurchschnittlichen Volatilität des Kapital Plus ihre Freude haben.

Das überzeugende Risikoprofil des Allianz-Fonds findet seinen Niederschlag in dem weit unter Marktniveau liegenden Beta von 0,14 über drei Jahre. Die Risikokennziffer, die die Schwankungsneigung der Renditen von Fonds und Referenzindex vergleicht, weist für ein Jahr einen Wert von 0,43 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass sich der Allianz-Fonds mit Blick auf seine Wertschwankungen regelmäßig weniger volatil als die Benchmark präsentierte: Die Risikokennziffer lag in allen der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei positive Werte zwischen 0,02 und 0,84 an. Hinzu kommen zwei Zeitspannen, in denen eine gegenläufige Kursentwicklung von Fonds und SJB-Benchmark zu verzeichnen ist: Hier stellt sich das Beta mit einem Wert bis -0,09 im Tief negativ dar. Die deutlich niedrigere Schwankungsanfälligkeit des Kapital Plus machen diesen zur klaren Nummer eins mit Blick auf die Risikostruktur gemessen an der kombinierten Benchmark aus globalem Anleihen- und Aktienindex. Welche Renditen kann FondsManager Kloss auf dieser Basis erzielen?

FondsRendite. Alpha. Attraktiv.

Per 28. Juli 2014 hat der Kapital Plus über drei Jahre eine kumulierte Wertentwicklung von +32,94 Prozent in Euro erzielt, was einer Rendite von +9,95 Prozent p.a. entspricht. Ein hervorragendes Ergebnis für einen defensiven Mischfonds, wie auch der Vergleich mit dem kombinierten Index aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World bestätigt: Für drei Jahre kommt dieser auf eine nur knapp halb so gute Wertentwicklung von +16,41 Prozent bzw. eine jährliche Rendite von +5,19 Prozent auf Eurobasis. Beim Wechsel auf die kurzfristige Betrachtung verzeichnet der Allianz-Fonds einen Performancevorsprung in ähnlicher Höhe: Über ein Jahr hat der Mischfonds +10,60 Prozent in Euro an Wert zugelegt, während sich die zusammengesetzte Benchmark mit einem Plus von +4,91 Prozent begnügen muss. Sowohl im kurzfristigen wie im mittelfristigen Betrachtungshorizont liegt der Kapital Plus deutlich vorn; umso positiver fällt das Urteil aus, wenn man zudem die geringe Schwankungsneigung berücksichtigt, mit der FondsManager Kloss seine Mehrrendite generiert.

Die überzeugende Renditestruktur des defensiven Mischfonds offenbart sich auch an dem attraktiven Alpha, das über drei Jahre bei 0,74 liegt. Für ein Jahr stellt sich die Kennzahl mit 0,65 nur unwesentlich schwächer dar. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der Allianz-Fonds die von der SJB gewählte Benchmark dauerhaft schlagen kann. In allen 36 Einzelzeiträumen verzeichnet der Fonds ein positives Alpha mit Werten bis 1,39 in der Spitze, selbst in der schwächsten Einjahresperiode wird noch ein Alpha-Wert von 0,15 erzielt. Der nachhaltige Performancevorsprung zum Referenzindex bestätigt, wie erfolgreich die Titelselektion des FondsManagements verläuft. Die attraktive Rendite-Risiko-Struktur manifestiert sich gleichsam in der Information Ratio des Fonds von 0,64 über drei Jahre: Trotz guter Renditechancen müssen Anleger beim Kapital Plus keine hohen Risiken in Kauf nehmen.

SJB Fazit. Kapital Plus.

In den turbulenten Marktphasen, die Investoren bald wieder bevorstehen könnten, ist ein so ausgewogener defensiver Mischfonds wie der Kapital Plus wertvoller denn je. Die regelmäßig neu ausbalancierte Vermögensaufteilung von 70 Prozent Anleihen und 30 Prozent Aktien hat sich über zwei Dekaden bewährt und als hervorragende Strategie erwiesen, die trotz geringer Wertschwankungen für attraktive Renditen sorgt. Für Anleger aus dem Euroraum der goldene Mittelweg zwischen den Ertragschancen am Aktienmarkt und der Stabilität bonitätsstarker Staatsanleihen.

Allianz Global Investors. Hintergründig.

Allianz Global Investors wurde 1955 als Deutscher Investment Trust gegründet. Publikumsfonds in Deutschland: 782. Weltweit verwaltetes Vermögen: 250 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: rund 2.800. Geschäftsführung: Tobias C. Pross (Sprecher), Michael Hartmann, Daniel Lehmann, Ingo R. Mainert. Stand: 30.06.2013. SJB Abfrage: 31.07.2014.

Allianz Global Investors wurde 1955 als Deutscher Investment Trust gegründet. Publikumsfonds in Deutschland: 782. Weltweit verwaltetes Vermögen: 250 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: rund 2.800. Geschäftsführung: Tobias C. Pross (Sprecher), Michael Hartmann, Daniel Lehmann, Ingo R. Mainert. Stand: 30.06.2013. SJB Abfrage: 31.07.2014.