SJB | Korschenbroich, 27.02.2014.

Nachgebende Rohstoff preise sowie der Abgabedruck bei Schwellen länder währungen haben der brasilianischen Ökonomie zugesetzt. Der Handelsbilanzüberschuss ging 2013 mit 1,56 Milliarden US-Dollar auf den niedrigsten Wert seit dreizehn Jahren zurück.

Nachgebende Rohstoff preise sowie der Abgabedruck bei Schwellen länder währungen haben der brasilianischen Ökonomie zugesetzt. Der Handelsbilanzüberschuss ging 2013 mit 1,56 Milliarden US-Dollar auf den niedrigsten Wert seit dreizehn Jahren zurück.

Durch gestiegene Kapitalabflüsse im Zuge der Real-Abwertung kam es über das Gesamtjahr zu einem Leistungsbilanzdefizit. Sinkende Erlöse aus Rohstoffexporten können in Brasilien noch nicht in gleichem Maße durch den anziehenden Binnenkonsum ausgeglichen werden, zumal die gestiegene Inflationsrate die Konsumneigung der Verbraucher dämpft. Um der anziehenden Teuerung Einhalt zu gebieten, hat die brasilianische Notenbank ihren Leitzins durch insgesamt acht Zinserhöhungen in Folge auf 10,75 Prozent erhöht. Die hieraus resultierende attraktive Verzinsung sollte dafür sorgen, dass bei der Landeswährung Real eine Stabilisierung eintritt. Vergleichsweise wenig haben sich die jüngsten Währungs- und Finanzmarktturbulenzen auf andere lateinamerikanische Volkswirtschaften wie Chile und Mexiko ausgewirkt. Für den weltweit größten Kupferexporteur Chile wird für 2014 ein BIP-Plus von 4,20 Prozent erwartet, in Mexiko sind es 3,50 Prozent.

Insgesamt bleibt Lateinamerika eine Region mit langfristig starkem Wachstumspotenzial, in der sich der Nordea 1 – Latin American Equity Fund BP-EUR (WKN A0MWQF, ISIN LU0309468808) seit seiner Auflegung im August 2007 erfolgreich bewegt. FondsManager Scott Piper ist zugleich Leiter des Bereichs lateinamerikanische Aktien bei der Vermögensverwaltung der Itau Unibanco und arbeitete davor acht Jahre im Emerging-Markets-Team von Morgan Stanley. Piper hat zuletzt die Gewichtung von Finanztiteln sowie Konsumwerten erhöht und ist in dem unter Abgabedruck geratenen Rohstoffsektor weniger stark engagiert. Mit 84 Titeln ist sein Portfolio breit gestreut, aktuell weist der Nordea-Fonds ein Volumen von 38,38 Millionen Euro auf. Als Referenzindex wird der MSCI EM Latin America 10/40 – Net Return Index verwendet, der langfristig übertroffen werden konnte: Im letzten Fünfjahreszeitraum verzeichnete der Nordea 1 – Latin American Equity Fund eine kumulierte Wertentwicklung von +63,58 Prozent in Euro, die knapp drei Prozentpunkte oberhalb der Performance der Benchmark von +60,69 Prozent lag. Im laufenden Jahr ist angesichts der jüngsten Börsentendenzen ein Minus von -8,17 Prozent angefallen. Wie sieht die Anlagestrategie des Fonds im Detail aus?

FondsStrategie. Bottom-up-Analyse. Durchgeführt.

Der Nordea 1 – Latin American Equity Fund hat sich ein langfristiges Kapitalwachstum zum Ziel gesetzt, indem mindestens zwei Drittel des FondsVermögens in Aktien von Unternehmen investiert werden, die ihren Sitz in Lateinamerika haben. Hinzu kommen Wertpapiere von Firmen, die dort den Schwerpunkt ihrer wirtschaftlichen Tätigkeit besitzen. Fondsmanager Scott Piper kann die Auswahl der Wertpapiere nach eigenen Kriterien treffen und ist bei seinen Investmententscheidungen an die Zusammensetzung der Benchmark MSCI EM Latin America 10/40 nicht gebunden. Im Rahmen einer Bottom-up-Analyse wird das Investmentuniversum lateinamerikanischer Aktien auf eine Gruppe von rund 220 besonders interessanten Einzeltiteln reduziert. Diese Werte werden dann mit Blick auf ihr Bewertungsniveau, die Kennzahlen und das Geschäftsmodell genauer betrachtet. Gespräche mit den Unternehmensmanagern runden das Bild ab. Danach wird das FondsPortfolio mit den erwarteten makroökonomischen Entwicklungen in Einklang gebracht. Die Über- und Untergewichtung einzelner Länder und Sektoren auf Basis der Einschätzungen des FondsManagers schließt die Portfoliokonstruktion ab.

FondsPortfolio. Brasilien. Dominant.

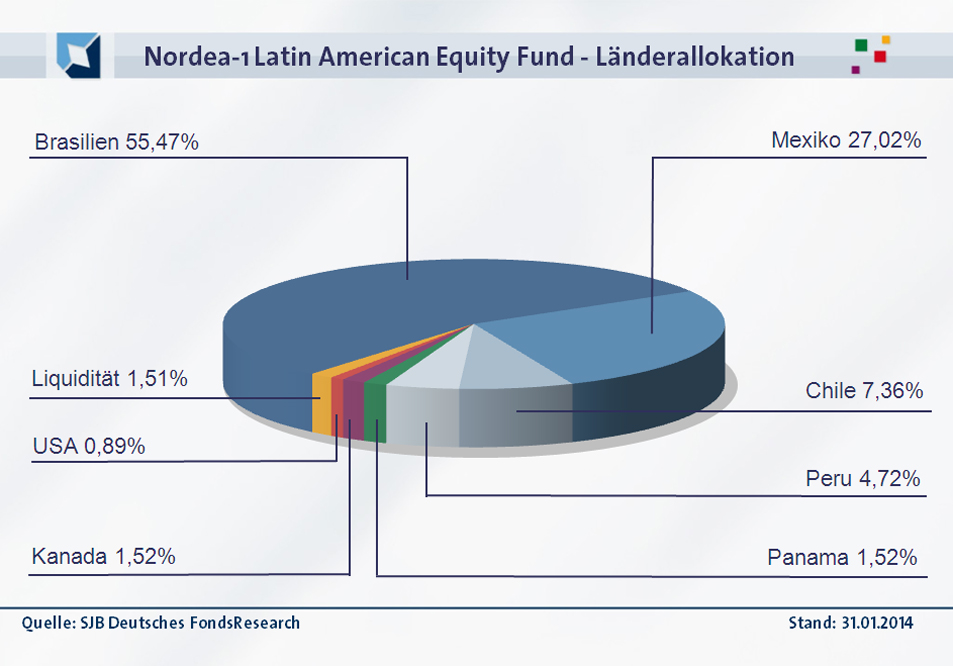

Bei der Länderallokation des Fonds liegt Brasilien mit großem Abstand vorn. 55,47 Prozent des FondsVolumens sind an den Börsen der größten lateinamerikanischen Volkswirtschaft investiert. Auf dem zweiten Platz der Länderaufteilung befindet sich Mexiko mit 27,02 Prozent. Das zentralamerikanische Land konnte sich – auch aufgrund seiner engen wirtschaftlichen Verknüpfung mit den USA – dem Abgabedruck im Schwellenländerbereich weitestgehend entziehen. Den dritten Platz in der Länderallokation belegt Chile, wo 7,36 Prozent der dem Fonds zur Verfügung stehenden Mittel angelegt sind. Peru, seines Zeichens schlechtester Aktienmarkt im Jahre 2013 und deshalb mit hohem antizyklischem Aufholpotenzial versehen, vereint aktuell 4,72 Prozent des FondsVolumens auf sich. In Panama sind 1,52 Prozent des FondsVermögens investiert. Wertpapiere von Unternehmen mit Sitz in Kanada (1,52 Prozent) und den USA (0,89 Prozent), die einen Großteil ihrer Geschäfte in Lateinamerika tätigen, runden die Länderallokation des Fonds ab.

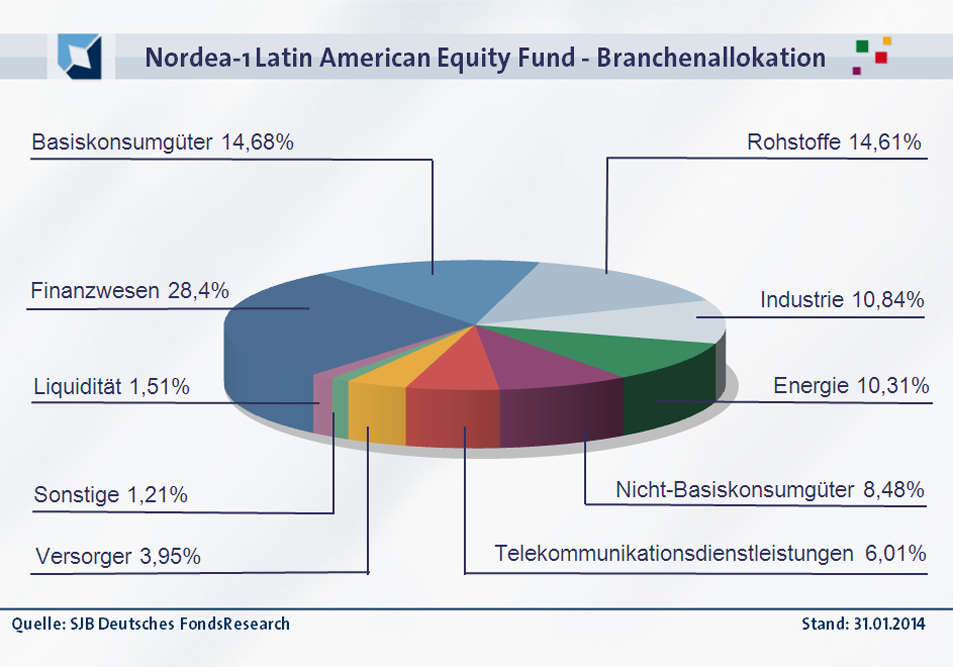

Bei der Branchengewichtung des Nordea-Fonds sind Finanzunternehmen mit 28,40 Prozent des FondsVermögens ganz vorn platziert. Der Sektor der Basiskonsumgüter (14,68 Prozent) nimmt einen ähnlich hohen Anteil wie der Rohstoffbereich (14,61 Prozent) im FondsPortfolio ein – für einen Südamerika-Fonds trotzdem eine nur moderate Gewichtung des Rohstoffsektors. Auf dem vierten Platz der Branchen-Hitliste sind Industriewerte zu finden, die 10,84 Prozent des FondsVolumens ausmachen. Energietitel sind mit 10,31 Prozent kaum geringer im Fonds vertreten. Unterdurchschnittlich stark engagiert ist FondsManager Piper im Bereich der Nicht-Basiskonsumgüter (8,48 Prozent) sowie bei Telekommunikationsfirmen (6,01 Prozent). Das insgesamt breit streuende Portfolio wird durch Anlagen bei Versorgern (3,95 Prozent) sowie in sonstigen Sektoren (1,21 Prozent) abgerundet. Der Bestand an liquiden Mitteln liegt per Ende Januar 2014 bei 1,51 Prozent.

FondsVergleichsindex. Korrelation. Ausgeprägt.

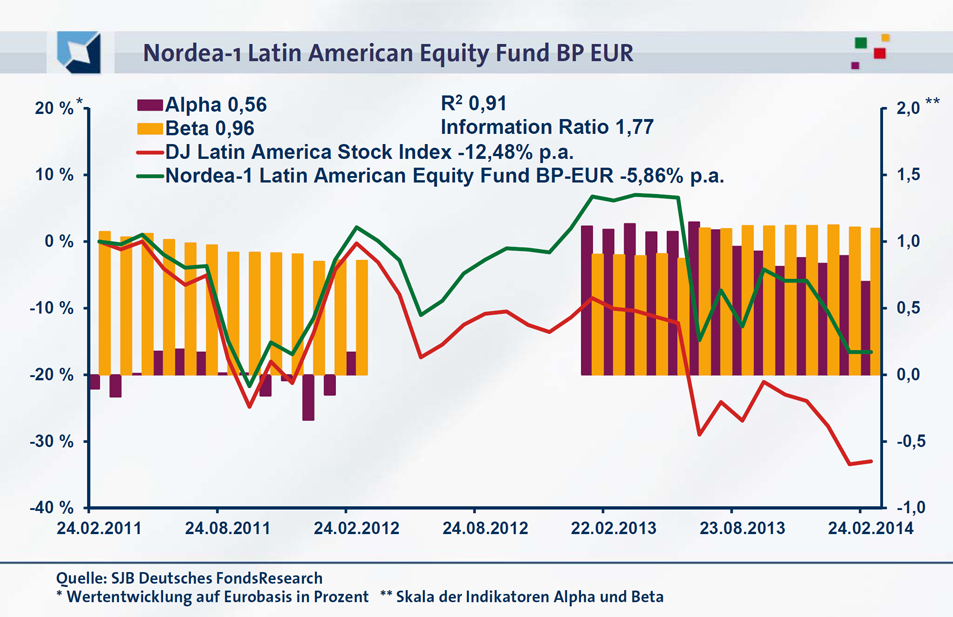

In unserer unabhängigen SJB FondsAnalyse haben wir den Nordea 1 – Latin American Equity Fund dem Dow Jones Latin America Stock Index als Vergleichsmaßstab gegenübergestellt. Die Korrelationsanalyse zeigt eine deutlich ausgeprägte Parallelität beider Kursverläufe. Mit 0,95 liegt sie über drei Jahre auf einem hohen Niveau, über ein Jahr stellt sich die Korrelation mit 0,91 kaum geringer dar. Die Kursbewegungen von Fonds und Benchmark sind eng miteinander verknüpft, wie auch der Blick auf die Kennzahl R² demonstriert. Für drei Jahre beträgt sie 0,91, über ein Jahr nimmt die Kennziffer einen Wert von 0,82 an. Damit haben sich mittelfristig neun Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 18 Prozent. Hier zeigt sich die kurzfristig stärkere Tendenz des Nordea-Fonds, sich vermehrt von seiner Benchmark zu lösen und in der Länder- und Sektorenallokation eigene Wege zu gehen. Die Analyse des Tracking Error ergibt ein geringes aktives Risiko von Seiten des FondsManagements: Über drei Jahre liegt die Spurabweichung vom Referenzindex bei 4,29 Prozent, auf Jahressicht bei 4,41 Prozent. Wie sieht es mit der Schwankungsanfälligkeit des Fonds aus?

FondsRisiko. Volatilität. Kontrolliert.

Der Lateinamerika-Fonds von Nordea weist für drei Jahre eine Volatilität von 21,00 Prozent auf, die noch unterhalb der jährlichen Schwankungsbreite von 21,47 Prozent liegt, die der Dow-Jones-Vergleichsindex zu verzeichnen hat. Dies spricht für ein erfolgreiches Risikomanagement des Fonds, auch wenn es diesem kurzfristig nicht gelingt, die Schwankungen des Referenzindex zu unterbieten. Über ein Jahr befindet sich die Volatilität des Fonds mit 26,56 Prozent oberhalb der Schwankungsneigung des Dow Jones Latin America Stock Index von 23,95 Prozent. Hier haben sich die jüngsten Marktschwankungen vergleichweise stärker auf die Volatilitätsstruktur des aktiv gemanagten FondsPortfolios ausgewirkt.

Die Beta-Analyse ergibt ein gemischtes Bild. Für drei Jahre liegt der Beta-Wert bei 0,96 und kündet damit von einer um vier Prozent geringeren Schwankungsanfälligkeit des Nordea-Fonds gegenüber dem Dow-Jones-Vergleichsindex. Über ein Jahr ist das Beta hingegen stärker ausgeprägt als der Marktrisikofixwert von 1,00 und nimmt einen Wert von 1,10 an. Der rollierende Zwölfmonatsvergleich der Beta-Werte illustriert, dass der lateinamerikanische Aktienfonds in der Mehrzahl der untersuchten Einzelzeiträume geringeren Wertschwankungen als der breite Markt unterliegt. In 24 der letzten 36 betrachteten Einzelzeiträume wird ein Wert von unter 1,00 erreicht, die Schwankungsbreite der Beta-Werte liegt dabei zwischen 0,79 und 0,99. Lediglich in zwölf Einzelperioden zumeist aus der jüngeren Vergangenheit befand sich das Beta über Marktniveau und verzeichnete Werte von 1,12 in der Spitze. Insgesamt gelingt es FondsManager Piper, das Risikoprofil des Nordea-Fonds überzeugend zu gestalten. Welche Renditeleistungen werden auf dieser Basis erbracht?

FondsRendite. Alpha. Positiv.

Per 24. Februar 2014 hat der Nordea 1 – Latin American Equity Fund über drei Jahre eine kumulierte Wertentwicklung von -16,58 Prozent in Euro zu verzeichnen – ein nur rund halb so hohes Minus wie beim Dow Jones Latin America Stock Index. Die von der SJB gewählte Benchmark hatte im selben Zeitraum eine Performance von -33,00 Prozent auf Eurobasis zu verzeichnen. Wieviel besser hier der aktiv gemanagte Fonds im Vergleich zum passiven Index abschneidet, bestätigt auch der Blick auf die Jahresrenditen von -5,86 Prozent des Nordea-Produktes bzw. -12,48 Prozent auf Seiten der Benchmark. Wechselt man auf den Einjahreszeitraum, hat der Nordea-Fonds weiter die Nase vorn: Mit -21,42 Prozent rangiert der Fonds angesichts der jüngsten Marktturbulenzen zwar ebenfalls im negativen Bereich, entwickelt sich aber mehr als vier Prozentpunkte besser als die Benchmark, die ein Minus von -25,48 Prozent zu verzeichnen hatte. Von der Performanceseite her ist der Lateinamerika-Fonds damit der klare Sieger im Duell mit dem Referenzindex.

Dies wird durch die ermittelten Alpha-Werte bestätigt. Über drei Jahre liegt die Renditekennzahl mit 0,56 klar im grünen Bereich, auch für den Einjahreszeitraum fällt die Kennziffer mit 0,70 stark aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeigt, mit welcher Regelmäßigkeit der Fonds eine Outperformance zum Referenzindex erzielen konnte. 31 der letzten 36 Alpha-Werte liegen im positiven Bereich, die Kennzahl erreicht dabei eine Ausprägung von 1,15 im Hoch. Dagegen fällt das Alpha in den gerade einmal fünf Einzelzeiträumen, in denen es einen negativen Wert annimmt, mit einem Wert von -0,17 im Tief moderat aus. Zahlreichen Zeiträumen mit einer ausgeprägten Mehrrendite des Fonds stehen damit nur wenige Einzelperioden mit einer vergleichsweise schwachen Performance gegenüber – ein Beweis für die erfolgreiche Portfolioallokation von FondsManager Piper.

SJB Fazit. Nordea 1 – Latin American Equity Fund.

Der Lateinamerika-Fonds aus dem Hause Nordea kann durch seine guten Managementleistungen überzeugen: Ihm gelingt ein beachtlicher Renditevorsprung gegenüber dem breiten Markt, der zudem mit einer oft günstigeren Risikostruktur erzielt wird! Während Brasilien als Volkswirtschaft noch nicht über den Berg ist und weiter daran arbeiten muss, sein Wirtschaftswachstum vom exportorientierten Rohstoffsektor auf den Binnenkonsum zu verlagern, sieht es für reformfreudigere Ökonomien wie Chile und Mexiko bereits jetzt wieder besser aus. Insgesamt bleibt die Region ein wichtiger Baustein für das an langfristigen Wachstumschancen interessierte antizyklische Depot.

Der Lateinamerika-Fonds aus dem Hause Nordea kann durch seine guten Managementleistungen überzeugen: Ihm gelingt ein beachtlicher Renditevorsprung gegenüber dem breiten Markt, der zudem mit einer oft günstigeren Risikostruktur erzielt wird! Während Brasilien als Volkswirtschaft noch nicht über den Berg ist und weiter daran arbeiten muss, sein Wirtschaftswachstum vom exportorientierten Rohstoffsektor auf den Binnenkonsum zu verlagern, sieht es für reformfreudigere Ökonomien wie Chile und Mexiko bereits jetzt wieder besser aus. Insgesamt bleibt die Region ein wichtiger Baustein für das an langfristigen Wachstumschancen interessierte antizyklische Depot.

Nordea. Hintergründig.

Die FondsGesellschaft Nordea wurde 1989 gegründet. Fonds in Deutschland: 48. Verwaltetes Vermögen: 233,0 Mrd. Mrd. Euro. Zu Umsatz und Gewinn macht Nordea keine Angaben. Anzahl der Mitarbeiter: 29.400. Geschäftsführer: Christian Clausen. Stand: 31.12.2013. SJB Abfrage: 27.02.2014.

Die FondsGesellschaft Nordea wurde 1989 gegründet. Fonds in Deutschland: 48. Verwaltetes Vermögen: 233,0 Mrd. Mrd. Euro. Zu Umsatz und Gewinn macht Nordea keine Angaben. Anzahl der Mitarbeiter: 29.400. Geschäftsführer: Christian Clausen. Stand: 31.12.2013. SJB Abfrage: 27.02.2014.