Am Beispiel von KTG Agrar erklären Dennis Etzel und Peer Reichelt, Manager des Value Opportunity Fonds von NFS Netfonds Financial Service, wie Anleger Mittelstandsanleihen erkennen, die sie besser nicht kaufen sollten.

Am Beispiel von KTG Agrar erklären Dennis Etzel und Peer Reichelt, Manager des Value Opportunity Fonds von NFS Netfonds Financial Service, wie Anleger Mittelstandsanleihen erkennen, die sie besser nicht kaufen sollten.

Vor einigen Wochen bei einer Kapitalmarktkonferenz zum Thema Mittelstandsanleihen. Einige Gäste gaben ihre Erfahrungen mit Mittelstandsanleihen zum Besten. Meistens waren es Totalverluste. Erschreckend mit welcher Naivität einige Anleger ihr Geld diesen Unternehmen zur Verfügung stellten und es nicht mehr wieder sahen.

Wenn die gleichen Anleger von ihren Freunden oder dem Nachbarn um Geld gebeten worden wären, hätten sie vermutlich diesen Personen mehr kritische Fragen gestellt und sich mehr Sicherheiten geben lassen. Stattdessen haben sich die Anleger auf bekannte Markennamen aus dem Supermarktregal und Kaufhäusern wie Valensina, Underberg, Schneekoppe, Rene Lezard, Mifa et cetera oder bekannte TV-Ikonen wie dem Traumschiff MS Deutschland oder auch auf griffige Werbeslogans wie „Wir ackern fürs Leben“ von KTG Agrar verlassen.

Es ist ein Fehler, sich lediglich auf bekannte Namen zu verlassen

Dies sind nur Beispiele und Anleger haben nicht mit allen diesen Anleihen Verluste erlitten. Aber Sie zeigen, dass es unter Umständen fatal sein kann, sich lediglich auf bekannte Namen zu verlassen, anstatt sich genau die Zahlen der Unternehmen anzuschauen. Zugegeben: vor Betrug ist niemand gefeit und wenn Bilanzbetrug vorliegt erst recht nicht. Aber in den allermeisten Fällen von grösseren Verlusten bei Mittelstandsanleihen lag die Ursache in schlechten Geschäftsmodellen, die ein kundiger Anleger vor der Emission der Anleihe oder auch noch nach der Emission der Anleihe, jedoch rechtzeitig vor dem Kurssturz hätte erkennen können.

Beispiele gefällig? MS Deutschland: Vor Emission der Anleihe legte die Gesellschaft ihre historischen Zahlen offen. Auffällig war, dass das Unternehmen in den 3 Jahren vor der Anleiheemission auf Basis des EBITDA durchgehend Verluste machte. D.h. das Unternehmen war operativ bereits vor Abschreibungen, Zinslast und Steuern defizitär. Zudem hatte es bereits vor der Anleiheemission eine recht hohe Verschuldung. Dass die MS Deutschland mit diesen Zahlen niemals dauerhaft ihren Couponzahlungen nachkommen konnte, geschweige denn die Anleihe bei Endfälligkeit tilgen bzw refinanzieren können würde, war bereits zu diesem Zeitpunkt offensichtlich.

KTG Agrar: Die Insolvenz war bereits 2011 abzusehen

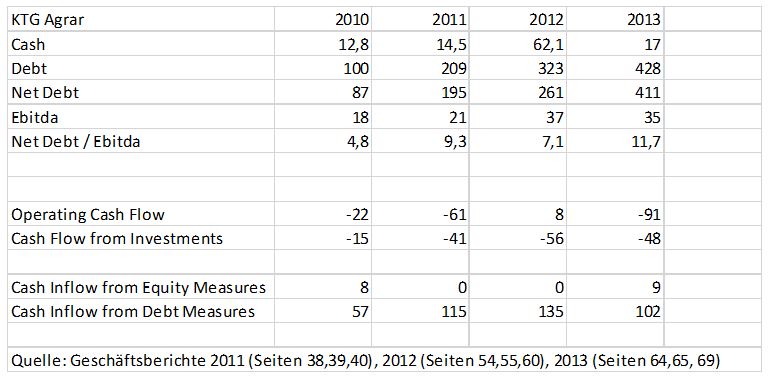

Anderes Beispiel: KTG Agrar. Dieses Unternehmen hatte den schönen Vorteil, dass es börsennotiert ist, das heißt dass aufgrund der Aktiennotierung an der Börse regelmäßige Quartalsberichte gab, anhand derer man sich über den Geschäftsverlauf des Unternehmens informieren konnte. Ein kundiger Leser, der sich die Geschäftsberichte angeschaut hätte, hätte bereits spätestens im Jahr 2011, also 5 Jahre vor der Insolvenz, feststellen können, dass dieses Unternehmen darauf angewiesen ist, jedes Jahr eine Kapitalmaßnahme durchzuführen um sich zu refinanzieren. Angefangen von Kapitalerhöhungen, über die Emission von weiteren Anleihen mit immer höheren Coupons bis hin zum Verkauf von Tochtergesellschaften wie KTG Energie. Dass dieses Spiel endlich sein würde, war offensichtlich.

Wir schlossen bereits im Jahr 2011 eine Wette auf die Insolvenz der KTG Agrar innerhalb der nächsten 3 Jahre ab, die wir leider verloren, da die Insolvenz noch weitere 2 Jahre auf sich warten ließ. Dennoch zeigt sich an diesen beiden Beispielen exemplarisch, dass es vor einen Investment in Anleihen und insbesondere in Mittelstandanleihen unerlässlich ist, sich detailliert mit dem Zahlenwerk der jeweiligen Unternehmen auseinanderzusetzen.

Über den Fonds: Das Portfoliomanagement des Value Opportunity Fonds berücksichtigt eine Vielzahl von quantitativen und qualitativen Kriterien von Unternehmen bei der Auswahl von Unternehmen, sowohl auf der Aktienseite als auch auf der Anleihenseite. Der Value Opportunity Fonds (WKN A0RD3R und HAFX7D) wurde in diesem Jahr mit dem Lipper Fund Award für die beste risikogewichtete 3-Jahresperformance in der Kategorie Flexible Mischfonds Europa ausgezeichnet. Bei Morningstar belegte der Fonds Platz 1 im Jahr 2015 in der Kategorie Flexible Mischfonds Europa und ist sowohl über den 3-Jahreszeitraum als auch den 5-Jahreszeitraum mit 5 Morningstar-Sternen ausgezeichnet. Darüber hinaus bewerten Feri den Fonds mit der Bestnote A und Fondsweb mit 5 Sternen. Mehr Infos auf www.valueopportunity.de

Quelle: Das Investment