„Erstens kommt es anders, und zweitens als man denkt“, kommentiert Stefan Wallrich, Vorstand der Frankfurter Wallrich Asset Management den Wahlsieg Donald Trumps und die Folgen. Droht der Weltwirtschaft jetzt ein Comeback der Inflation?

„Erstens kommt es anders, und zweitens als man denkt“, kommentiert Stefan Wallrich, Vorstand der Frankfurter Wallrich Asset Management den Wahlsieg Donald Trumps und die Folgen. Droht der Weltwirtschaft jetzt ein Comeback der Inflation?

Lange Gesichter bei den Clinton-Anhängern, Überraschung bei den Republikanern, steigende Aktienkurse und ein bärenstarker US-Dollar. Zwar weiß niemand genau, was der kommende US-Präsident Donald Trump seinen Wählern und dem Rest der Welt tatsächlichen bescheren wird, zumindest kurz- bis mittelfristig spricht aber vieles für eine deutliche Stimulation der (US-amerikanischen) Wirtschaft. Das sollte den Aktienmärkten zugutekommen, gleichzeitig aber für einen schnelleren Zinsanstieg als ursprünglich erwartet sorgen.

Goldene Zeiten für die US-Wirtschaft?

Glaubt man den Wahlkampfversprechen Donald Trumps, stehen der US-Konjunktur goldene Zeiten bevor. Die Einkommens- und Unternehmenssteuern sollen gesenkt und die öffentlichen Aufwendungen für Infrastrukturmaßnahmen deutlich erhöht werden. Hinzu kommen zusätzliche Ausgaben für das Militär sowie Deregulierungen, insbesondere im Energiesektor, aber auch in anderen Bereichen der Wirtschaft.

So kündigte der Politikneuling an, die von Barack Obama angestoßene Energiewende wieder zurückzudrehen und alle Regulierungen der US-Energiebranche zu streichen, die auf Kosten von Arbeitsplätzen gehen. Auch im Bankenbereich könnten einige Gesetze und Verordnungen außer Kraft gesetzt werden, die als Reaktion auf die Finanzmarktkrise 2010 erlassen worden waren (so genannter „Dodd-Frank-Act“).

Weniger Steuern, mehr Staatsausgaben

Dabei verfügt der neue Präsident durchaus über die Möglichkeiten, die angekündigten Pläne zu realisieren. Um Steuersenkungen sowie höhere Staatsausgaben durchsetzen zu können, benötigt er zwar den republikanisch dominierten Kongress, dieser dürfte Trumps expansive Fiskalpolitik aber weitestgehend mittragen.

So haben republikanische Politiker traditionell ein offenes Ohr für Steuersenkungen und sie werden sich als Gegenleistung verstärkten Investitionen in die Infrastruktur dann kaum widersetzen. Die Außenpolitik kann ein US-Präsident auf Basis sogenannter Executive Actions (präsidiale Anordnungen) ohnehin weitestgehend allein bestimmen.

Wirtschaftswachstum in den USA

Alles in allem könnten sich die angekündigten Maßnahmen nach Schätzungen amerikanischer Finanzfachleute in den kommenden Jahren auf mehrere Billionen US-Dollar belaufen. Trump selbst hatte im Wahlkampf ein daraus resultierendes jährliches Wirtschaftswachstum von 4 Prozent angekündigt. Das scheint zwar etwas übertrieben, ein Anstieg von aktuell knapp zwei auf drei bis 3,5 Prozent liegt anfangs aber durchaus im Bereich des Möglichen.

Die größten Impulse dürften sich dabei im zweiten Halbjahr 2017 und 2018 ergeben. Finanziert werden müsste das Ganze im Wesentlichen durch steigende Haushaltsdefizite, also noch mehr Schulden. Dabei liegt die Staatsverschuldung schon jetzt bei 107 Prozent des Bruttoinlandsprodukts. Insgesamt könnte sich so ein Policy-Mix ergeben, der an die frühen Jahre der Präsidentschaft Ronald Reagens erinnert, wenn auch deutlich abgeschwächt.

Das Comeback der Inflation?

Da die USA laut Definition der amerikanischen Notenbank bereits jetzt nahe der Vollbeschäftigung arbeiten, werden Trumps Wachstumsimpulse höhere Löhne und damit verbunden zusätzlichen Inflationsdruck zur Folge haben. Einen ähnlichen Effekt hätte auch die Umsetzung seiner umstrittenen Pläne, den Freihandel einzuschränken.

Zum einen werden mit Zöllen belegte Waren für den amerikanischen Verbraucher teurer, gleichzeitig steigt die Nachfrage nach inländischen Produkten, was sich wiederum beschäftigungsfördernd auswirken würde. Und last but not least hätte auch die Ausweisung ausländischer Arbeitskräfte, sollte sie denn in letzter Konsequenz verwirklicht werden, Auswirkungen auf die Höhe des Arbeitslohns in den unteren Einkommensklassen.

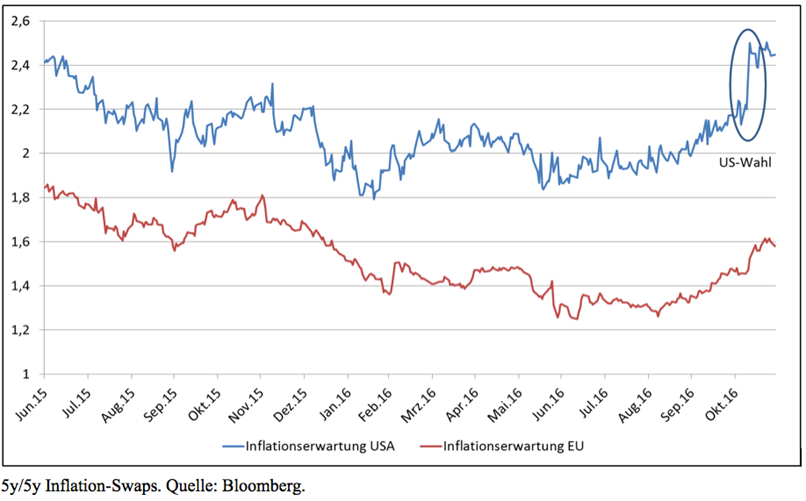

Gestiegene Inflationserwartungen

Mit dem Anstieg der Inflation beziehungsweise der Inflationserwartung bekommt Fed-Chefin Janet Yellen erheblichen Rückenwind für eine Normalisierung der heimischen Geldpolitik. Die US-Zinsen dürften damit schneller und stärker steigen, als dies von Marktbeobachtern vor den Präsidentschaftswahlen erwartet worden war.

Gleichzeitig ist damit zu rechnen, dass die amerikanische Zinskurve noch steiler wird. Die Europäischen Zentralbank und die japanische Notenbank werden ihre lockere Geldpolitik zunächst beibehalten. Dies spricht für einen starken Dollar im Vergleich zu Euro und Yen.

Grafik: Wallrich Asset Management AG

Dauerhaft wird sich aber auch die Euro-Renditekurve der Zinsentwicklung in den USA nicht vollständig entziehen können, zumindest nicht am langen Ende. So hat sich der Zeithorizont, innerhalb dessen sich die Null- beziehungsweise Negativzinsphase auch hierzulande ihrem Ende entgegenneigen sollte, mit Trumps Wahl sicherlich verringert. Die Rückkehr zu einem „normalen“ Zinszyklus sehen wir in der Eurozone aber auf absehbare Zeit nicht.

Langfristig zunehmende Unsicherheiten

Grundsätzlich handelt es sich bei den hier beschriebenen Szenarien um kurz- bis mittelfristig Effekte, die sich auf den US-amerikanischen und damit indirekt auch die europäischen Aktienmärkte positiv auswirken sollten. Bei Staatsanleihen und anderen Rentenpapieren ist tendenziell dagegen eher mit einer verhaltenen Entwicklung zu rechnen.

Wie sich der Politikwechsel langfristig auswirken wird, lässt sich auch im Hinblick auf Gegenreaktionen anderer Teilnehmer in einer globalisierten Welt nur schwer sagen. Dies gilt umso mehr unter Berücksichtigung der Wechselhaftigkeit des populistischen Milliardärs, der am Ende des Tages natürlich auch Geschäftsmann ist.

Eines dürfte aber klar sein: Verlässlicher und damit besser prognostizierbar werden die amerikanische Politik sowie die daraus resultierenden Einflüsse auf die Weltwirtschaft in keinem Fall werden.

Quelle: Das Investment