FondsManager Peter Rieth verwaltet den BHF Total Return FT (WKN A0D95Q, ISIN DE000A0D95Q0), einen defensiv aufgestellten vermögensverwaltender Mischfonds mit einer Aktienquote von maximal 40 Prozent. Ziel ist die Erwirtschaftung einer attraktiven Rendite unter möglichst geringen Kursschwankungen, auch und gerade im aktuellen Niedrigzinsumfeld. In einem Webinar Mitte Dezember hat FondsManager Rieth FondsAnlegern und allen interessierten Investoren darüber berichtet, welche Veränderungen er zuletzt im FondsPortfolio vorgenommen hat, um für die kommenden Marktentwicklungen gewappnet zu sein. Ihre SJB hat dieses Webinar für Sie verfolgt und berichtet nun, wie sich Strategie und Positionierung des BHF Total Return FT aktuell darstellen.

FondsManager Rieth legt dar, dass der von ihm verwaltete BHF Total Return FT vor dem Hintergrund erfreulich gut laufender Aktienmärkte im November einen Zuwachs von 1,2 Prozent verzeichnen konnte. Innerhalb des FondsPortfolios wurde die Aktienquote bis auf 24 Prozent erhöht; nachdem sie Mitte Oktober noch bei 18 Prozent gelegen hatte. Vor dem Hintergrund freundlicher Markttendenzen entwickelte sich auch das Mittelaufkommen des Fonds unverändert positiv: Das FondsVolumen konnte auf aktuell 121 Millionen Euro gesteigert werden.

Welche strategischen Zukäufe wurden im November getätigt? FondsManager Rieth nennt die Titel von Allianz und L’Oréal. Der deutsche Versicherungskonzern Allianz habe ihn mit guten Zahlen sowie einer höheren Dividende überzeugt und passe damit gut in das auf Stabilität ausgerichtete Anlagekonzept. Gleiches gelte für den französischen Kosmetikhersteller L’Oréal, den der BHF Total Return FT als defensiven Qualitätstitel mit stetigem Wachstum auf ermäßigtem Kursniveau erwerben konnte. Des Weiteren, so berichtet Rieth, wurde aus taktischen Überlegungen im November der US-Mobilfunkentwickler Qualcomm günstig hinzugekauft.

Prinzipiell sei das Aktienportfolio aktuell auf großkapitalisierte Werte konzentriert, die sich durch eine geringe Schwankungsanfälligkeit auszeichnen. Wie sieht das Engagement im Rentensektor aus? Im Anleihenportfolio wurden zuletzt attraktive Unternehmensanleihen mit kurzer Laufzeit bzw. variabel verzinsliche Anleihen von Shell, Apple, ENI, SAP, LVMH und diversen südeuropäischen Banken erworben. Mit Gewinn veräußert werden konnten Corporate Bonds von Telefonica und Caterpillar sowie Pfandbriefe von Dexia, Mediobanca und Banca Monte dei Paschi.

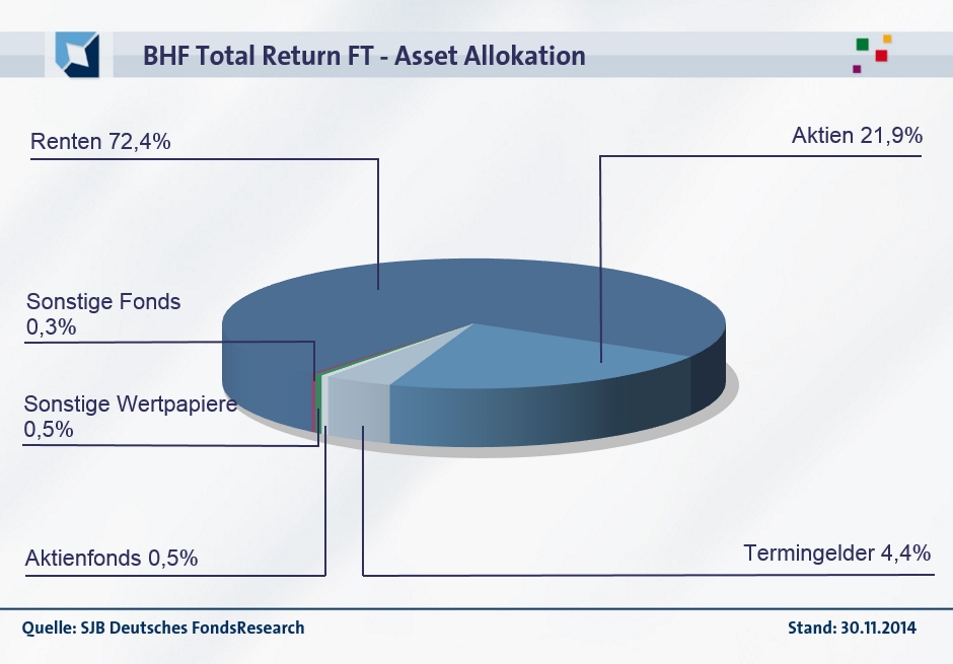

Wie sieht die Asset Allocation des BHF Total Return FT aktuell aus? Per Ende November sind 72,4 Prozent der FondsBestände in Rententiteln investiert, Aktien machen 21,9 Prozent des Portfolios aus. Die Liquidität liegt bei 4,4 Prozent des FondsVermögens, andere Aktienfonds und sonstige Wertpapiere stellen jeweils 0,5 Prozent der Bestände. Auf der Anleihenseite favorisiert FondsManager Rieth derzeit Rentenpapiere mit kurzer Restlaufzeit, wie die modifizierte Duration des FondsPortfolios von 2,1 Jahren beweist. Der Schwerpunkt bei der Bonität liegt im BBB-Sektor und damit im unteren Investment-Grade-Sektor.

Bei den Top 10 liegt die britische Kioskkette WH Smith mit einem Portfolioanteil von 1,5 Prozent auf Platz eins, dem führenden Bücher- und Zeitschriftenhändler des Landes. Überzeugt ist FondsManager Rieth auch von dem französischen Technologiekonzern Alten (1,2 Prozent) sowie dem US-Softwareriesen Microsoft (1,3 Prozent). Im Anleihensektor gehören die deutsche Kreditanstalt für Wiederaufbau (KfW) sowie Italien zu den bevorzugten Emittenten. Ansteigende Marktrisiken sieht FondsManager Rieth neben Russland auch in der steigenden Unsicherheit rund um Griechenland, wo der ungewisse Ausgang der vorgezogenen Präsidentschaftswahlen sowie die möglichen Neuwahlen belasten.

Mit seiner laufend angepassten Vermögensallokation strebt der BHF Total Return FT in 2014 auf ein neues erfolgreiches Anlagejahr zu: Nachdem bereits 2013 eine Rendite von +4,0 Prozent erzielt werden konnte, sind es im laufenden Jahr per Mitte Dezember bereits +4,8 Prozent. Damit ist der defensiv aufgestellte, vermögensverwaltende Mischfonds von Peter Rieth auch für das kommende Anlagejahr 2015, das mit einer erhöhten Volatilität an den Finanzmärkten einher gehen könnte, eine gute Wahl für stabilitätsorientierte Investoren!