![]() Assenagon | München, 07.08.2019.

Assenagon | München, 07.08.2019.

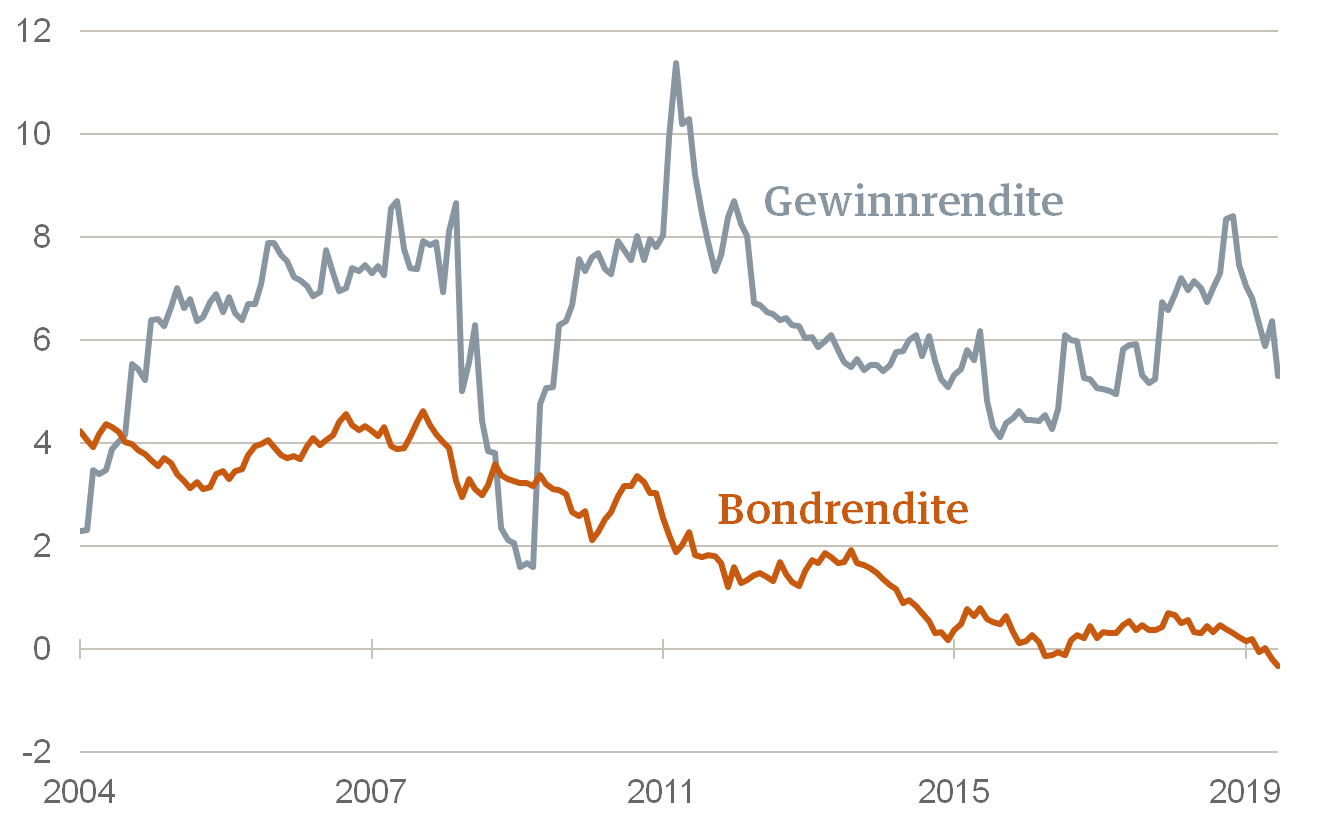

Die Minuszinsen verzerren auch die Verhältnisse am Aktienmarkt. Wenn sie so niedrig bleiben, müssen die KGVs steigen. Die Gewinnrenditen sind derzeit höher als die Bondrenditen. Investitionen in Aktien sind daher trotz hoher Bewertungen nach wie vor attraktiv. Die asiatischen Schwellenländer sind eine Alternative für Anleger. Dort sind die Bewertungen am Kapitalmarkt noch nicht so “verrückt”.

Alle klagen über die niedrigen Zinsen, vor allem die Minuszinsen. Sie stellen die Welt des Sparens auf den Kopf, machen sinnvolle Altersvorsorge unmöglich, verzerren die Investitionsrechnung der Unternehmen und führen am Ende zu Fehlinvestitionen. Jetzt setzt die EZB noch einen drauf und plant eine weitere Senkung der Minuszinsen. Viele fragen sich, wo das wohl enden wird.

Nur einer hat sich bisher gefreut. Das sind die Besitzer von Aktien und Immobilien. Ihr Vermögen hat sich durch die ultralockere Geldpolitik mächtig vergrößert. Seit die EZB in der großen Finanzkrise 2008 mit den Zinssenkungen begonnen hat, sind die Aktienkurse in Deutschland um 90 % gestiegen. Bei Immobilien war es in guten Lagen noch wesentlich mehr.

Aber so ganz ungetrübt ist die Freude auch hier nicht mehr. Die Bewertungen sind aus dem Ruder gelaufen. Die Angst vor einer Blase geht um. Das Kurs-Gewinn-Verhältnis (KGV) am deutschen Aktienmarkt bewegte sich lange in der Größenordnung von 12 oder 13. Jetzt liegt es bei 19. Das kann doch nicht mehr vernünftig sein. Sollte der Anleger sich da nicht auch von der Börse verabschieden? Ähnliches gilt natürlich für Immobilien.

Ich verstehe das ungute Gefühl, teile es aber nicht. Aus zwei Gründen. Zum einen, weil die hohen Bewertungen eine optische Täuschung sind. Sie beruhen nicht auf Übertreibungen an den Börsen. Sie sind vielmehr durch die Zentralbanken mit ihren Minuszinsen gemacht. Solange das so bleibt, müssen wir uns an neue Bewertungsmaßstäbe gewöhnen. Zum anderen, weil der Anleger durchaus Alternativen hat. Es gibt in der Welt immer noch Börsen, bei denen die Verhältnisse noch nicht so verrückt sind.

»Asien schlägt Europa ausgerechnet in Sachen Solidität.«

Schauen wir uns das etwas genauer an. Der Zusammenhang zwischen Bonds und Aktien ist nicht zufällig. Ein rationaler Anleger vergleicht immer die Renditen aller ihm zur Verfügung stehenden Anlagen. Er wählt dabei die Investition, die ihm den höchsten Ertrag bringt. Wenn das Aktien sind, entscheidet er sich für sie. Wenn es Bonds sind, dann tut er sein Geld dorthin. Im theoretischen Gleichgewicht (das es in der Realität natürlich nie so gibt) unterscheiden sich die Renditen von Bonds und von Aktien nur um die verschiedenen Risiken.

Ein Problem ist dabei allerdings, wie man die Rendite misst. Bei Bonds ist das klar. Es ist der langfristige Zins. Bei Aktien ist das nicht so einfach. Hier muss man die Gewinnrendite aus dem KGV ableiten, also dem Verhältnis des Börsenkurses zu den Gewinnen. Nimmt man hiervon den Kehrwert, also das Verhältnis von Gewinnen zum Kurs, dann kommt man zu einer Größe, die mit der Bondrendite vergleichbar ist.

Vorteil Aktie

Gewinn- vs. Bondrendite, Deutschland

Quelle: Bloomberg

Die Grafik zeigt die Entwicklung der so ermittelten Gewinnrendite. Sie lag im Schnitt der letzten 15 Jahre in Deutschland trotz aller Kurseinbrüche bei respektablen 6,2 %. Die Bondrendite betrug demgegenüber 2,2 %. Die Gewinnrendite war also deutlich höher als die Bondrendite. Am aktuellen Rand mit dem sehr hohen KGV und den Minuszinsen ist die Differenz sogar noch höher (5,3 % vs. minus 0,3 %). Das ist weit mehr als die unterschiedlichen Risiken zwischen Aktien und Bonds. Wenn das kein Anreiz ist, Aktien zu kaufen.

Trotzdem ist manchen noch mulmig zumute. Sie sehen sich nach anderen Märkten um. Eine Möglichkeit sind die viel gepriesenen asiatischen Märkte. Die grundlegenden Zusammenhänge zwischen Aktien und Bonds gelten zwar auch hier. Damit die Börsen laufen, muss die Gewinnrendite über der Bondrendite liegen. Sowohl in den USA als auch in Japan und China und den asiatischen Schwellenländern ist das aber der Fall.

Der Unterschied ist nur der: So “verrückt” wie die Märkte in Europa sind sie in Asien nicht. Es gibt zwar Verzerrungen, aber sie sind nicht so groß. Asien schlägt Europa ausgerechnet in Sachen Solidität.

Die Zinsen sind auch in Asien niedrig, aber nicht ganz so extrem wie in Deutschland. Selbst Japan hat inzwischen im 10-jährigen Bereich leicht höhere Sätze. Anders als hierzulande gibt es dort zudem keine Tendenzen, die Zinsen zur Ankurbelung der Konjunktur und zur Erhöhung der Inflation noch weiter zu senken. In China erscheinen die Zinsen mit 3 % auf einem relativ normalen Niveau. Hier ist aber zu bedenken, dass bei dem sehr viel größeren Wachstum die Zinsen durchaus höher sein könnten. Insgesamt sind die Verhältnisse in Asien jedenfalls auch verrückt, aber nicht ganz so wie in Europa.

Ähnlich bei Aktien. Die KGVs sind sowohl in Japan als auch bei den Schwellenländern niedriger als in Deutschland. Selbst beim Nikkei, wo die KGVs sich früher mal auf astronomischen Höhen bewegten, liegen sie heute mit 15 unter dem deutschen Wert. Hongkong hat ein KGV von 11, Korea von 12. Auch China liegt mit einem Wert von 14 auf einem vernünftigen Niveau.

Der Abstand von Gewinn- und Bondrenditen als Maß für die Attraktivität der Börsen ist überall sehr groß, in Japan, Hongkong und Korea sogar größer als in Deutschland. China fällt hier wegen der höheren Zinsen etwas zurück.

Für den Anleger

Gewöhnen Sie sich an veränderte Bewertungsmaßstäbe an den Börsen. Wenn die Zinsen niedrig bleiben, wofür viel spricht, werden die KGVs in Zukunft höher sein. Das ist kein Zeichen einer Blase an den Börsen, sondern eine Anpassung an die verkehrten Verhältnisse bei Bonds. Schauen Sie sich im Übrigen die asiatischen Märkte an. Dort sind die Zinsen nicht so niedrig und die Gewinnrenditen höher.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com