SJB | Korschenbroich, 16.03.2016.

Das nachlassende Wirtschafts wachstum in China hat die globalen Börsen im laufenden Handelsjahr stark belastet und die Sorge um eine nachlassende Konjunkturdynamik weltweit angefacht. Doch die sinkenden BIP-Zahlen im „Reich der Mitte“ haben noch eine weitere Konsequenz: Indien hat China als die am stärksten wachsende große Volkswirtschaft in Asien überholt. Um 7,5 Prozent legte das indische Bruttoinlandsprodukt (BIP) im Jahr 2015 zu, während es in China „nur“ 6,8 Prozent waren. Dass das indische Wirtschaftswachstum das chinesische erstmals seit 15 Jahren wieder übertrifft, ist ein Verdienst der Reformpolitik des neuen Premierministers Narendra Modi und seiner Regierung. Seine Reformmaßnahmen haben Indiens Wirtschaft kräftig angekurbelt und für einen neuen Wirtschaftsaufschwung gesorgt.

Das nachlassende Wirtschafts wachstum in China hat die globalen Börsen im laufenden Handelsjahr stark belastet und die Sorge um eine nachlassende Konjunkturdynamik weltweit angefacht. Doch die sinkenden BIP-Zahlen im „Reich der Mitte“ haben noch eine weitere Konsequenz: Indien hat China als die am stärksten wachsende große Volkswirtschaft in Asien überholt. Um 7,5 Prozent legte das indische Bruttoinlandsprodukt (BIP) im Jahr 2015 zu, während es in China „nur“ 6,8 Prozent waren. Dass das indische Wirtschaftswachstum das chinesische erstmals seit 15 Jahren wieder übertrifft, ist ein Verdienst der Reformpolitik des neuen Premierministers Narendra Modi und seiner Regierung. Seine Reformmaßnahmen haben Indiens Wirtschaft kräftig angekurbelt und für einen neuen Wirtschaftsaufschwung gesorgt.

Aktuell ist Indien eines der ganz wenigen Schwellenländer, das weiterhin Mittelzuflüsse zu verzeichnen hat und dem Trend zu einem Kapitalabzug aus den Emerging Markets trotzt. Die Gründe liegen auf der Hand: Indien ist ein großer Profiteur der fallenden Rohstoffpreise, da das Land kaum über eigene Ressourcen verfügt und nun hohe Einsparungen im Importsektor verzeichnet. Als Konsequenz zeigt sich die indische Rupie stark, die Inflation im Land ist zwischenzeitlich noch unter die 5-Prozent-Marke gefallen. Ganz wichtig für den Wirtschaftsaufschwung ist die Änderung der gesetzlichen Rahmenbedingungen am indischen Aktienmarkt. So wurden die für ausländische Direktinvestitionen geltenden Vorschriften hinsichtlich des Anteils, den Investoren aus Übersee an indischen Gesellschaften halten dürfen, deutlich gelockert. Bei Versicherungsgesellschaften hat die indische Regierung die zulässige Höhe ausländischer Direktinvestitionen von zuvor 26 auf 49 Prozent kräftig aufgestockt. Zugleich wurden die Unternehmenssteuern gesenkt, ein einheitliches Mehrwertsteuersystem vorbereitet und erhebliche Infrastrukturmaßnahmen angekündigt.

Unter diesen Bedingungen sieht FondsManager Shekhar Sambhshivan, der den Invesco India Equity Fund A USD (WKN A0LF47, ISIN LU0267983889) verwaltet, gute Investmentmöglichkeiten für langfristig orientierte Anleger auf dem indischen Subkontinent. Der Invesco-Fonds wurde am 11. Dezember 2006 aufgelegt, besitzt den US-Dollar als Basiswährung und verfügt aktuell über ein FondsVolumen von 190,8 Millionen Euro. Als Benchmark dient der MSCI India 10-40 Index ND, von dessen Sektoren- und Titelallokation im Rahmen eines aktiven FondsManagements teils erheblich abgewichen wird. Mit seiner individuellen Portfoliostruktur konnte Marktexperte Sambhshivan, der bereits seit zehn Jahren für Invesco tätig ist und über 24 Jahre Anlageerfahrung am indischen Aktienmarkt verfügt, eine hohe Mehrrendite generieren: Über fünf Jahre hat der Indienfonds eine kumulierte Wertentwicklung von +17,22 Prozent in der FondsWährung USD erzielt, während die Benchmark Einbußen von -4,47 Prozent verzeichnete. Wie sieht die so erfolgreiche Anlagestrategie des Invesco-Marktstrategen im Detail aus?

FondsStrategie. Stockpicking. Praktiziert.

Der Invesco India Equity Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu in Aktien von indischen Unternehmen. FondsManager Shekhar Sambhshivan, der bei Invesco zugleich Indian Equities Investment Director ist und von der Niederlassung in Hongkong aus agiert, betreibt aktives Stockpicking und ist im Rahmen seines aktiven Portfoliomanagements nicht durch die Vorgaben des Referenzindex eingeschränkt. Sambhshivan hebt hervor, dass sich die verschiedenen Branchen in Indiens Wirtschaft zuletzt sehr unterschiedlich entwickelten. Während die Industriewerte das Schlusslicht im Performanceranking bildeten, konnten Versorgertitel mit zweistelligen Raten zulegen. Die Gründe für die schwache Wertentwicklung der Industrieunternehmen sieht der Marktexperte im Auslaufen der staatlichen Anreizprogramme für bestimmte Infrastrukturfirmen, während Versorger von der Ankündigung der Regierung profitierten, die Schulden der staatlichen Energieversorgungsunternehmen zu restrukturieren. Auf gesamtwirtschaftlicher Ebene sorgten höhere Lebensmittelpreise für einen Anstieg der Inflation, die sich aber selbst dann noch mit 5,9 Prozent auf einem niedrigen Niveau befand. In diesem Marktumfeld liegt der Fokus von Sambhshivans Investmentstrategie auf Unternehmen mit überlegenen Geschäftsmodellen, die über eine nachhaltig branchenführende Positionierung und damit wichtige Wettbewerbsvorteile verfügen. Diese für das FondsPortfolio ausgewählten Firmen sollten in der Lage sein, über den Geschäftszyklus hinweg ein verlässlich überdurchschnittliches Gewinnwachstum zu erwirtschaften. Im Einzelnen nimmt FondsManager Sambhshivan derzeit eine Übergewichtung der Bereiche Finanzen, Industrie und zyklische Konsumgüter zum breiten indischen Aktienmarkt vor. Untergewichtet werden hingegen der IT-Sektor sowie die Energiewirtschaft. Wie ist das FondsPortfolio des Invesco-Fonds im Detail zusammengesetzt?

FondsPortfolio. Banken. Favorisiert.

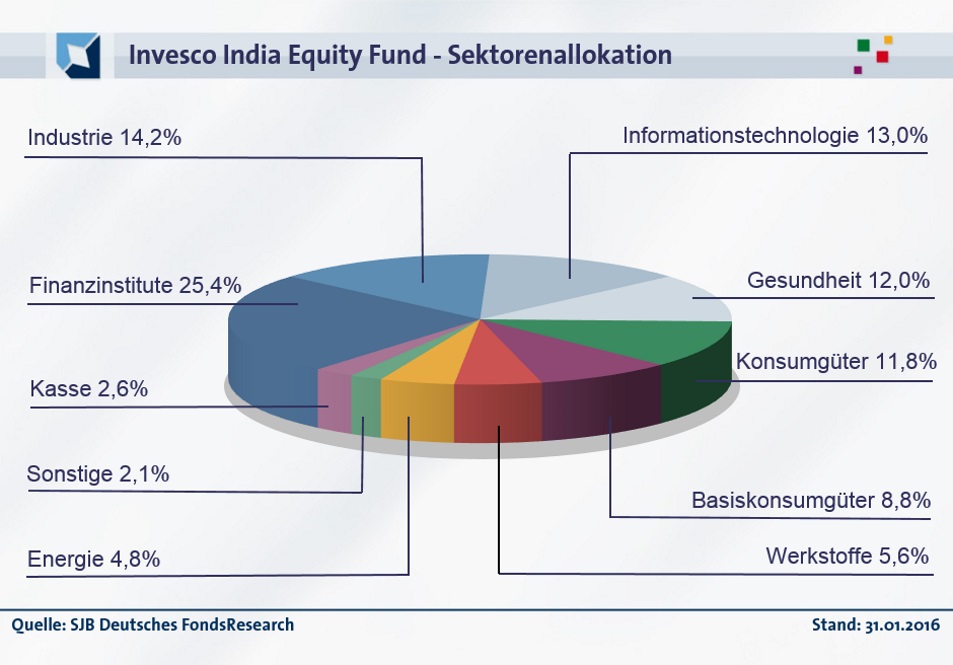

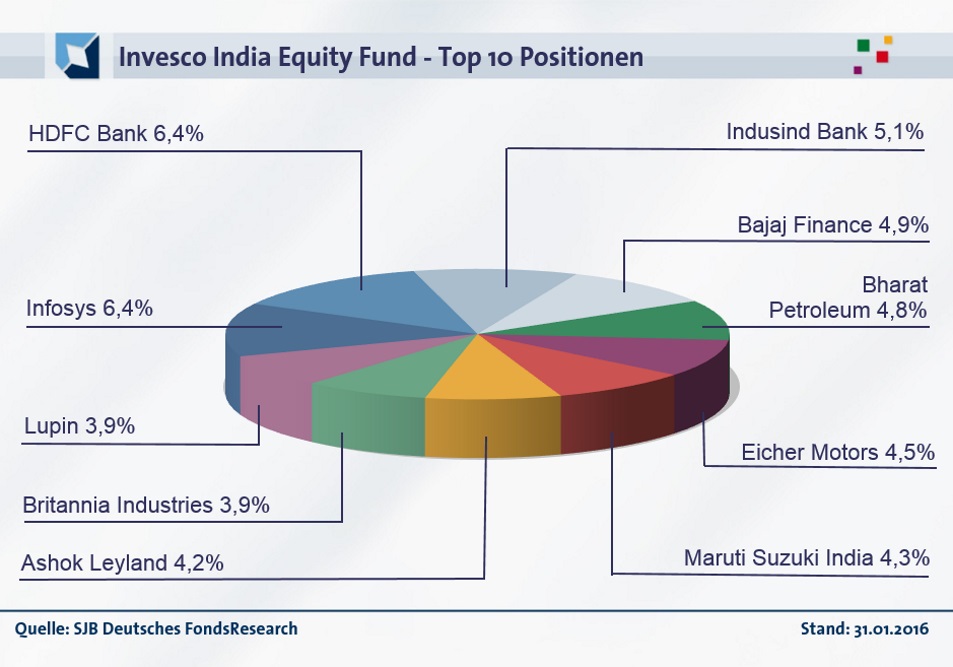

Im Portfolio des Invesco India Equity Fund liegen Finanzinstitute auf dem ersten Platz, die 25,4 Prozent des FondsVermögens ausmachen und damit um gut zehn Prozent gegenüber der Benchmark übergewichtet sind. Mit 14,2 Prozent Anteil an der Gesamtallokation sind Firmen aus dem Industriesektor gleichfalls stark vertreten. Die drittgrößte Branche innerhalb des FondsPortfolios stellen Unternehmen aus der Informationstechnologie mit 13,0 Prozent – eine Untergewichtung von gut sieben Prozent gegenüber dem indischen Vergleichsindex. Firmen aus dem Gesundheitswesen nehmen 12,0 Prozent des FondsVermögens ein, der Konsumgütersektor ist mit 11,8 Prozent gewichtet. Unterdurchschnittlich stark engagiert ist der Invesco-Fonds im Bereich der Basiskonsumgüter (8,8 Prozent) sowie bei Werkstoffproduzenten (5,6 Prozent). Abgerundet wird das Portfolio durch Energieversorger (4,8 Prozent) sowie sonstige Branchen (2,1 Prozent Portfolioanteil). Der Kassenbestand des Fonds liegt per Ende Januar bei 2,6 Prozent. Unter den zehn größten Einzelpositionen des Fonds dominieren die Finanzwerte: Die HDFC Bank ist mit 6,4 Prozent der volumenstärkste Einzeltitel, hinzukommen mit der Indusind Bank und Bajaj Finance weitere Werte aus dem Finanzsektor. Der IT-Dienstleister Infosys vertritt die Technologiebranche unter den Top 10 des Portfolios, aus dem Industriebereich werden von FondsManager Sambhshivan der Autobauer Maruti Suzuki India sowie der Nutzfahrzeughersteller Ashok Leyland favorisiert.

FondsVergleichsindex. Korrelation. Deutlich.

Der Invesco India Equity Fund wird in unserer unabhängigen SJB FondsAnalyse dem MSCI India EUR STRD als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse zeigt eine ausgeprägte Übereinstimmung. Die Korrelation zwischen Fonds und Referenzindex befindet sich über drei Jahre bei 0,94, für ein Jahr liegt sie mit 0,87 gleichfalls auf einem hohen Niveau. Die Kursentwicklung von Invesco-Fonds und gewählter Benchmark vollzieht sich damit weitgehend parallel, wie neben dem Chart auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,88, über ein Jahr fällt sie mit 0,76 etwas geringer aus. Damit haben sich mittelfristig 12 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 24 Prozent. Hier zeigt sich, dass FondsManager Sambhshivan mit seiner individuellen Titel- und Branchenselektion zuletzt stärker vom Referenzindex abgewichen ist. Dies bestätigt auch der Tracking Error von 6,60 Prozent über drei Jahre, der auf Sicht von zwölf Monaten auf 8,56 Prozent zulegt. Mit welcher Schwankungsneigung hat der aktiv gemanagte Indienfonds aufzuwarten?

FondsRisiko. Volatilität. Erhöht.

Der Invesco India Equity Fund weist für drei Jahre eine Volatilität von 25,34 Prozent auf, die leicht oberhalb des Niveaus liegt, das der MSCI India EUR STRD mit 23,36 Prozent im selben Zeitraum zu verzeichnen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds ebenfalls höher als diejenige der passiven Benchmark aus: Hier beträgt die „Vola“ des Fonds 27,00 Prozent, während der Referenzindex eine Schwankungsbreite von 24,52 Prozent an den Tag legt. In beiden Zeithorizonten weist das Invesco-Produkt damit rund zwei Prozentpunkte höhere Kursschwankungen als der breite indische Aktienmarkt auf – eine Folge der Zusammenstellung des Portfolios nach Stockpicking-Kriterien. In der Konsequenz ist das Risikoprofil im Vergleich zum MSCI-Referenzindex etwas ungünstiger. Was tragen die Beta-Werte des Fonds zur Einschätzung bei?

Der Invesco India Equity Fund wartet im letzten Dreijahreszeitraum mit einem über Marktniveau liegenden Beta von 1,05 auf, das auch über zwölf Monate denselben Wert annimmt. Die Wertschwankungen des Portfolios liegen also durchgängig um fünf Prozentpunkte höher als der marktneutrale Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass innerhalb der letzten drei Jahre das günstigere Risikoprofil nur vereinzelt bei dem aktiv gemanagten Indienfonds zu finden war. Lediglich in sieben der letzten 36 betrachteten Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,94 an. Dem stehen 29 Zeitspannen gegenüber, in denen sich das Invesco-Produkt volatiler als die Benchmark präsentierte und es Beta-Werte bis 1,15 in der Spitze verzeichnete. Als Endresultat der Beta-Analyse ist ein im Vergleich zum breiten indischen Aktienmarkt leicht erhöhtes FondsRisiko zu konstatieren – kann die gesteigerte Schwankungsintensität durch überdurchschnittliche Renditezahlen ausgeglichen werden?

FondsRendite. Alpha. Positiv.

Über drei Jahre hat der Invesco India Equity Fund eine kumulierte Wertentwicklung von +48,51 Prozent in Euro erzielt und damit eine attraktive Rendite von +14,08 Prozent p.a. aufzuweisen (Stand 08.03.2016). Der von der SJB ausgewählte Vergleichsindex MSCI India EUR STRD wird somit deutlich übertroffen: Dieser hat im letzten Dreijahreszeitraum eine Gesamtrendite von +15,04 Prozent in Euro erwirtschaftet, was einem Ergebnis von +4,78 Prozent p.a. entspricht. Auch im Performancewettstreit auf Jahressicht liegt der Invesco-Fonds vorn, wobei sich der Renditevorsprung verringert: Über ein Jahr fällt die Wertentwicklung des Indienfonds mit -14,90 Prozent zwar negativ, aber deutlich besser als diejenige des MSCI-Referenzindex aus, der ein Minus von -23,38 Prozent auf Eurobasis erwirtschaftet. Die in beiden Zeithorizonten erzielte Outperformance macht FondsManager Sambhshivan mit seinem India Equity Fund zum klaren Sieger im Renditevergleich mit dem breiten indischen Aktienmarkt – die leicht erhöhten Volatilitätswerte werden durch die ausgeprägte Mehrrendite wettgemacht.

Die Alpha-Werte des Invesco-Fonds bestätigen diese positive Einschätzung. Über drei Jahre liegt die Renditekennzahl bei 0,73, auf Jahressicht legt das Alpha weiter zu und befindet sich mit 1,01 klar über Marktniveau. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der indische Aktienfonds fast durchweg erfolgreicher als die Benchmark agierte. In 34 der letzten 36 Einzelperioden konnte ein positives Alpha bis 1,82 in der Spitze generiert werden, das auch in seiner absoluten Höhe überzeugt. Dem stehen ganze zwei Einjahreszeiträume gegenüber, in denen die Kennzahl mit zutiefst -0,04 negativ ausfiel. Die Quintessenz: Mit seiner benchmarkunabhängigen Portfoliostruktur schafft Marktstratege Sambhshivan einen klaren Mehrwert für seine FondsAnleger. Die über drei Jahre erzielte Information Ratio des Fonds von 1,35 bestätigt abschließend, dass bei dem Invesco-Produkt ein überzeugendes Rendite-Risiko-Profil vorliegt: Die deutlich besseren Performanceergebnisse lassen die geringfügig höheren Schwankungen in den Hintergrund treten.

SJB Fazit. Invesco India Equity Fund.

SJB Fazit. Invesco India Equity Fund.

Seitdem China schwächelt, ist Indien die am schnellsten wachsende große Volkswirtschaft der Welt. Nach der Regierungsübernahme durch Premier Modi wurde ein ambitioniertes Reformprogramm gestartet, die Lockerung gesetzlicher Vorgaben sorgte bei den ausländischen Direktinvestitionen für eine neue Rekordhöhe. Nie zuvor wurden so viele indische Aktien von ausländischen Anlegern gehalten – ein starkes Zeichen für das langfristige Aufwärtspotenzial der indischen Wirtschaft. Wer an der neuen Aufbruchsstimmung teilhaben möchte, findet in dem Invesco India Equity Fund ein ausgezeichnet gemanagtes FondsProdukt, das durch aktives Portfoliomanagement eine nachhaltige Mehrrendite zum breiten Markt generiert.

Invesco Ltd. wurde 1978 in den USA gegründet. Fonds in Deutschland: 127. Verwaltetes Vermögen weltweit: 755,6 Mrd. USD. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 6.000. Geschäftsführer in Deutschland: Karl Georg Bayer, Bernhard Langer, Dr. Jens Langewand, Alexander Lehmann und Christian Puschmann. Stand: 31.12.2015. SJB Abfrage: 10.03.2016.