Der Brexit ist beschlossene Sache, doch bei den Austritts verhandlungen zwischen der Europäischen Union und Großbritannien zeichnen sich keinerlei Erfolge ab – im Gegenteil. Der europäische Chef-Unterhändler Michel Barnier ließ in dieser Woche verlauten, dass die Verhandlungen weit entfernt davon seien, die benötigten Fortschritte zu erzielen. Die bereits dritte Verhandlungsrunde blieb ohne echte Ergebnisse, da es insbesondere in der Frage, welche Zahlungsverpflichtungen Großbritannien in Zusammenhang mit dem EU-Austritt anerkennt, keine Annäherung gab. Der schleppende Verlauf der Brexit-Verhandlungen setzt auch dem britischen Pfund zu, das gegenüber dem US-Dollar und dem Euro unter neuen Abwertungsdruck geriet: GBP/USD rutschte in Richtung der 1,28er-Marke ab, während EUR/GBP ein neues Jahreshoch bei 0,9306 markierte. Ist dieses Umfeld gesteigerter Unsicherheit über die Ausgestaltung des Brexit und einer schwächelnden britischen Währung der richtige Zeitpunkt für Investoren, über ein Engagement in britischen Aktien nachzudenken?

Der Brexit ist beschlossene Sache, doch bei den Austritts verhandlungen zwischen der Europäischen Union und Großbritannien zeichnen sich keinerlei Erfolge ab – im Gegenteil. Der europäische Chef-Unterhändler Michel Barnier ließ in dieser Woche verlauten, dass die Verhandlungen weit entfernt davon seien, die benötigten Fortschritte zu erzielen. Die bereits dritte Verhandlungsrunde blieb ohne echte Ergebnisse, da es insbesondere in der Frage, welche Zahlungsverpflichtungen Großbritannien in Zusammenhang mit dem EU-Austritt anerkennt, keine Annäherung gab. Der schleppende Verlauf der Brexit-Verhandlungen setzt auch dem britischen Pfund zu, das gegenüber dem US-Dollar und dem Euro unter neuen Abwertungsdruck geriet: GBP/USD rutschte in Richtung der 1,28er-Marke ab, während EUR/GBP ein neues Jahreshoch bei 0,9306 markierte. Ist dieses Umfeld gesteigerter Unsicherheit über die Ausgestaltung des Brexit und einer schwächelnden britischen Währung der richtige Zeitpunkt für Investoren, über ein Engagement in britischen Aktien nachzudenken?

Für Antizykliker schon, denn oft wird übersehen, dass es auf Seiten der britischen Unternehmen Gewinner wie Verlierer im Kontext des Brexit geben wird. Eine schwächere Währung vermag gerade exportorientierte Unternehmen zu begünstigen, auch Technologie- und Dienstleistungsfirmen müssen nicht zwangsläufig unter dem EU-Austritt leiden. Notwendig ist jedoch in jedem Fall ein erfahrenes FondsManagement, das die britischen Unternehmen daraufhin analysiert, ob sie negative oder positive Konsequenzen durch den Brexit erfahren werden.

Ein solches finden FondsInvestoren zweifelsohne bei dem JO Hambro UK Growth Fund B GBP (WKN A0BKXQ, ISIN IE0031005543), der im November 2001 aufgelegt wurde und seitdem von Mark Costar als leitendem FondsManager verwaltet wird. Costar ist seit 16 Jahren für JO Hambro Capital Management tätig, einen Londoner Vermögensverwalter, der erfolgreich ein relativ konzentriertes Portfolio von Long-only Aktienfonds anbietet: 13 von 14 Fonds befinden sich unter den besten 25 Prozent ihrer jeweiligen Vergleichsgruppe beim FondsAnalysehaus Lipper, womit die Investment-Boutique mit ihrem verwalteten Vermögen von 32,9 Milliarden Euro zwar nicht zu den größten, aber den erfolgreichsten FondsGesellschaften gehört. Der JO Hambro UK Growth Fund verfügt über ein FondsVolumen von umgerechnet 392,4 Millionen Euro und nutzt als Benchmark den FTSE All-Share TR Index. Seit FondsAuflage hat der Großbritannien-Fonds eine Wertentwicklung von +291,94 Prozent in der FondsWährung GBP aufzuweisen und kann damit eine hohe Mehrrendite zum FTSE-Referenzindex erzielen, der es nur auf ein Plus von +179,83 Prozent bringt. Einer annualisierten Rendite von +9,06 Prozent beim JO Hambro-Fonds steht eine Rendite p.a. von +6,75 Prozent in GBP bei der Benchmark gegenüber. Wie stellt sich die Anlagestrategie von FondsManager Costar im Detail dar?

FondsStrategie. Stockpicking. Praktiziert.

Der JO Hambro UK Growth Fund hat sich langfristiges Kapitalwachstum zum Ziel gesetzt, das höher als die Wertsteigerung des FTSE All-Share Total Return Index ausfallen sollte. Das geographische Anlageuniversum des Fonds umfasst Großbritannien, wobei FondsManager Mark Costar in alle Marktkapitalisierungssegmente investieren kann, jedoch kleinere Werte bevorzugt. Costar gehört zu den ausgewiesenen Stockpicking-Experten von JO Hambro und wendet einen disziplinierten Prozess der Titelselektion an: Im Rahmen eines Bottom-up-Ansatzes werden alle Faktoren genau analysiert, die den Aktienkurs, das Unternehmen selbst, seine Produkte, Absatzmärkte und seine Finanzlage beeinflussen. Costars besonderes Interesse gilt fehlbewerteten beziehungsweise unentdeckten Wachstumswerten, die typischerweise in eine von drei Kategorien fallen: klare, unangefochtene Marktführer, disruptive Erneuerer oder Nutznießer von Entwicklungen auf der Angebotsseite. Der Marktexperte bevorzugt Titel mit großer Sicherheitsmarge und zugleich erheblichem Kurspotenzial. Dabei favorisiert er gut geführte Unternehmen mit ausgewiesener Erfolgsbilanz und klarer Strategie. Sein Portfolio besteht typischerweise aus 50 bis 60 Aktien von Unternehmen, die im gesamten Konjunkturzyklus wachsen können, und zwar unabhängig vom jeweiligen wirtschaftlichen Umfeld. Die Stockpicking-Strategie des erfahrenen Großbritannien-Kenners wird durch eine strenge Verkaufsdisziplin abgerundet: Die schonungslose Anwendung strikter Verkaufskriterien sei ähnlich wichtig für die gute langfristige Erfolgsbilanz wie die Entdeckung attraktiv bewerteter Wachstumstitel, betont Costar selbst. Auch Unternehmensbesuche spielen für ihn eine entscheidende Rolle im Investmentprozess. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Finanztitel. Favorisiert.

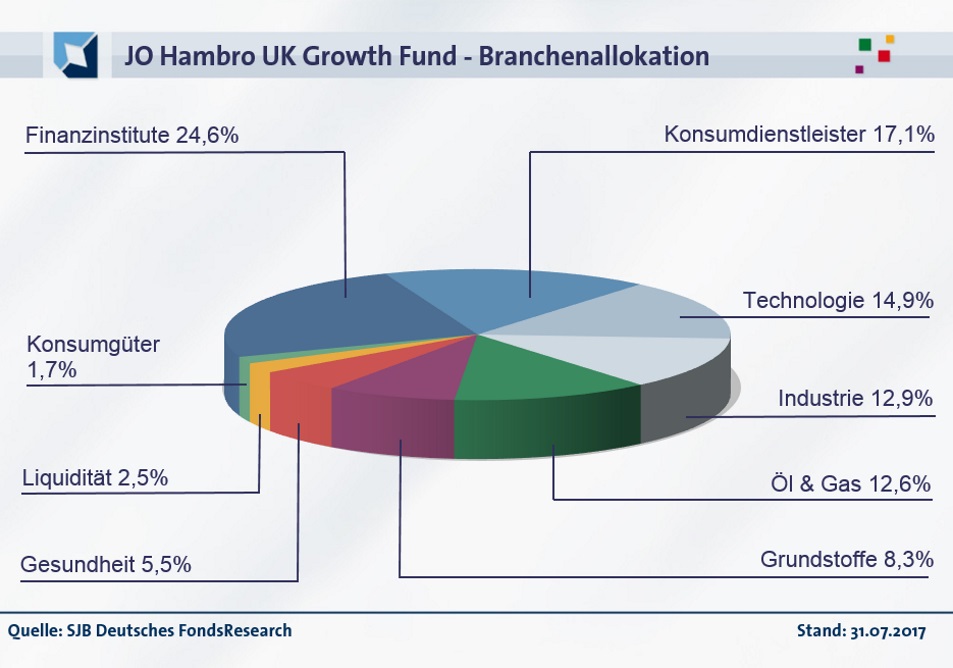

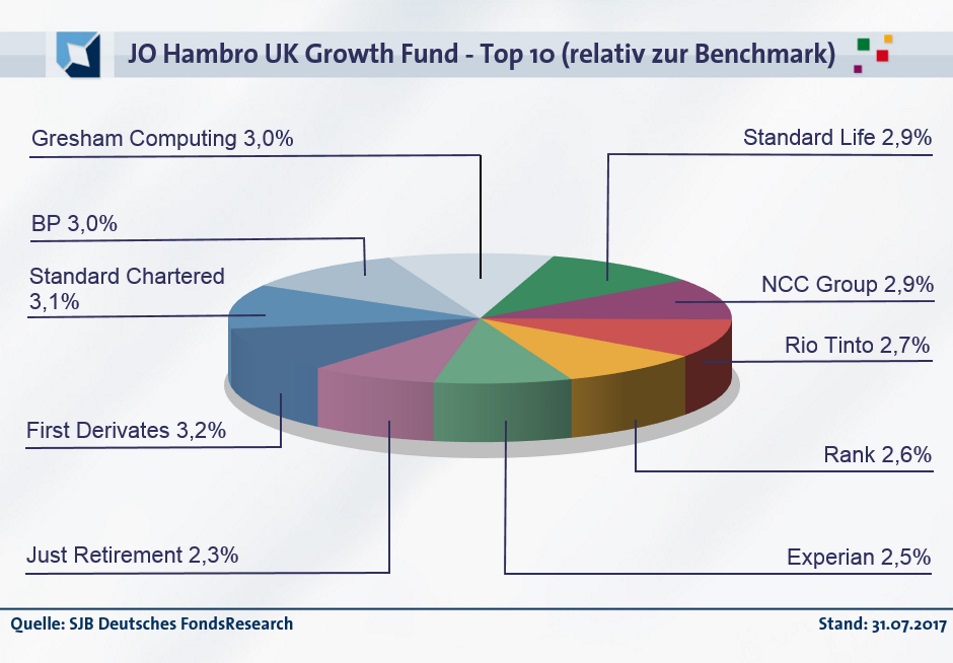

Bei der Branchenallokation des JO Hambro UK Growth Fund liegen Finanzinstitute mit 24,6 Prozent Portfolioanteil auf dem ersten Platz. Im Vergleich zur Benchmark FTSE All-Share TR Index erfahren diese eine Untergewichtung von 2,5 Prozent. Stärker als im FTSE-Referenzindex sind die nächsten zwei Sektoren des Großbritannien-Fonds gewichtet: Konsumdienstleister decken 17,1 Prozent des FondsVolumens ab (Übergewichtung von 6,0 Prozent), Technologiewerte repräsentieren 14,9 Prozent des FondsVermögens (14,0 Prozent Übergewichtung). Den vierten Platz in der Branchenstruktur des JO Hambro-Fonds nehmen Industrietitel mit 12,9 Prozent ein, Öl- und Gasaktien besitzen einen Anteil von 12,6 Prozent im Portfolio. Eine durchschnittliche Gewichtung innerhalb der Branchenaufteilung erfahren Grundstoffproduzenten (8,3 Prozent), Gesundheitsaktien sind mit 5,5 Prozent im Fonds vertreten. Konsumgütertitel (1,7 Prozent) dienen als Beimischung und sind gegenüber der Benchmark mit -14,1 Prozent klar unterrepräsentiert. Per Ende Juli verfügt der Fonds über eine Liquiditätsquote von 2,5 Prozent. Unter den Top 10 liegen Finanzwerte wie Standard Chartered und das Consulting-Unternehmen First Derivatives ganz vorn; zudem favorisiert FondsManager Costar den Spieleanbieter Rank Group. Aus dem Rohstoffsektor sind BP und Rio Tinto unter den Top 10 vertreten, ausgewählte Technologietitel wie die NCC Group oder der Informationsdienstleister Experian runden die Auswahl der am stärksten gewichteten Einzeltitel ab.

FondsVergleichsindex. Korrelation. Niedrig.

Für unsere SJB FondsAnalyse haben wir den JO Hambro UK Growth Fund dem FTSE All-Share TR Index gegenübergestellt und damit der vom Fonds selbst verwendeten Benchmark. Das Ergebnis der Korrelationsanalyse zeigt, dass FondsManager Costar eine sehr eigenständige Sektorengewichtung verfolgt. Mit 0,45 liegt die Korrelation über drei Jahre auf einem niedrigen Niveau, für ein Jahr geht sie auf 0,04 zurück. Dass das FondsPortfolio und der breite britische Aktienmarkt oft ihre eigenen Wege gehen, beweist auch der Blick auf die Kennzahl R². Diese beträgt für drei Jahre 0,20, über ein Jahr nimmt sie einen Wert von 0,01 an. Damit haben sich mittelfristig 80 Prozent der FondsEntwicklung indexunabhängig vollzogen, die Stockpicking-Strategie von Anlageexperte Costar schlägt sich in einer individuellen Branchen- und Titelallokation des Portfolios nieder. Dass sich der Fonds recht marktunabhängig bewegt, zeigt auch der Tracking Error: Dieser liegt über drei Jahre bei 13,89 Prozent, auf Jahressicht legt die Spurabweichung leicht auf 13,95 Prozent zu. Welche Schwankungsneigung hat der JO Hambro-Fonds unter diesen Voraussetzungen aufzuweisen?

FondsRisiko. Beta. Gedämpft.

Der JO Hambro UK Growth Fund weist über drei Jahre eine Volatilität von 15,57 Prozent auf, die oberhalb der 9,34 Prozent liegt, die der FTSE All-Share TR Index im selben Zeitraum zu verzeichnen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds ebenfalls höher als diejenige des passiven SJB-Referenzindex aus: Hier beträgt die „Vola“ des Fonds 11,74 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 8,04 Prozent aufweist. Damit besitzt der JO Hambro-Fonds durchweg die höheren Volatilitätswerte als der FTSE-Referenzindex und hat das ambitioniertere Risikoprofil aufzuweisen. Zu welchen Ergebnissen kommt die Beta-Analyse?

Das von der SJB ermittelte Beta des auf Wachstumswerte fokussierten Großbritannien-Fonds liegt über drei Jahre bei 0,77. Für ein Jahr nimmt die Risikokennziffer einen Wert von 0,07 an. Das in beiden Zeithorizonten unter dem Marktrisikofixwert von 1,00 befindliche Beta zeichnet ein positives Bild für den JO Hambro-Fonds, der die Kursbewegungen des breiten Aktienmarktes nur unterdurchschnittlich mitmacht. Diese Diagnose wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt: In 21 der letzten 36 betrachteten Einzelzeiträume war der Fonds geringeren Wertschwankungen als seine Benchmark unterworfen und verzeichnete dabei Beta-Werte von -0,63 im Tief. Lediglich in 15 Einzelperioden hatte das Investmentprodukt mit einem Beta von 2,16 in der Spitze ein über dem Marktniveau befindliches Risiko zu verzeichnen. Als Endresultat der Beta-Analyse ist damit ein vergleichsweise günstiges Risikoprofil zu konstatieren – FondsManager Costar kann sich mehrheitlich von den Marktschwankungen emanzipieren. Wie fallen die Performancewerte des Großbritannien-Fonds aus?

FondsRendite. Alpha. Erzielt.

Per 29. August 2017 hat der JO Hambro UK Growth Fund über drei Jahre eine kumulierte Wertentwicklung von -5,84 Prozent in Euro aufzuweisen – dies entspricht einer Rendite von -1,98 Prozent p.a. Aufgrund der für das britische Pfund ungünstigen Währungsentwicklung verkehrt sich die in GBP positive FondsPerformance auf Eurobasis ins Minus. Besser sieht es bei der Benchmark FTSE All-Share TR Index aus: Der von der SJB gewählte Vergleichsindex verzeichnet über drei Jahre eine Euro-Gesamtrendite von +23,95 Prozent bzw. ein Ergebnis von +7,41 Prozent p.a. Beim Wechsel auf die Jahresbetrachtung gelingt es JO Hambro-FondsManager Costar, mit seiner Performance in den positiven Bereich vorzudringen: Mit einer Wertentwicklung von +6,01 Prozent fallen die Kursgewinne trotzdem geringer als diejenigen der Benchmark aus (FTSE All-Share TR Index: +12,62 Prozent).

Im Einklang mit diesen Zahlen befindet sich das Ergebnis der Alpha-Analyse: Über drei Jahre liegt die Renditekennziffer des JO Hambro-Fonds bei -0,55, auf Jahressicht kann sich die Kennzahl auf 0,41 verbessern. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre verbessert das Gesamtbild für den Großbritannien-Fonds: Nun zeigt sich, dass die Phasen der Mehrrendite des Fonds in der Überzahl sind und Marktstratege Costar mit seiner individuellen Titelauswahl regelmäßig eine Outperformance für seine Anleger erwirtschaften konnte. In 22 der letzten 36 Perioden gab es ein positives Alpha bis 2,25 in der Spitze zu verzeichnen, 14 Mal fiel die Kennzahl negativ aus und erreichte Werte bis zutiefst -3,84. Das Rendite-Risiko-Profil des Fonds stellt sich somit überzeugend dar, da mit einem vergleichsweise moderaten Beta in der Mehrheit der Zeitintervalle ein Renditevorsprung zum Gesamtmarkt erzielt wird.

SJB Fazit. JO Hambro UK Growth Fund.

Angesichts der negativen Schlagzeilen rund um die Brexit-Verhandlungen und des Kursverfalls des britischen Pfunds dürften nur wenige Investoren darüber nachdenken, einen Großbritannien-Fonds neu ins Depot aufzunehmen. Trotzdem kann der JO Hambro UK Growth Fund überzeugen: Mit seinem Portfolio aus fehlbewerteten und unentdeckten Wachstumswerten besitzt FondsManager Costar eine ausgezeichnete langfristige Erfolgsbilanz, im Rahmen seiner Stockpicking-Strategie wählt er zielsicher Titel mit erheblichem Kurspotenzial aus. Ebben die Währungsturbulenzen wieder ab, dürfte der Großbritannien-Fonds sein antizyklisches Aufholpotenzial unter Beweis stellen.

JO Hambro Capital Management wurde 2001 in London gegründet und verwaltet aktiv gemanagte Long-only Aktienfonds für private und institutionelle Investoren. Zum 31. März 2017 betrug das verwaltete Vermögen 32,9 Milliarden Euro. Außer am Hauptsitz in London betreuen 138 Mitarbeiter (davon 35 Investmentexperten) in New York, Boston und Singapur die Anleger. Fonds in Deutschland: 16. Group Chief Executive: Ken Lambden. Investment Director: Sandy Black. Stand: 31.03.2017.