SJB | Korschenbroich, 10.09.2014.

Gerade erst hat EZB- Präsident Mario Draghi die Abwärts spirale beim EU-Leitzins fortgesetzt und diesen Anfang September auf ein neues Rekordtief von 0,05 Prozent abgesenkt. Investoren suchen in der Konsequenz immer verzweifelter nach Renditechancen im Anleihenbereich, die sich oberhalb der Inflationsrate bewegen und zugleich eine schleichende Vermögensentwertung verhindern. Wer solide Erträge bei einem moderat erhöhten Risikoprofil sucht, kommt als Anleger aus der Eurozone um den Markt der Lokalwährungsanleihen nicht herum. Besonderes Augenmerk sollte hier auf dem lateinamerikanischen Währungsraum liegen, wo sich die Leitzinsen auf einem Niveau befinden, das verglichen mit dem europäischen Niedrigzins als sehr attraktiv zu gelten hat.

Gerade erst hat EZB- Präsident Mario Draghi die Abwärts spirale beim EU-Leitzins fortgesetzt und diesen Anfang September auf ein neues Rekordtief von 0,05 Prozent abgesenkt. Investoren suchen in der Konsequenz immer verzweifelter nach Renditechancen im Anleihenbereich, die sich oberhalb der Inflationsrate bewegen und zugleich eine schleichende Vermögensentwertung verhindern. Wer solide Erträge bei einem moderat erhöhten Risikoprofil sucht, kommt als Anleger aus der Eurozone um den Markt der Lokalwährungsanleihen nicht herum. Besonderes Augenmerk sollte hier auf dem lateinamerikanischen Währungsraum liegen, wo sich die Leitzinsen auf einem Niveau befinden, das verglichen mit dem europäischen Niedrigzins als sehr attraktiv zu gelten hat.

So hat Brasilien seinen Leitzins SELIC zuletzt stabil bei 11,00 Prozent gehalten, während die Zentralbank Kolumbiens die vierte Zinsanhebung in Folge auf nunmehr 4,50 Prozent vollzogen hat. Auch in Mexiko locken für Anlagen in Lokalwährung weiter hohe Renditen: Die dortige Notenbank hat den Leitzins angesichts anziehender Wachstumszahlen bei fehlendem Inflationsdruck beim letzten geldpolitischen Treffen unverändert bei 3,00 Prozent belassen.

Zu der höheren Verzinsung kommt für Investoren noch die Möglichkeit hinzu, vom Aufwärtspotenzial der lateinamerikanischen Währungen gegenüber dem schwächelnden Euro zu profitieren. Der Pictet Latin American Local Currency Debt P EUR (WKN A0Q17D, ISIN LU0325328614) vereint die Aussicht auf hohe Zinskoupons südamerikanischer Lokalwährungsanleihen mit der Chance auf Devisengewinne. Für risikoaffine Anleger besteht an den Bondmärkten der schnell wachsenden Volkswirtschaften Lateinamerikas das Potenzial für hohe Erträge, wie FondsManager Simon Lue-Fong betont. Die historischen Renditezahlen stützen seine Auffassung: Über die letzten zwölf Jahre konnten Investoren mit lateinamerikanischen Lokalwährungsanleihen einen annualisierten Ertrag von +9,90 Prozent auf US-Dollar-Basis erzielen – und dies ungeachtet aller Marktschwankungen. Anleihenexperte Lue-Fong hat für seinen Fonds ein über die lateinamerikanischen Emerging Markets breit diversifiziertes Portfolio zusammengestellt und passt seine individuelle Länder- und Währungsgewichtung laufend an. Der Pictet Latin American Local Currency Debt wurde am 26. November 2007 aufgelegt und weist aktuell ein FondsVolumen von 651 Millionen Euro auf. FondsWährung ist der Euro, als Benchmark wird der JP Morgan GBI EM Global Latin America verwendet. Das Pictet-Produkt kann seit Auflegung mit einer kumulierten Wertentwicklung von +64,40 Prozent bzw. einer Rendite von +7,74 Prozent p.a. aufwarten. Wie sieht die Strategie des Lateinamerika-Fonds im Detail aus?

FondsStrategie. Lokalwährungen. Favorisiert.

Der Pictet Latin American Local Currency Debt hat sich das Erwirtschaften von Erträgen und Kapitalwachstum durch die Investition in ein diversifiziertes Portfolio von festverzinslichen Anleihen in Lokalwährung zum Ziel gesetzt. Als Emittenten kommen neben den lateinamerikanischen Schwellenländern auch staatliche und supranationale Körperschaften in Frage. FondsManager Simon Lue Fong verfügt derzeit über ein aus 34 verschiedenen Einzelpositionen bestehendes Portfolio und strebt im Rahmen seiner aktiven Verwaltung danach, nicht nur die Marktrendite zu vereinnahmen, sondern eine zusätzliche positive Performance bei gleichzeitig niedriger Volatilität zu erzielen. Als die beiden Hauptertragsquellen des Fonds nennt der Schwellenländerexperte die Zinszahlungen sowie Währungsgewinne. Das Anleihenportfolio mit Fokus auf dem mittleren Laufzeitbereich überzeugt durch die hohe Durchschnittsrendite von 7,86 Prozent, die modifizierte Duration liegt bei 4,82 Jahren. Im Länderportfolio ist Brasilien derzeit übergewichtet, da der FondsManager von dem attraktiven Zinsniveau sowie den unterstützenden Makrodaten überzeugt ist. Ähnlich positiv wird Mexiko eingeschätzt, wo angesichts der guten ökonomischen Situation von der Zentralbank keine weiteren Zinssenkungen zu erwarten sind. Zudem sprechen die politische Stabilität sowie die laufenden Strukturreformen für Investitionen in Mexiko, wie Lue-Fong betont. Wie ist sein FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Brasilien. Führend.

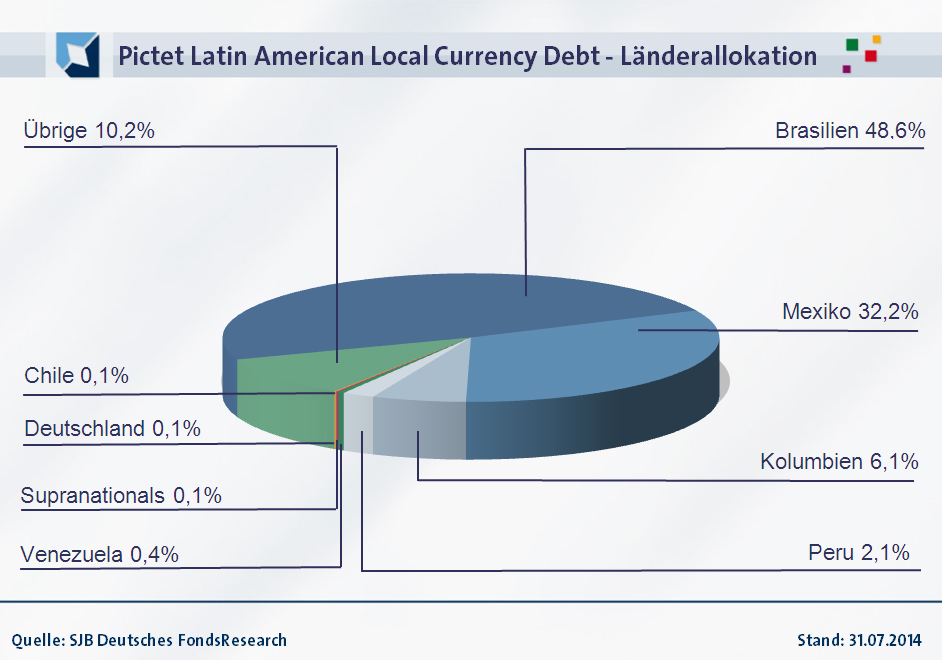

Bei der geographischen Allokation des Pictet Latin American Local Currency Debt liegt Brasilien mit 48,6 Prozent klar vorn. Auf dem zweiten Platz der Länderaufteilung befindet sich Mexiko mit 32,2 Prozent Anteil am FondsVolumen. In Kolumbien sind 6,1 Prozent der Gelder des Anleihenfonds investiert, Peru kann aktuell mit 2,1 Prozent des FondsVermögens aufwarten. Weitere Positionen hält der Pictet-Fonds in Venezuela (0,4 Prozent), Chile (0,1 Prozent) sowie Deutschland (0,1 Prozent). Anleihenbestände supranationaler Institutionen in Höhe von 0,1 Prozent sowie Lokalwährungsanleihen übriger lateinamerikanischer Staaten (10,2 Prozent des FondsVolumens) runden die geographische Aufteilung des Portfolios ab.

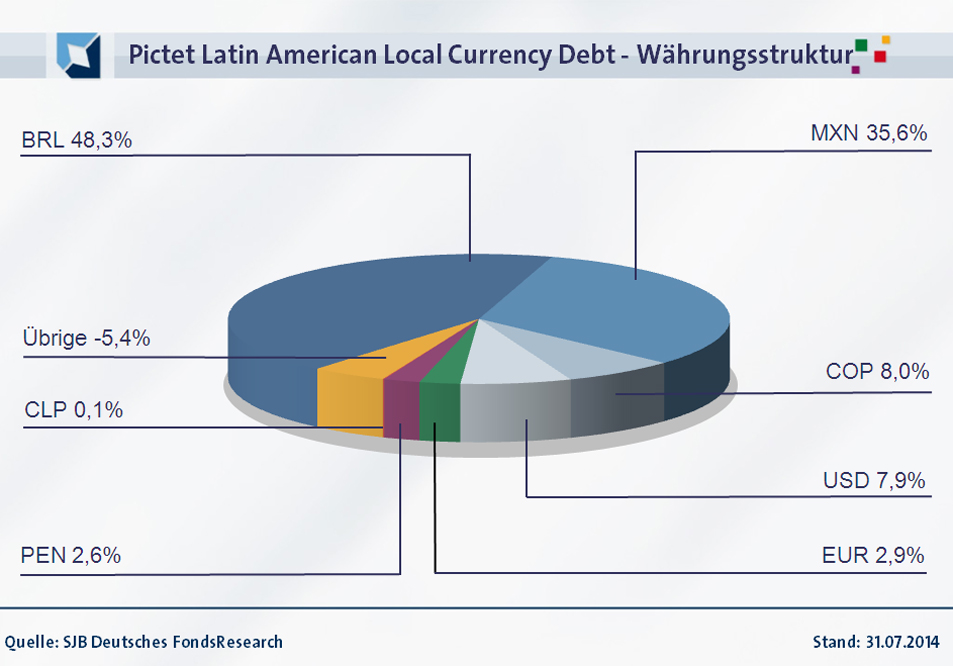

Bei der Währungsallokation liegt der brasilianische Real (BRL) an erster Stelle, in den 48,3 Prozent des FondsVermögens investiert sind. Überdurchschnittlich stark ist der Pictet-Fonds auch im mexikanischen Peso (MXN) engagiert, der 35,6 Prozent des FondsVolumens einnimmt. Auf Platz drei der Währungsallokation befindet sich der kolumbianische Peso (COP) mit 8,0 Prozent, knapp gefolgt vom US-Dollar (USD) mit 7,9 Prozent. Deutlich schwächer ist das Engagement in Euro (EUR) mit 2,9 Prozent sowie im peruanischen neuen Sol (PEN) von 2,6 Prozent. Eine kleinere Position in chilenischen Peso (CLP) in Höhe von 0,1 Prozent rundet die FondsBestände des Pictet-Produktes ab. Komplettiert wird das FondsVermögen durch ausgewählte Shortpositionen in lateinamerikanischen Währungen in Höhe von -5,4 Prozent des FondsVolumens. Hier setzt FondsManager Lue-Fong unter strenger Risikokontrolle Derivate ein, um Zusatzerträge am Devisenmarkt zu generieren.

FondsVergleichsindex. Korrelation. Deutlich.

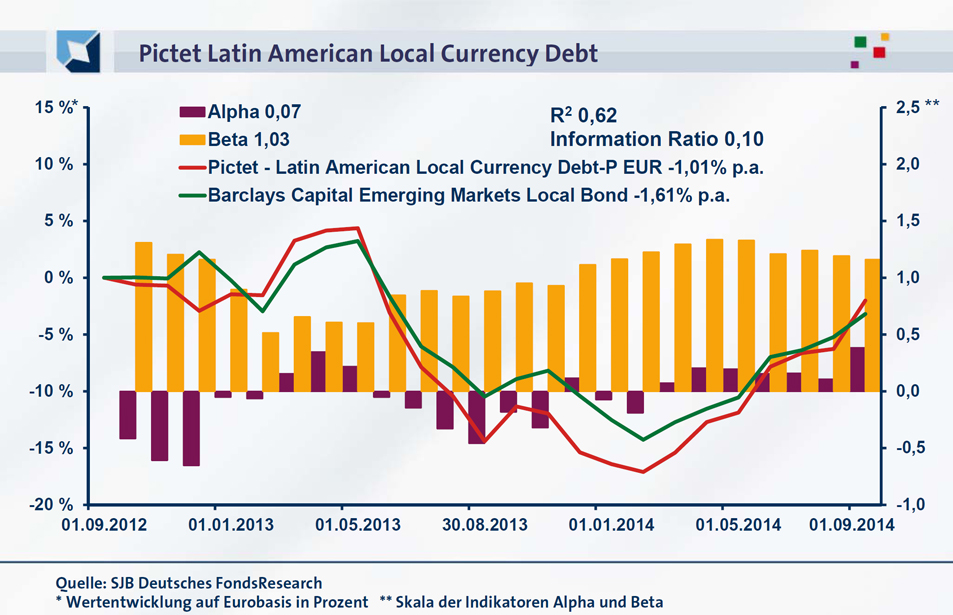

Für unsere unabhängige SJB FondsAnalyse haben wir den Pictet Latin American Local Currency Debt dem Barclays Capital Emerging Markets Local Bond als Vergleichsindex gegenübergestellt. Gemessen an dem weltweiten Index für Anleihen der Schwellenländer in Lokalwährung liegt die Korrelation über zwei Jahre bei 0,79, für ein Jahr fällt sie mit 0,81 noch etwas stärker aus. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Vergleichsindex deutlich ausgeprägt. Der Gleichlauf beider Elemente ist hoch, womit sich aussagekräftige Werte in der Alpha- und Beta-Analyse ergeben. Dies bestätigt auch der Blick auf die Kennzahl R², die für zwei Jahre 0,62 beträgt und über ein Jahr auf 0,65 ansteigt. Demnach haben sich mittelfristig 38 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 35 Prozent. FondsManager Lue-Fong liegt mit seiner auf Lokalwährungen fokussierten Anlagestrategie damit auf kurze Sicht noch enger am globalen Emerging-Markets-Anleihenmarkt, was auch der von 6,23 auf 4,31 Prozent zurückgehende Tracking Error unterstreicht. Welche Schwankungen hat der Lateinamerika-Fonds aufzuweisen?

FondsRisiko. Volatilität. Erhöht.

Der Pictet Latin American Local Currency Debt weist für zwei Jahre eine Volatilität von 10,81 Prozent auf, die damit gut zwei Prozentpunkte oberhalb des Schwankungsniveaus liegt, das der Barclays Capital Emerging Markets Local Bond mit 8,56 Prozent in diesem Zeitraum zu verzeichnen hat. Auch über ein Jahr schwankt der Lateinamerika-Fonds stärker als der globale Anleihenindex aus dem Emerging-Markets-Bereich: Hier beträgt die „Vola“ des Pictet-Fonds 8,92 Prozent, wohingegen die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 6,78 Prozent aufweist. Die stärkere geographische Fokussierung des von FondsManager Lue-Fong betreuten Investmentproduktes rechtfertigt die höhere Schwankungsintensität, zumal die Volatilität in ihrer absoluten Höhe für einen Schwellenländerfonds moderat bleibt.

Die insgesamt attraktive Risikostruktur des Pictet-Produktes manifestiert sich in dem nur hauchdünn über Marktniveau liegenden Beta des Fonds von 1,03 für zwei Jahre. Im Einjahreszeitraum steigt die Risikokennzahl auf 1,16 an und kündet damit von Wertschwankungen des Portfolios, die 16 Prozent über denen der ausgewählten Benchmark liegen. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass sich bei FondsManager Lue-Fong mit seiner breiten Streuung über lateinamerikanische Länder und Währungen eine Schwankungsneigung über und unter dem Marktrisikofixwert abwechselt. So war das Beta in elf der letzten betrachteten 24 Einzelzeiträume geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm einen Wert von 0,52 im Tief an. Dem stehen 13 Einjahresperioden gegenüber, in denen sich der Pictet-Fonds volatiler bewegte als der Barclays-Referenzindex – hier wurde ein Beta von 1,31 in der Spitze verzeichnet. Letztlich ist das Risikoprofil des Lateinamerika-Fonds leicht schwächer als dasjenige der SJB-Benchmark einzustufen – welche Renditen konnte der FondsManager unter dieser Voraussetzung erzielen?

FondsRendite. Alpha. Positiv.

Per 1. September 2014 hat der Pictet Latin American Local Currency Debt über zwei Jahre eine kumulierte Wertentwicklung von -2,01 Prozent in Euro aufzuweisen, was einer Rendite von -1,01 Prozent p.a. entspricht. Die Kurseinbußen der wichtigsten lateinamerikanischen Währungen aus dem Vorjahr, allen voran die des brasilianischen Real, sind damit fast vollständig wieder aufgeholt. Auch der Vergleich mit dem Barclays Capital Emerging Markets Local Bond Index zeigt, dass es sich bei den Performancezahlen des Pictet-Produktes um ein gutes Ergebnis handelt: Der weltweit streuende Rentenindex mit Fokus Schwellenländer bringt es im selben Zeitraum auf eine Gesamtrendite von -3,20 Prozent in Euro bzw. ein Ergebnis von -1,61 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr liegt gleichfalls der Lateinamerika-Fonds vorn: Mit einer Wertentwicklung von +14,47 Prozent erreicht er ein über sechs Prozentpunkte besseres Renditeergebnis als der SJB-Vergleichsindex von Barclays (+8,12 Prozent). Kurz- wie mittelfristig kann FondsManager Lue-Fong den Markt globaler Schwellenländeranleihen also schlagen – ein klarer Pluspunkt für das aktive Portfoliomanagement des Lateinamerika-Experten mit seinem Fokus auf den Lokalwährungsbereich.

Die überdurchschnittliche Wertentwicklung des Pictet-Fonds im Vergleich zum Barclays-Referenzindex wird auch an dem positiven Alpha offenbar, das über zwei Jahre bei 0,07 liegt. Auf Jahressicht präsentiert sich die Renditekennzahl mit 0,38 nochmals stärker. Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeichnet ein positives Bild für den Fonds: Hier wird deutlich, dass es dem Schwellenländerprodukt regelmäßig gelang, die SJB-Benchmark zu übertreffen. In elf der letzten 24 betrachteten Einjahreszeiträume verzeichnete der Pictet-Fonds eine Outperformance zum Barclays-Index und markierte positive Alpha-Werte bis 0,38 in der Spitze. Insgesamt 13 Perioden weisen eine schwächere Wertentwicklung auf, die mit einem Alpha von -0,65 im Tief einhergeht. Insgesamt verfügt der Lateinamerika-Fonds über ein attraktives Rendite-Risiko-Profil, das sich auch in der positiven Information Ratio von 0,10 über zwei Jahre manifestiert.

SJB Fazit. Pictet Latin American Local Currency Debt.

Investoren, die an den höheren Renditen von Lokalwährungsanleihen der lateinamerikanischen Schwellenländer partizipieren und zugleich die sich am Devisenmarkt ergebenden Chancen nutzen wollen, sind bei dem Pictet Latin American Local Currency Debt bestens aufgehoben. FondsManager Simon Lue-Fong nutzt die hohen Zinskoupons wie Währungsentwicklungen gleichermaßen als Ertragsquelle und investiert vorzugsweise in die reformfreudigsten der schnell wachsenden Volkswirtschaften Südamerikas. Eine hochinteressante Depotbeimischung, gerade in Zeiten der europäischen Niedrigzinsphase.

Pictet. Hintergründig.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. Die Tochter Pictet Asset Management ist innerhalb der Pictet-Gruppe für die Vermögensverwaltung und Investmentfonds zuständig. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 110,0 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 700. Geschäftsführer: Marc Pictet. Stand: 31.12.2013. SJB Abfrage: 04.09.2014.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. Die Tochter Pictet Asset Management ist innerhalb der Pictet-Gruppe für die Vermögensverwaltung und Investmentfonds zuständig. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 110,0 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 700. Geschäftsführer: Marc Pictet. Stand: 31.12.2013. SJB Abfrage: 04.09.2014.