Im Monat Juli verteuerte sich der Managed ProfitPlus (MPP) empfindlich um 4,61 Prozent. Die Gewichtung der strategischen und taktischen Firmenanteile betrug 59,50 Prozent, wobei davon rund 13 Prozent in sechs Goldminen-Unternehmen investiert waren. Etwas über 27 Prozent der Fondsgelder waren per Stichtag in hochwertige Unternehmens- und Staatsanleihen veranlagt. FondsManager Gregor Nadlinger berichtet, welche neuen taktischen Investments in seinem vermögensverwaltenden Mischfonds Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VB6) getätigt wurden. In seinem Monatsbericht für Juli erläutert der Stratege seine aktuelle Markteinschätzung und gibt Investoren der FondsStrategie SJB Substanz Informationen über die Umschichtungen im Portfolio des Multi-Asset-Fonds.

Die Sommertage lassen sich gut für etwas Entspannung und Erholung nutzen. Aufgetankte Batterien sind oftmals die Basis dafür, dass selbst große Vorhaben gut anlaufen und wie am Schnürchen gelingen. Anlegern nachhaltig Freude zur bereiten, zählt zu einer der großen Herausforderungen an jedes Fondsmanagement. Drei wichtige Zutaten zu beleuchten, um dies erreichen zu können, darum geht es in diesen Newsletter.

Anhand des MPP Factsheets 2020-07 möchte ich Sie zuvor darüber informieren, wie sich dieser private Pensionskassenfonds jüngst entwickelte. Im Monat Juli verteuerte sich der NAV des MPP empfindlich um 4,61%. Die Gewichtung der strategischen und taktischen Firmenanteile betrug 59,50%, wobei davon rund 13% in sechs Goldminen-Unternehmen investiert waren. Etwas über 27% der Fondsgelder waren per Stichtag in hochwertige Unternehmens- und Staatsanleihen veranlagt. Knapp 11% wurden als flexible Reserve in Bargeld gehalten.

Aus Fremdwährungs-Absicherungsgeschäften sind 2,27% an Gewinnen aufgelaufen, seit 1. Juni 2020. Diese Position finden Sie auf der ersten Seite, links unten, unter „Derivate …“.

Warum denn in die Ferne schweifen, das Gute liegt so nah …

Mit dem nachfolgenden Urlaubsbild möchte ich mit Ihnen starten – dieses Jahr ging es mit meiner Familie in den Süden von Österreich, an den Wörthersee.

Philip A. Fisher war heuer in Form seines Buches „Common Stocks and Uncommon Profits (Erstausgabe 1997, #508 der limitierten Auflage mit 1.500 Stück)“ mit dabei. Zuletzt las ich dieses Buch in jener Nacht im August 2002, in der Österreich und Deutschland von einer schweren Flutkatastrophe heimgesucht wurden und ich die elektronische Wasserpumpe kontrollierend begleitete, während diese das Haus meiner Schwiegereltern Schritt für Schritt vom Hochwasser befreite.

Aus dem Studium dieser Lektüre sind auch dieses Mal Erkenntnisse dabei, die es wert sind in das Fondsmanagement einzufließen, mit dem Ziel, noch bessere Ergebnisse abzuliefern.

Während meiner Investmentresearch-Arbeit, die im Sommer verstärkt wahrgenommen wird, möchte ich zwei Musiktitel an Sie weitergeben, die gut zum Relaxen taugen und mich in der Arbeit beflügeln:

- Chet Faker • Portishead • Emancipator – Special Coffeeshop Selection

https://www.youtube.com/watch?v=IG2urSCuonk - Simple Things – Zero 7 (Full Album)

https://www.youtube.com/watch?v=mV5FhnK2UKM

Erfolgszutat #1: Eigenständiges Denken, Kreativität, Anpassungsfähigkeit

Eigenständiges Denken und Kreativität halte ich beim Finden von außergewöhnlichen Investments oder für das regelmäßige Erreichen der gesetzten Investmentziele für essenziell. Zur Erinnerung – diese lautet: genügend Erträge (Zinsen, Dividenden) und realisierte Kursgewinne zu erzielen, um jährlich eine Ausschüttung anbieten zu können, die „Inflation Eurozone + 3%“ abdeckt.

Die Anpassungsfähigkeit wird im MPP auf zwei Ebenen umgesetzt. Erstens auf der Ebene des Marktumfelds und zweitens auf der Ebene jedes einzelnen Investments.

Makroökonomisch wird davon ausgegangen, dass es für jeden Zeitabschnitt optimale und suboptimale Investments gibt. Ein Beispiel: Bevor eine Phase von Deflation eintritt, wäre es günstig, sich in hochwertige und fix verzinsliche Unternehmens- oder Staatsanleihen zu engagieren, um vom Absinken des Zinsniveaus in Form steigender Anleihekurse zu profitieren. Dies konnte auch umgesetzt werden, siehe aktuelles MPP Factsheet.

Sie wissen, dass maximal 70% der Fondsgelder in ertragsorientierte Investments, sprich börsennotierte Firmenanteile oder Unternehmensanleihen fließen dürfen, aufgrund des Österreichischen Pensionskassengesetzes, dem der MPP unterliegt. Eine schematische Gleichgewichtung von 2% je Investment führt zu maximal 35 „Einzelparkplätzen“. In der Regel sind diese Parkplätze mit Investments gefüllt. Möchte nun ein neues Investment in den Fonds aufgenommen werden, muss es ein deutlich besseres Chancen-Risikoverhältnis aufweisen, um ein bestehendes Investment zu verdrängen. Dieser Prozess läuft permanent im Hintergrund. Auf der Warteliste sind aktuell rund 250 Unternehmen vorgemerkt.

Seit geraumer Zeit nutze ich ein spezielles Trainingsprogramm, um anhand von Schachproblemen diese erste Erfolgszutat zu perfektionieren. Um eine positive Belohnung in Form von so genannten ELO-Punkten zu erhalten, ist der beste Lösungsweg Zug für Zug zu führen. Ansonsten gibt es Negativpunkte.

Erfolgszutat #2: Ausrichtung auf Qualität

Die Aktivitäten des Starinvestors Warren E. Buffett werden von vielen Augen laufend beobachtet. Dazu dient auch die gesetzlich vorgeschriebene Quartalsmeldung an die US Aufsichtsbehörde SEC, aus der kürzlich hervorging, dass seine Investmentgesellschaft namens Berkshire erstmals in Gold investiert hat. Nicht in physisches Gold, sondern in eine der großen Goldminen-Unternehmen namens Barrick Gold. Näheres dazu lesen Sie beispielsweise im Manager Magazin, siehe

Wie Sie wissen, wurden Goldinvestments zum Start des MPP abgelehnt, mit ähnlichen Überlegungen, wie Sie Warren Buffett immer schon begründet hat. Dies änderte sich ab anfangs 2012 im MPP. Hier wurde das Taktische Risk Overlay 1.0 gestartet und Goldminen-Unternehmen wurden ins Visier genommen. Der erste Kauf erfolgte im Frühjahr 2014.

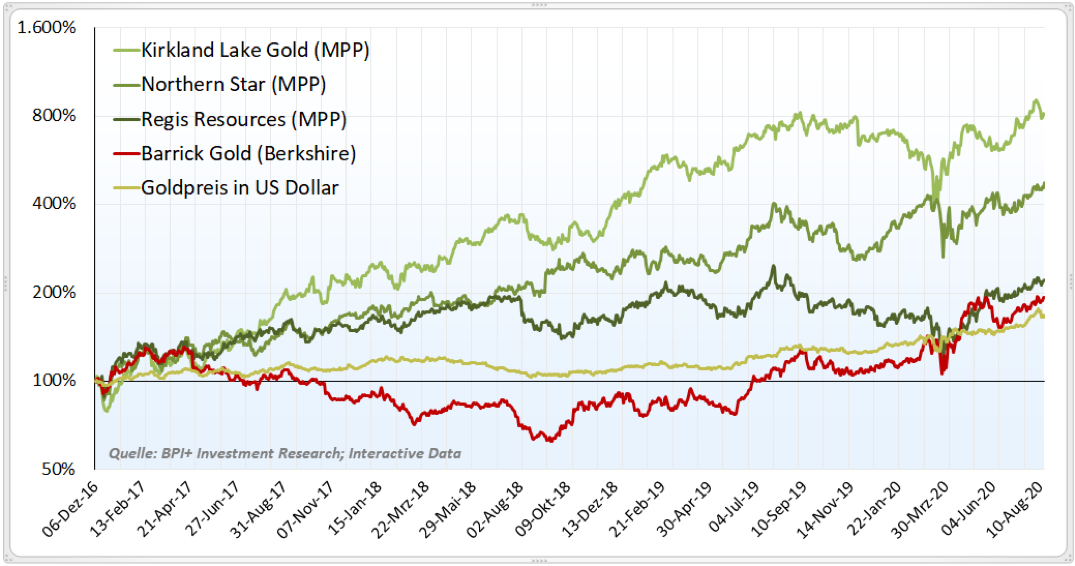

Wenn Sie das MPP Factsheets 2020-07 aufschlagen, sehen Sie die wichtigsten drei Goldminen-Unternehmen, in die rund neun Prozent des gesamten Fondsvermögens investiert sind. Jetzt wird es spannend: sehen Sie, wie sich diese seit dem 6. Dezember 2016 (erster Börsentag der Kirkland Lake Gold an der Toronto Stock Exchange) entwickelten, im Vergleich zum Goldpreis in US Dollar und der Barrick Gold, als Investment der Berkshire.

Dargestellt finden Sie die Preisentwicklung der jeweiligen Firmenanteile entlang des Goldpreises in US Dollar. Beachten Sie die Phase von Dezember 2016 bis Juli 2019.

In dieser Phase tendierte der Goldpreis leicht positiv und teilweise seitwärts und es war in der Realwirtschaft keineswegs einfach, deutliche Wertsteigerungen für die Anteilseigner zu erzielen. Erst ab Juli 2019 begann der Goldpreis akzentuierter nach oben zu drehen. Dies unterstützte nun auch die Preisentwicklung der Firmenanteile an Barrick Gold und anderen Goldminen-Produzenten.

Zusatzinformation: um eine Chance zu haben, in den MPP aufgenommen zu werden müssen Goldminen-Unternehmen so aufgestellt sein, dass diese in der Lage sind auch bei rückläufigen oder seitwärts laufenden Goldpreis in US Dollar deutliche Wertsteigerungen in der Realwirtschaft abzuliefern. Dies gelingt durch besonders goldhaltige Claims, ein exzellentes Management inklusive einem bewährten Projektmanagement, das Kosten- und Zeitvorgaben einhält. Um geopolitische Risiken zu begrenzen wird primär in so genannte Tier-1 Gebiete (Kanada, Australien, USA) investiert.

Und – für alle Freunde von Barrick Gold: Wie heißt es so schön – das Bessere ist der Feind des Guten … .

Näheres zu den drei Goldminen-Unternehmen des MPP finden Sie im Dokument namens MPP Top Positionen 2020-08-18.

Erfolgszutat #3: Aktives Risikomanagement – auch bei Fremdwährungen

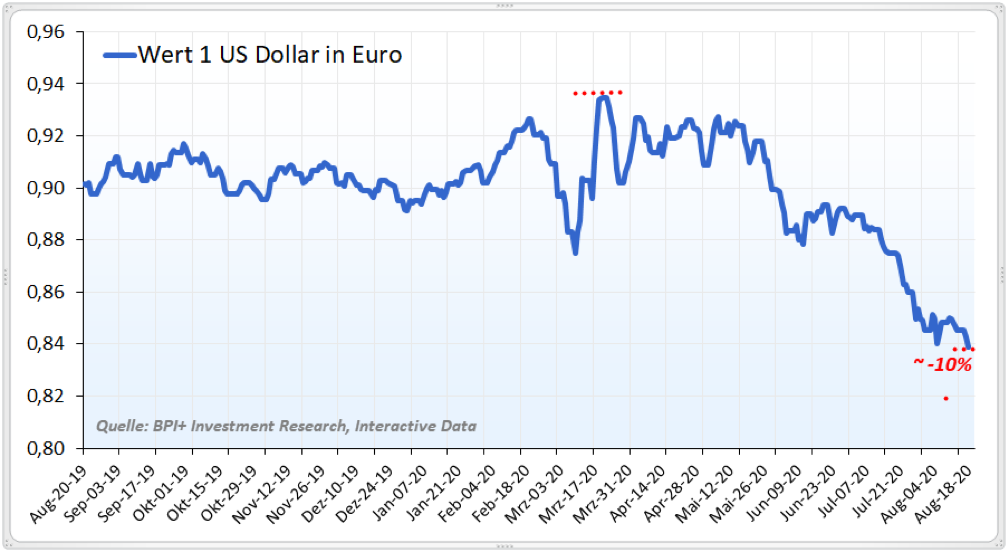

Für einen globalen Mischfonds wie dem MPP spielen Risiken aus Fremdwährungen eine sehr große Rolle. Derzeit macht die Schwäche des US Dollars gegenüber dem Euro von sich reden, wie die nachstehende Grafik zeigt.

Ab 3. April 2020 setzte die Schwäche des US Dollars gegenüber dem Euro ein, die sich mit einem Minus von rund 10% bislang zu Buche schlägt. Wie wird es weitergehen? Hier ein Auszug aus dem Handelsblatt mit einigen Hintergrundinformationen

Wichtig: der MPP unterliegt dem Österreichischen Pensionskassengesetz. Dieses schreibt vor, dass offene Fremdwährungs-Risiken maximal 30% betragen dürfen, wobei abgesicherte Fremdwährungen als Euro zählen. Die Absicherung wird durch Devisentermingeschäfte vorgenommen, die jeweils ein halbes Fondsgeschäftsjahr laufen, aktuell bis 30.11.2020.

Die offenen Fremdwährungen werden seit Einführung des Taktischen Risk Overlays 2.0 aktiv bewirtschaftet und dienen vorwiegend der Risikosteuerung. So tendiert beispielsweise der US Dollar in Krisen oftmals zur Stärke. Längerfristig – in den letzten dreißig Jahren – ergibt sich ein Bild sehr großer Schwankungen (-50% bis +100%) im Zyklus von rund acht Jahren. Der neue Zyklus könnte ab Dezember 2016 eingesetzt haben, siehe EUR USD Langfristchart. Beachten Sie, dass jeder Trend Bestätigungsmarken passiert, bei diesem Währungspaar liegt die nächste bei rund 1,25.

Vorankündigung der nächsten MPP Ausschüttung am 2. August 2021

Wie heißt es im Fußball: nach dem Spiel ist vor dem Spiel … Am Montag, den 3. August 2020, kam es zur diesjährigen Ausschüttung – brutto, vor eventueller Kest – von 0,41 Euro pro Stück Fondsanteil des MPP A.

Ausgeschüttet wurden Zinserträge, Dividenden, sonstige Erträge und so genannte realisierte Kursgewinne aus Aktien-, Bond-, Devisen- und Absicherungsgeschäften.

Bereits heute dürfen wir die nächste Ausschüttung für den 2. August 2021 ankündigen. Geplant sind wiederum 0,41 Euro pro Stück Fondsanteil MPP A. Bei einem aktuellen NAV von 6,81 Euro errechnet sich eine Ausschüttungs-Rendite in Höhe von 6,02% gemäß OeKB- bzw. BVI-Methode.

Übrigens: Am 31.05.2009, dies war das Ende des ersten vollen Geschäftsjahres des Fonds, betrug der Kest-bereinigte NAV 7,54 Euro. In den letzten zwölf Jahren kamen brutto 6,43 Euro zur Ausschüttung oder 85,27% des damaligen NAVs oder 5,27% p.a. Die Ausschüttungspyramide finden Sie hier im Überblick MPP 12 Jahre Ausschüttungen.

Und: Der Total Return des MPP betrug ab Ende 2015, dem Start des Taktischen Risk Overlays 2.0, +42,21% oder 7,92% p.a. nach OeKB- bzw. BVI-Methode.

Gedanken zur aktuellen Gestionierung des MPP

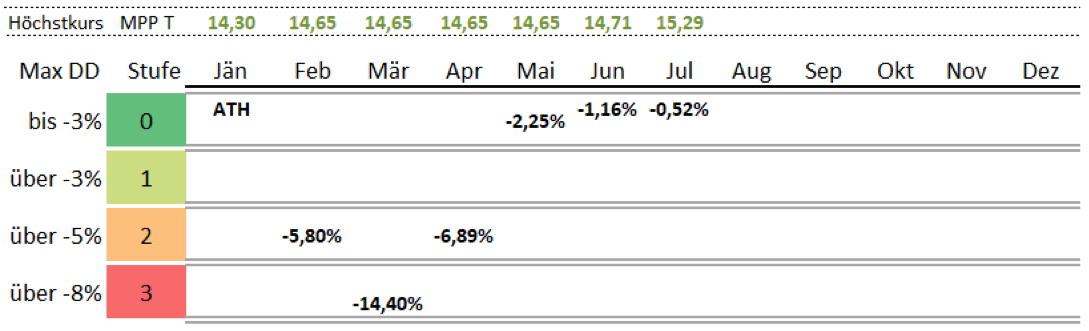

Seit Ende 2015 befindet sich das Taktische Risk Overlay 2.0 im Einsatz. Damit sollen an möglichst vielen Monaten ein Kursplus zu erzielt und die Drawdowns des Fondspreises gedämpft werden. Mit der nachfolgenden Tabelle sehen Sie den Einsatz in der Praxis.

Sie sehen in der obigen Grafik die Grundstruktur mit der die Komponenten aus dem Taktischen Risk Overlay gesteuert werden. Die Einteilung erfolgt gemäß der maximalen Fondspreisänderung nach unten, in der Fachsprache ‚Max Drawdown‘ oder hier abgekürzt ‚Max DD‘. Die angegebenen Werte beziehen sich üblicherweise auf das Monatsende.

Der letzte absolute Höchstkurs des MPP (T) lag per 29.07.2020 bei 15,29 Euro und wird so lange weitergeführt, bis ein neues Allzeithoch (ATH) erreicht wird. Per Ende Februar 2020 lag der Fondspreis des MPP (T) bei 13,80 €uro und der berechnete MaxDD bei -5,80%, den Sie in der Stufe 2 eingetragen sehen. Per 31.07.2020 ergibt sich der MaxDD bei -0,52%.

Fondspreisschwankungen in der Grundstufe Null werden üblicherweise gänzlich akzeptiert. Ab der Stufe 1 erfolgen risikoreduzierende Maßnahmen – in Bezug auf das MaxDD. Dafür stehen Bargeld, direktionale Absicherungen, Reduktion von Aktien- oder Anleihepositionen, offene Fremdwährungen, edelmetallbezogene Investments, diverse Sondersituationen oder Investments mit negativem Betafaktor zur Verfügung.

DE: Neue Zeichnungsstellen für den MPP

Für unsere deutschen Vertriebspartner wurden in 2019 folgende neuen Zeichnungsstellen für den MPP A als auch MPP T zugänglich gemacht:

- Fondsdepot Bank https://www.fondsdepotbank.de/

- Augsburger Aktienbank https://www.aab.de/aabweb/partner

- European Bank for Financial Services GmbH (ebase®) https://www.ebase.com/

Daneben kann der MPP auch bei Plattformen wie attrax, FFB, DAB BNP Paribas oder comdirect gezeichnet werden. Sollte Ihnen eine wichtige Zeichnungsstelle fehlen, kontaktieren Sie uns bitte, damit wir diese für zugänglich machen.

Angenehme, schöne Sommertage und gleichzeitig gute Geschäfte wünscht Ihnen

Gregor Nadlinger, Absolute Value Fondsmanager

Focused on making people richer.

P.S.: Bitte empfehlen Sie uns weiter, wenn Sie der MPP begeistert. Trotz stark wachsendem Fondsvolumen möchten wir noch wesentlich mehr erreichen. Worte aus Ihrem Munde sind mehr wert als hundert Werbeeinschaltungen!

Über den Managed Profit + (kurz: MPP)

Der Managed Profit Plus ist ein vermögensverwaltender Mischfonds, der jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. Zur Zielerreichung wird in den führenden Märkten des Globalen Innovationsindex jene Absolute Value Strategie eingesetzt, die Spezialitäten systematisch sucht und zulässige Absicherungsinstrumente nutzt.

Dieser Mischfonds, der die Branchen Atomkraft, Rüstung und Tabak meidet, darf laut Prospekt bis zu 70% des Fondsvermögens in Aktien, sonstige Beteiligungswertpapiere und Corporate Bonds veranlagen, Forderungswertpapiere dürfen bis zu 100% des Fondsvermögens betragen.

Die eingesetzten Event Driven Strategien unterstützen neben der Nutzung von Absicherungsinstrumenten das Taktische Risk Overlay, das sich in Version 2.0 seit Ende 2015 in Umsetzung befindet. Damit wird versucht, monatlich ein Kursplus auszuweisen und die Drawdowns zu verringern.