Dem Großteil der globalen Aktienfonds gelingt es nicht, einen dauerhaften Renditevorsprung zum MSCI World zu erwirtschaften. Umso höher ist diese Leistung zu bewerten, wenn sie ausschließlich mit nach ESG-Kriterien ausgewählten Aktien erfolgt. Doch genau dies gelingt dem weltweit anlegenden Nachhaltigkeitsfonds der belgischen FondsGesellschaft Degroof Petercam: Der DPAM Invest B Equities World Sustainable erreichte unter der Verwaltung seines aktuellen FondsManagerteams seit Dezember 2015 einen Performancevorsprung von über zehn Prozentpunkten zum MSCI AC World NETR in Euro.

Dem Großteil der globalen Aktienfonds gelingt es nicht, einen dauerhaften Renditevorsprung zum MSCI World zu erwirtschaften. Umso höher ist diese Leistung zu bewerten, wenn sie ausschließlich mit nach ESG-Kriterien ausgewählten Aktien erfolgt. Doch genau dies gelingt dem weltweit anlegenden Nachhaltigkeitsfonds der belgischen FondsGesellschaft Degroof Petercam: Der DPAM Invest B Equities World Sustainable erreichte unter der Verwaltung seines aktuellen FondsManagerteams seit Dezember 2015 einen Performancevorsprung von über zehn Prozentpunkten zum MSCI AC World NETR in Euro.

FondsManager Dries Dury kennt die Gründe, warum das unter Beachtung der Kriterien für Umwelt, Soziales und Governance zusammengestellte FondsPortfolio den globalen Aktienmarkt langfristig outperformt: Der Fokus auf die ESG-Faktoren bringe nicht nur gesellschaftlichen Nutzen, sondern sorge auch dafür, dass die langfristig aussichtsreichsten Unternehmen ins Portfolio aufgenommen werden. Finanzielle Risiken lassen sich so senken, da die Herausforderungen zur Einhaltung von Nachhaltigkeitskriterien neue Geschäftsfelder und Ertragsquellen schaffen. Das Ertrags- und Umsatzwachstum sei gerade bei Qualitätsunternehmen mit gutem ESG-Rating besonders hoch, betont Dury, weshalb diese Firmen das günstigere Risikoprofil gegenüber Mitbewerbern aufweisen und sich gerade in Abschwungphasen weniger volatil zeigen.

Die in Brüssel ansässige FondsGesellschaft Degroof Petercam Asset Management (DPAM) ist ein Pionier in der Berücksichtigung von Nachhaltigkeitskriterien und bezieht diese seit 2002 in ihre Investmententscheidungen mit ein. Dies schlägt sich entsprechend in der Konzeption des DPAM Invest B Equities World Sustainable nieder, der eine aktiv gemanagte Buy & Hold-Strategie verfolgt und fundierte Analysen des Nachhaltigkeitsprofils der Unternehmen durchführt. Die Investmentphilosophie kombiniert eine Top-down-Analyse mit einer Bottom-up-Titelauswahl, wobei langfristige Wachstumsthemen und -märkte identifiziert und „nachgewiesene Gewinner“ (Proven Winners) mit einer niedrigen Bewertung favorisiert werden. Unter besonderer Berücksichtigung von Aktien mit Exposure zu den schnell wachsenden Emerging Markets wird so ein High-Conviction-Portfolio zusammengestellt, das sich aus insgesamt 50 Einzelaktien mit einer jeweils gleichen Gewichtung zusammensetzt.

Der DPAM Invest B Equities World Sustainable A (WKN A0JMB6, ISIN BE0058651630) wurde am 29. Oktober 2001 aufgelegt und verfügt aktuell über ein Volumen von 638,1 Millionen Euro. FondsWährung ist der Euro, als Benchmark wird der MSCI All Country World Net Total Return Index (EUR) verwendet. Mit ihrem Investmentansatz, die unter Berücksichtigung der ESG-Kriterien gewinnträchtigsten Einzelwerte aus dem Anlageuniversum der globalen Aktienmärkte auszuwählen, hat das aus Alexander Roose, Dries Dury und Quirien Lemey bestehende FondsManagertrio attraktive langfristige Renditen erzielt: Über die letzten fünf Jahre wurde eine Rendite p.a. von +10,70 Prozent auf Eurobasis generiert, im jüngsten Zehnjahreszeitraum lag die jährliche Wertentwicklung bei +12,12 Prozent. Auch im Handelsjahr 2019 hat sich der DPAM-Fonds überdurchschnittlich entwickelt, konnte seit Jahresbeginn bereits um +16,20 Prozent in Euro zulegen und befindet sich damit unter den besten zehn Prozent seiner Vergleichsgruppe „Aktienfonds All Cap Welt“ im SJB FondsUniversum. Wie sieht die so erfolgreiche Anlagestrategie im Einzelnen aus?

FondsStrategie. Qualitätsunternehmen. Bevorzugt.

Der DPAM Invest B Equities World Sustainable legt sein Vermögen in Aktien von Unternehmen aus der ganzen Welt an, die unter besonderer Berücksichtigung der ESG-Kriterien (Umwelt, Soziales und Governance), aber ohne jede Beschränkung auf Branchenebene ausgewählt werden. Der Schwerpunkt liegt dabei auf größeren Firmen, die eine Marktkapitalisierung von mindestens 2,5 Milliarden EUR aufweisen. Unternehmen, die sich nicht an die UN Global Compact Richtlinien halten, laut Nachhaltigkeitsresearch einen hohen Grad der Kontroversität aufweisen oder in umstrittenen Geschäftsfeldern wie Rüstung, Glücksspiel oder Tabak tätig sind, werden von vornherein ausgeschlossen. Das Gleiche gilt für alle Firmen, die innerhalb ihres Sektors zu den 25 Prozent mit dem niedrigsten ESG-Score gehören. FondsManager Dries Dury erwartet von den Unternehmen in seinem Portfolio eine große Profitabilität, starkes Wachstum, hohe Qualität sowie ein solides Business-Modell. Bei der Auswahl dieser Qualitätsaktien werden solche mit Geschäftsfeldern in den Schwellenländern bevorzugt – rund 40 Prozent der Erträge, die die im FondsPortfolio versammelten Unternehmen erzielen, werden im Bereich der Emerging Markets generiert. Der Investmentprozess des DPAM Invest B Equities World Sustainable beginnt mit einem quantitativen Screening des Anlageuniversums, das durch die Auswahl der Titel mit einer möglichst attraktiven Ertrags- und Dividendenentwicklung über die letzten fünf Jahre auf rund 2.000 Einzelaktien reduziert wird. Durch das nachfolgende ESG-Screening findet eine weitere Reduzierung des Universums auf 1.400 Titel statt. Im Rahmen des aktiven Stockpicking-Prozesses wird hieraus ein Portfolio aus rund 50 Einzelaktien konstruiert, welches die Ergebnisse der Top-down-Analyse über besonders aussichtsreiche Investmentthemen mit einem fundamental orientierten Bottom-up-Stockpicking verbindet. Wie ist das FondsPortfolio im Detail zusammengesetzt?

FondsPortfolio. Nordamerika. Favorisiert.

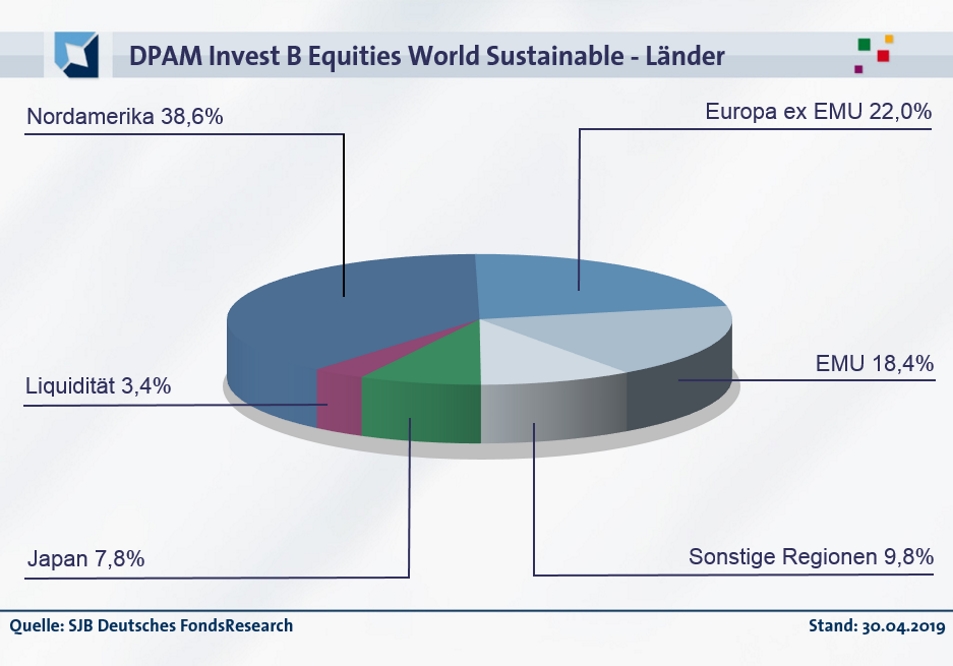

In der geographischen Allokation des DPAM Invest B Equities World Sustainable liegt Nordamerika mit einem Anteil von 38,6 Prozent des FondsVermögens auf Platz eins. Dahinter folgen europäische Titel von außerhalb der Währungsunion, wo 22,0 Prozent des FondsVolumens investiert sind. Auf Platz drei der regionalen Aufteilung befindet sich die Europäische Währungsunion mit 18,4 Prozent. In Japan sind 7,8 Prozent der FondsBestände angelegt, sonstige Regionen besitzen einen Anteil von 7,8 Prozent am Portfolio. Per Ende April verfügt der DPAM-Fonds über liquide Mittel in Höhe von 3,4 Prozent des FondsVolumens. Zu den „Proven Winners“, die das Portfolio des DPAM-Fonds charakterisieren, zählt FondsManager Dries Dury beispielsweise Infineon (für das E-Auto benötigte Halbleiterprodukte), die NVIDIA-Aktie (Chips und Prozessoren für Künstliche Intelligenz) oder das dänische Biotech-Unternehmen Chr. Hansen (Lebensmittelkulturen und Enzyme).

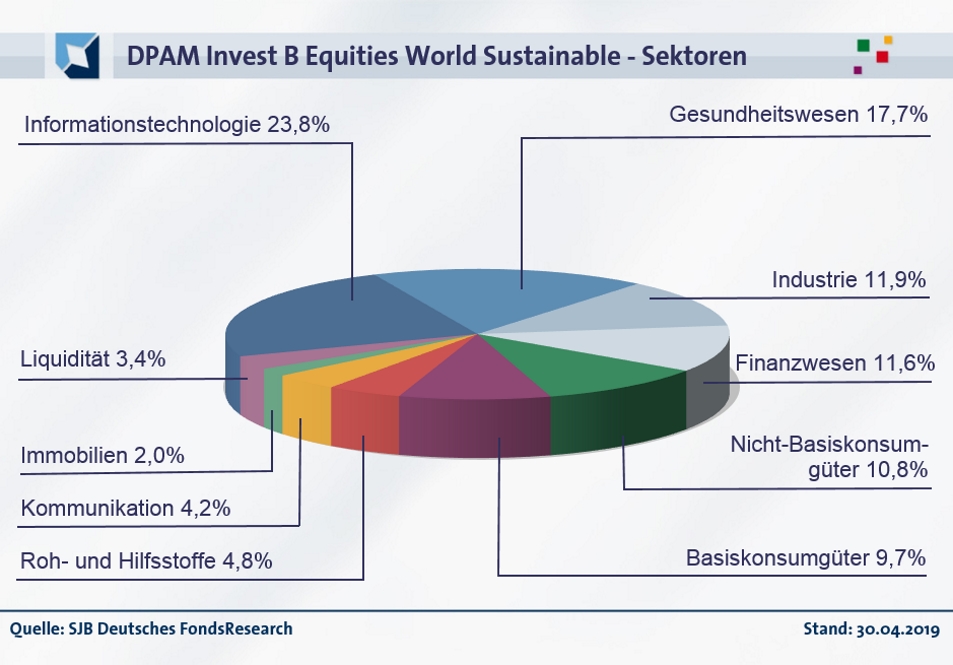

In der Sektorenaufteilung finden sich IT-Werte mit 23,8 Prozent des FondsVermögens auf Platz eins, die unter den Top 10 durch den US-Softwarekonzern Microsoft sowie die deutsche SAP vertreten werden. Platz zwei nimmt das Gesundheitswesen mit 17,7 Prozent ein. Den dritten Platz in der Branchengewichtung haben Industrietitel mit 11,9 Prozent inne, unter den zehn größten Einzelpositionen durch den US-Mischkonzern Ingersoll-Rand (Klimatechnik) und die japanische Nidec Corp. (Elektromotoren) repräsentiert. Finanzaktien sind mit 11,6 Prozent im FondsPortfolio vertreten, der Sektor der Nicht-Basiskonsumgüter deckt 10,8 Prozent der Nachhaltigkeitstitel ab. Mit einer durchschnittlichen Gewichtung warten Unternehmen für Basiskonsumgüter (9,7 Prozent) sowie Rohstofftitel (4,8 Prozent) im Portfolio des weltweit anlegenden Aktienfonds auf. Telekommunikationsaktien (4,2 Prozent) sowie Immobilienwerte (2,0 Prozent) runden die Portfoliostruktur ab. Den größten positiven Performancebeitrag unter den Einzelwerten leistete laut FondsManager Dury zuletzt die Walt Disney-Aktie, die von der positiven Einschätzung der neu gestarteten Streaming-Plattform profitierte. Finanztitel wie die indische HDFC Bank entwickelten sich hingegen schwächer, genau wie die relativ stark im Fonds enthaltenen HealthCare-Werte.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den DPAM Invest B Equities World Sustainable dem MSCI World EUR NETR als Vergleichsindex gegenübergestellt. Über drei Jahre liegt die Korrelation mit dem breit gestreuten weltweiten Aktienindex bei 0,89, für ein Jahr fällt sie mit 0,90 noch etwas höher aus. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Referenzindex stark ausgeprägt, weshalb im weiteren Analyseverlauf aussagekräftige Alpha- und Beta-Werte zu erwarten sind. Diese Diagnose wird durch die Kennzahl R² bestätigt, die für drei Jahre 0,79 beträgt und über ein Jahr auf 0,82 ansteigt. Damit haben sich mittelfristig 21 Prozent der Fondsentwicklung indexunabhängig vollzogen, kurzfristig sind es 18 Prozent. Bei dem an ESG-Kriterien orientierten DPAM-Fonds ist die individuelle Zusammensetzung in der Länder- und Sektorenallokation über die Zeit relativ konstant geblieben – FondsManager Dury hat in seinem Portfolio durchweg eigene Schwerpunkte mit Blick auf das Emerging-Markets-Exposure und zukunftsträchtige Investmentthemen gesetzt. Der Tracking Error des Fonds fällt mit 5,16 Prozent im Dreijahreszeitraum moderat aus und geht über zwölf Monate noch weiter auf 3,28 Prozent zurück – das DPAM-FondsManagement geht demnach keine hohen aktiven Risiken im Vergleich zur Benchmark ein. Mit welchen Volatilitätswerten hat der ESG-Fonds aufzuwarten?

FondsRisiko. Volatilität. Geringer.

Der DPAM Invest B Equities World Sustainable hat im letzten Dreijahreszeitraum eine annualisierte Volatilität von 11,99 Prozent zu verzeichnen, die sich noch unterhalb des Schwankungsniveaus des weltweiten Aktienmarktes befindet: Der MSCI World EUR NETR weist im selben Zeitraum eine „Vola“ von 12,98 Prozent auf. Auch beim Wechsel auf die kurzfristige Betrachtungsperiode liegt der aktiv gemanagte Fonds gegenüber der passiven Benchmark vorn: Mit 17,24 Prozent über die letzten zwölf Monate fällt die Volatilität des DPAM-Produktes geringer als diejenige des breiten internationalen Aktienmarktes aus, der mit einer mittleren Schwankungsneigung von 18,54 Prozent aufwartet. Da der Nachhaltigkeitsfonds von Degroof Petercam in beiden Zeithorizonten über die niedrigeren Volatilitätswerte verfügt, weist er im direkten Vergleich das bessere Risikoprofil als der MSCI World auf – die breite Streuung sowie die Fokussierung auf weniger schwankungsanfällige Qualitätswerte haben sich hier positiv bemerkbar gemacht.

Die unterdurchschnittliche Volatilität des DPAM-Fonds manifestiert sich in einem unter Marktniveau liegenden Beta von 0,84 für drei Jahre. Im Einjahreszeitraum legt die Risikokennzahl, die die Schwankungsneigung von aktiv gemanagtem Fonds und passivem Index vergleicht, auf 0,92 zu, verbleibt aber unterhalb des Marktrisikofixwertes von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass der Nachhaltigkeitsfonds praktisch durchgängig eine unter Marktniveau liegende Schwankungsfreude aufwies. In 35 der letzten 36 untersuchten Einzelzeiträume war das Beta geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm dabei einen Wert von zutiefst 0,54 an. Dem steht lediglich ein Zeitintervall gegenüber, in dem sich das DPAM-Produkt schwankunganfälliger als der MSCI-Vergleichsindex präsentierte und einen Beta-Wert von 1,08 erreichte. Damit ist der globale Aktienfonds mit ESG-Fokus klarer Sieger mit Blick auf die Risikostruktur – die ausgewählten Nachhaltigkeitsaktien reagieren nur unterdurchschnittlich auf die Kursbewegungen der weltweiten Aktienmärkte. Welche Renditen kann der Fonds auf Basis dieses attraktiven Risikoprofils generieren?

FondsRendite. Alpha. Erzielt.

Per 3. Juni 2019 hat der DPAM Invest B Equities World Sustainable über drei Jahre eine kumulierte Wertentwicklung von +38,93 Prozent in Euro aufzuweisen, was einer Rendite von +11,58 Prozent p.a. entspricht. Dieses attraktive Performanceergebnis übertrifft die Wertentwicklung des MSCI World Index: Das Kursbarometer für den globalen Aktienmarkt bringt es im selben Zeitraum auf eine Gesamtrendite von +30,61 Prozent auf Eurobasis bzw. ein Ergebnis von +9,31 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr liegt der DPAM-Fonds erneut klar vor dem MSCI-Vergleichsindex: Mit einer Wertentwicklung von +6,74 Prozent erreicht er das bessere Ergebnis als die Benchmark, die sich mit einer Rendite von +2,96 Prozent in Euro begnügen muss. Die Outperformance des nach ESG-Kriterien zusammengestellten FondsPortfolios gegenüber dem weltweiten Aktienmarkt beträgt demnach zwischen zwei und vier Prozentpunkte jährlich – eine attraktive Mehrrendite, die die Qualität des FondsManagements unterstreicht und den Fonds von Degroof Petercam zum Gesamtsieger in der Kategorie „Rendite“ macht.

Die überzeugende Wertentwicklung auf FondsEbene sorgt dafür, dass das Investmentprodukt im letzten Dreijahreszeitraum mit einem positiven Alpha von 0,29 aufwartet. Auf Jahressicht präsentiert sich die Renditekennzahl nochmals verbessert und liegt mit 0,31 erneut im grünen Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass das FondsManagerteam um Dries Dury mit seinem Nachhaltigkeitsfonds mehrheitlich die besseren Renditen als der MSCI World EUR NETR erwirtschaftet: In 30 der 36 betrachteten Einjahreszeiträume wies der DPAM-Fonds eine Outperformance zum globalen Aktienmarkt auf und generierte positive Alpha-Werte bis 0,70 in der Spitze. Lediglich in sechs Perioden war ein Alpha im roten Bereich zu verzeichnen, das einen Wert von -0,40 im Tief markierte. Vom FondsManagement eingegangene Risiken und die erzielten Erträge befinden sich damit in einem attraktiven Verhältnis zueinander, wie es die über drei Jahre erzielte positive Information Ratio von 0,40 abschließend belegt.

SJB Fazit. DPAM Invest B Equities World Sustainable.

Investoren, die eine Partizipation an den Kurssteigerungen der globalen Aktienmärkte unter besonderer Berücksichtigung der ESG-Kriterien anstreben, finden in dem DPAM Invest B Equities World Sustainable ein überdurchschnittlich erfolgreiches Produkt. Das FondsManagerteam bevorzugt Qualitätsunternehmen mit gutem Nachhaltigkeitsprofil und nimmt eine breite Streuung über Länder und Sektoren vor, wobei ein Schwerpunkt auf Firmen mit einem vergleichsweise hohen Emerging Markets Exposure liegt. Der Fokus auf Zukunftsthemen wie Elektromobilität, Künstliche Intelligenz und HealthCare tut ein Übriges, um den nachhaltigen Performancevorsprung vor dem MSCI World zu sichern.

Degroof Petercam. Hintergründig.

Degroof Petercam. Hintergründig.

Der Finanzdienstleister Degroof Petercam entstand am 01. Oktober 2015 durch den Zusammenschluss der beiden Gesellschaften Petercam und Banque Degroof. Das neu gegründete Unternehmen hat seinen Hauptsitz in Brüssel und verfügt über die Geschäftsfelder Private Banking, institutionelles Asset Management und Investment Banking. Zum Jahresende 2018 beschäftigte Degroof Petercam Asset Management 140 Mitarbeiter und verwaltete Vermögenswerte von mehr als 34 Milliarden Euro für Privatkunden und institutionelle Anleger. Vorstand: Philippe Masset (CEO), Nathalie Basyn, Pascal Nyckees. Stand: 31.12.2018.