SJB | Korschenbroich, 13.06.2014.

Um in der aktuellen Börsenphase hoch bewerteter Aktienmärkte und extrem niedriger Zinsen am Markt erfolgreich zu sein, ist eine ausgeprägte Flexibilität Grundvoraussetzung. Prinzipielle Vorteile besitzen in einem solchen Marktumfeld Fonds, die nicht an eine starre Aufteilung ihrer Vermögenswerte gebunden sind und eine flexible Gewichtung von Aktien, Anleihen und weiteren Investments vornehmen können.

Um in der aktuellen Börsenphase hoch bewerteter Aktienmärkte und extrem niedriger Zinsen am Markt erfolgreich zu sein, ist eine ausgeprägte Flexibilität Grundvoraussetzung. Prinzipielle Vorteile besitzen in einem solchen Marktumfeld Fonds, die nicht an eine starre Aufteilung ihrer Vermögenswerte gebunden sind und eine flexible Gewichtung von Aktien, Anleihen und weiteren Investments vornehmen können.

Ein langfristig besonders erfolgreicher, flexibel agierender Mischfonds ist der von Dr. Manfred Schlumberger gemanagte BHF Flexible Allocation FT (WKN A0M003, ISIN LU0319572730). Der Fonds besitzt vermögensverwaltenden Charakter, wobei sich seine Aktienquote je nach Markteinschätzung in einer großen Bandbreite zwischen 20 und 100 Prozent bewegt.

Als „neutrale Quote“ wird ein Aktienengagement von 45 Prozent erachtet, aktuell liegt die Investitionsquote mit rund 70 Prozent klar darüber. Mit seiner sehr flexiblen Anlagestrategie verfolgt FondsManager Schlumberger das Ziel, in einer Haussephase möglichst stark von steigenden Kursen zu profitieren, zugleich aber die Risiken optimal abzufedern. Dass ihm dies bisher ausgezeichnet gelungen ist, beweist das Morningstar-Rating mit der Höchstnote von fünf Sternen.

Der BHF Flexible Allocation FT wurde am 10. Oktober 2007 aufgelegt und besitzt aktuell ein FondsVolumen von 488,5 Millionen Euro. Der Mischfonds hat den Euro als FondsWährung und legt seinen Schwerpunkt auf den europäischen Aktienmarkt, wobei auch US-Titel im Portfolio enthalten sind. Bei der Sektorengewichtung bevorzugt Schlumberger derzeit Dienstleister sowie den Konsumgüterbereich, auch Technologie- und Industrietitel sind hoch gewichtet. Wenig Berücksichtigung in seinem FondsPortfolio erfahren hingegen Banken und Versicherungen. Bei Rentenpapieren bevorzugt er das untere Investment-Grade-Niveau. Mit der für einen Mischfonds relativ hohen Aktienquote gelang es FondsManager Schlumberger in der Vergangenheit, seine Morningstar-Vergleichsgruppe klar zu schlagen. Über die letzten fünf Jahre ließ der BHF Flexible Allocation FT mit einer kumulierten Wertentwicklung von +56,5 Prozent in Euro die Morningstar-Peergroup flexibler Mischfonds weit hinter sich, die es auf eine rund halb so hohe Gesamtrendite von +28,7 Prozent brachte. Auch die seit Auflegung erzielte Rendite von +3,5 Prozent p.a. auf Eurobasis gegenüber +0,7 Prozent p.a. bei der Vergleichsgruppe überzeugt. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Schlumberger im Detail aus?

FondsStrategie. Aktienquote. Flexibel.

Der BHF Flexible Allocation FT ist ein vermögensverwaltender Fonds, der seinen Investoren eine möglichst hohe Beteiligung am Wertzuwachs der Aktienmärkte in der Aufwärtsbewegung und eine gleichzeitige Eindämmung der Verluste in der Abwärtsbewegung bieten will. Hierzu ist er in seiner Anlagepolitik kaum festgelegt und kann aus einem breiten Wertpapierspektrum von Aktien, Anleihen, Investmentfonds, Termingeldern sowie Derivaten auswählen. Auf der Aktienseite investiert der BHF Flexible Allocation FT vor allem in Einzelwerte aus Europa sowie in international ausgerichtete Branchen- und Regionenfonds; ergänzend werden Einzeltitel auch außerhalb Europas erworben. Für den Rentenanteil des Portfolios kommen Staats- und Unternehmensanleihen bzw. entsprechende Fonds in Frage. Geldmarktanlagen und einzelne Zertifikate runden die Gesamtstruktur ab. Wichtigstes Kennzeichen des Fonds ist die sehr flexibel gehandhabte Aktienquote, die sich grundsätzlich in einer Bandbreite von 20 bis 100 Prozent bewegt. Über die letzten zwölf Monate bewegte sich der Aktienbestand im FondsPortfolio um die 70-Prozent-Marke und damit im oberen Bereich. Zur Absicherung gegen einen größeren Abschwung am Aktienmarkt wird eine aktive Risikosteuerung über derivative Absicherungsinstrumente vorgenommen. Bei der Auswahl und Zusammenstellung der FondsAnlagen folgt FondsManager Schlumberger allein seiner eigenen Markteinschätzung und ist an keine Vorgaben durch eine Benchmark gebunden. Wie ist sein Portfolio im Einzelnen strukturiert?

FondsPortfolio. Dividendentitel. Führend.

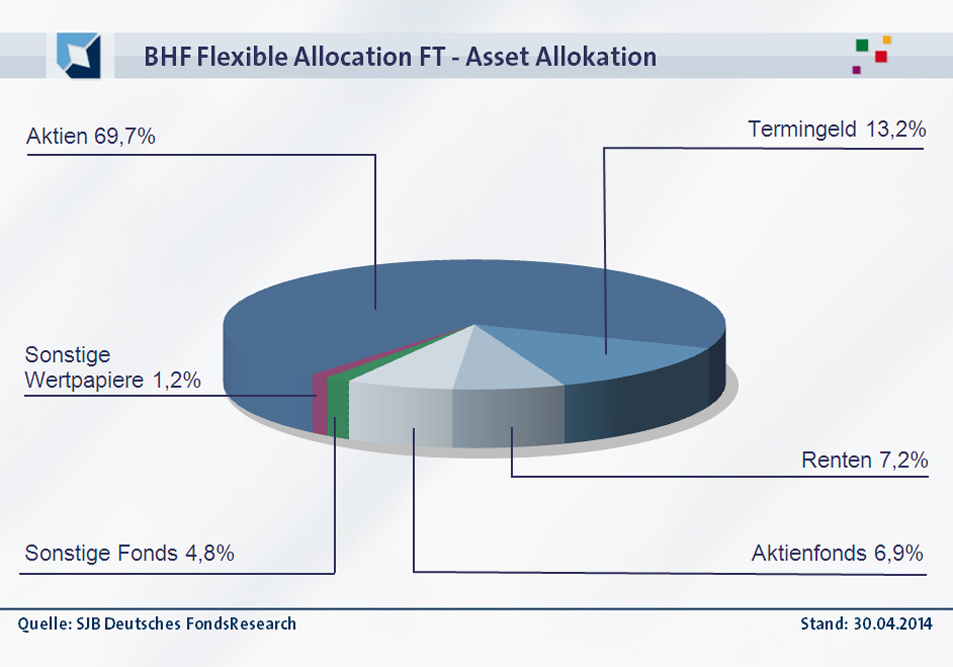

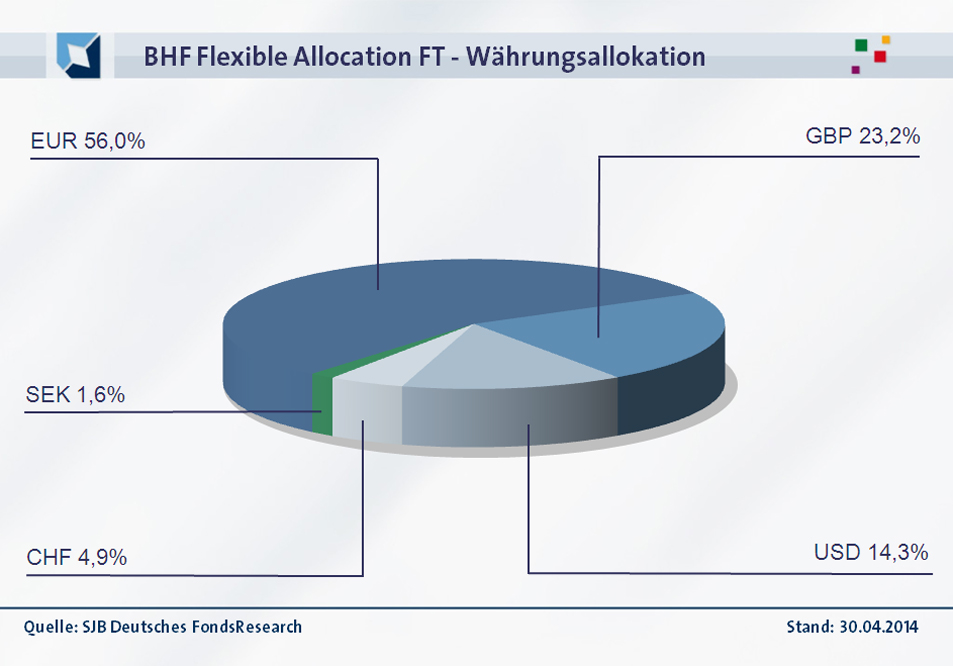

In der Asset Allokation des flexiblen Mischfonds liegen Aktien mit 69,7 Prozent Portfolioanteil klar auf dem ersten Platz. Auf Platz zwei befinden sich Termingelder und Bankguthaben, die 13,2 Prozent des FondsVolumens abdecken. Rentenpapiere machen 7,2 Prozent der Bestände des BHF Flexible Allocation FT aus. Per Ende April werden 6,9 Prozent des FondsVermögens in fremden Aktienfonds gehalten, sonstige Fonds nehmen 1,6 Prozent der Bestände ein. Abgerundet wird das Portfolio des BHF-Fonds durch sonstige Wertpapiere mit 1,2 Prozent des FondsVermögens. Wie sieht es bei der Währungsallokation aus? Die große Mehrheit des FondsVolumens ist mit 56,0 Prozent in der europäischen Einheitswährung EUR angelegt, 23,2 Prozent der FondsBestände sind in britischen Pfund (GBP) notiert. 14,3 Prozent des FondsVermögens besitzen den US-Dollar (USD) als Basiswährung, Wertpapiere in Schweizer Franken (CHF) sind mit 4,9 Prozent im Portfolio vertreten. Eine kleinere Position in schwedischen Kronen (SEK) komplettiert mit 1,6 Prozent die Währungsstruktur des flexiblen Mischfonds. Welche Einzeltitel favorisiert FondsManager Schlumberger? Der Marktexperte berichtet, dass er mit dem Medizintechnikkonzern Medtronic und dem Online-Reiseanbieter Priceline zuletzt zwei strukturell stark wachsende Unternehmen ins Portfolio aufgenommen hat. Der führende Titel unter den Top 10 ist derzeit der finnische Versicherer Sampo, gefolgt von dem britischen Kleidungs-Einzelhändler NEXT. Aus Deutschland befinden sich der Modekonzern Gerry Weber sowie der Medienkonzern ProSiebenSat.1 im Portfolio.

FondsVergleichsindex. Korrelation. Ausgeprägt.

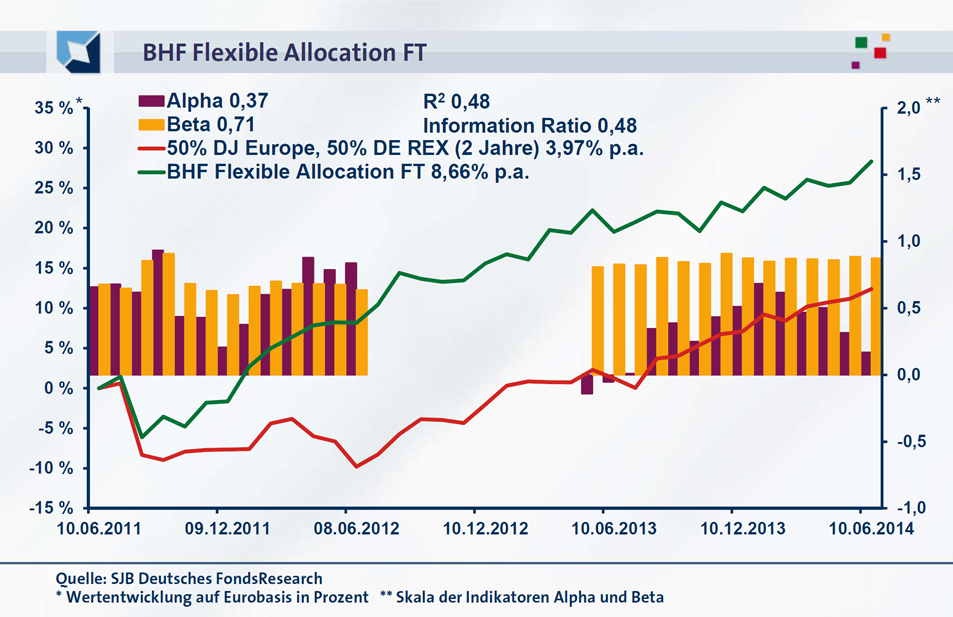

Für unsere unabhängige SJB FondsAnalyse stellen wir den BHF Flexible Allocation FT einem kombinierten Vergleichsindex gegenüber, der zu jeweils 50 Prozent aus dem Dow Jones Europe Total Stock Market sowie dem deutschen REX für Anleihen mit zweijähriger Laufzeit besteht. Das Ergebnis der Korrelationsanalyse mit der zu gleichen Teilen den Aktien- wie den Rentenmarkt abbildenden Benchmark zeigt eine klare Übereinstimmung. Mit 0,75 ist die Korrelation über ein Jahr deutlich ausgeprägt, für drei Jahre fällt sie mit 0,69 leicht niedriger aus. Damit verläuft die Kursentwicklung von BHF-Fonds und SJB-Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,48, über ein Jahr nimmt sie mit 0,57 einen noch höheren Wert an. Somit haben sich mittelfristig 52 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 43 Prozent. Trotz der Flexibilität des Anlageansatzes von FondsManager Schlumberger bleibt der Tracking Error des Mischfonds mit 5,60 Prozent im Dreijahreszeitraum moderat. Welche Volatilitätswerte hat das BHF-Produkt aufzuweisen?

FondsRisiko. Beta. Attraktiv.

Der BHF Flexible Allocation FT weist für drei Jahre eine Volatilität von 7,42 Prozent auf, die geringfügig unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 7,51 Prozent im gleichen Zeitraum zu verzeichnen hat. Über ein Jahr schwankt der flexible Mischfonds hingegen kräftiger als die „Kombi“ aus DJ Europe Total Stock Market und zweijährigem REX: Hier beträgt die „Vola“ des BHF-Fonds 5,40 Prozent, wohingegen die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 4,23 Prozent aufweist. Die kurzfristige Volatilitätserhöhung tritt jedoch gegenüber der längerfristig günstigeren Volatilitätsstruktur des Fonds zurück – insgesamt verfügt der Mischfonds über eine ausgewogene Risikostruktur. Dies gilt insbesondere, wenn man den relativ hohen Aktienanteil berücksichtigt.

Die moderate Schwankungsintensität des BHF-Produktes manifestiert sich auch in dem attraktiven Beta des Fonds von 0,71 über den letzten Dreijahreszeitraum. Damit liegen die durchschnittlichen Kursschwankungen um 29 Prozent unterhalb derjenigen des Vergleichsindex. Über ein Jahr fällt die Risikokennzahl mit 1,05 höher aus und belegt, dass sich die kurzfristige Volatilität über Marktniveau befindet. Der rollierende Zwölfmonatsvergleich der Beta-Werte fällt zugunsten des flexibel agierenden Mischfonds aus: In 23 der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 0,06 im Tief an. Nur in 13 der analysierten Einzelperioden verzeichnete das FondsPortfolio die größeren Wertschwankungen und generierte ein Beta von 1,23 in der Spitze. Die Quintessenz der Beta-Analyse: Das FondsRisiko des BHF-Fonds liegt mehrheitlich unter Marktniveau und ist für einen Mischfonds mit einer derartigen Aktienquote absolut überzeugend. Welche Renditen kann FondsManager Schlumberger auf dieser Basis erwirtschaften?

FondsRendite. Alpha. Positiv.

Per 10. Juni 2014 hat der BHF Flexible Allocation FT über drei Jahre eine kumulierte Wertentwicklung von +28,33 Prozent in Euro aufzuweisen, was einer Rendite von +8,66 Prozent p.a. entspricht. Eine sehr attraktive Performance für einen Mischfonds, die zudem zeigt, warum das Investmentprodukt im Morningstar-Ranking ganz vorne liegt. Der kombinierte SJB-Vergleichsindex hinkt mit seiner Renditeentwicklung hinterher: Das Amalgam aus Aktien- und Rentenindex kann lediglich mit einer Gesamtrendite von +18,52 Prozent in Euro bzw. einem Ergebnis von +3,97 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr hat die Benchmark die Nase vorn: Mit ihrer Wertentwicklung von +9,91 Prozent wird der BHF-Fonds um gut zwei Prozentpunkte geschlagen (BHF Flexible Allocation FT: +7,36 Prozent). Die längerfristig erzielte Mehrrendite von nahezu zehn Prozentpunkten ist jedoch deutlich höher zu gewichten, weshalb der flexible Mischfonds von FondsManager Schlumberger als klarer Sieger aus dem Renditewettbewerb hervorgeht. Bestätigen die Alpha-Werte diese Diagnose?

Die überdurchschnittliche Wertentwicklung des aktiv gemanagten Fonds im Vergleich zum passiven Referenzindex wird auch an dem positiven Alpha offenbar, das über drei Jahre bei 0,37 liegt. Auf Jahressicht rutscht die Renditekennzahl mit -0,23 leicht ins Minus. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass es dem BHF-Fonds in der großen Mehrheit der Fälle gelang, die kombinierte SJB-Benchmark zu schlagen. In 24 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der BHF Flexible Allocation FT eine Outperformance zum Referenzindex und markierte positive Alpha-Werte bis 1,62 in der Spitze. Die Zeitintervalle mit einer unterdurchschnittlichen Performance sind mit insgesamt zwölf nicht nur zahlenmäßig geringer, sondern auch mit zutiefst -0,31 schwächer ausgeprägt. Damit verfügt der BHF-Fonds über ein attraktives Chance-Risiko-Profil: Neben guten Alpha-Werten und einem hohen langfristigen Performancevorsprung zur Benchmark beweist auch die über drei Jahre erzielte Information Ratio von 0,48, dass FondsManager Schlumberger gute Arbeit abliefert.

SJB Fazit. BHF Flexible Allocation FT.

Unter den Mischfonds mit einer vermögensverwaltenden Anlagestrategie ragt der BHF Flexible Allocation FT heraus. Mit seiner flexiblen Steuerung der Aktienquote, die ihm in der aktuellen Niedrigzinsphase die Möglichkeit zur Übergewichtung aussichtsreicher Dividendentitel bietet, hat er sich in den letzten Jahren an der Spitze seiner Vergleichsgruppe etablieren können. Die aktive Risikoabsicherung von FondsManager Schlumberger steht zudem dafür ein, dass auch in schwächeren Börsenzeiten die Performance stimmt. Ein ausgezeichnetes Basisinvestment!

Unter den Mischfonds mit einer vermögensverwaltenden Anlagestrategie ragt der BHF Flexible Allocation FT heraus. Mit seiner flexiblen Steuerung der Aktienquote, die ihm in der aktuellen Niedrigzinsphase die Möglichkeit zur Übergewichtung aussichtsreicher Dividendentitel bietet, hat er sich in den letzten Jahren an der Spitze seiner Vergleichsgruppe etablieren können. Die aktive Risikoabsicherung von FondsManager Schlumberger steht zudem dafür ein, dass auch in schwächeren Börsenzeiten die Performance stimmt. Ein ausgezeichnetes Basisinvestment!

Frankfurt Trust. Hintergründig.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben . Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 10.06.2014.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben . Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 10.06.2014.