SJB | Korschenbroich, 20.02.2014.

2013 war kein gutes Jahr für Latein amerikas Währungen und Aktienmärkte. Sinkende Rohstoffpreise belasteten die südamerikanischen Volkswirtschaften, der durch die nahende US-Zinswende ausgelöste Abgabedruck bei Schwellenländerwährungen wirkte sich gleichfalls negativ aus.

2013 war kein gutes Jahr für Latein amerikas Währungen und Aktienmärkte. Sinkende Rohstoffpreise belasteten die südamerikanischen Volkswirtschaften, der durch die nahende US-Zinswende ausgelöste Abgabedruck bei Schwellenländerwährungen wirkte sich gleichfalls negativ aus.

Im Endeffekt verlor der brasilianische Real im vergangenen Jahr 17 Prozent gegenüber dem US-Dollar, zugleich zogen Investoren im großen Stil Kapital ab: Die Nettomittelabflüsse aus Brasilien summierten sich mit 12,3 Milliarden US-Dollar auf den höchsten Stand seit zehn Jahren. Auch in Chile stand der Peso unter kräftigem Abgabedruck und büßte im Jahresverlauf rund 11 Prozent seines Wertes ein. Am besten kam 2013 noch der mexikanische Peso weg, der sich zum US-Dollar lediglich um zwei Prozent abschwächte. Hier wirkte sich die investorenfreundliche Politik des neuen Präsidenten Enrique Pena Nieto positiv aus, der es schaffte, den Energiemarkt zu liberalisieren sowie das Steuer- und Bildungssystem zu reformieren.

Im Rahmen des nachlassenden Rohstoffbooms haben Südamerikas Volkswirtschaften Probleme, ihr bisheriges Wachstumsniveau zu halten. Von Bloomberg befragte Analysten prognostizieren für die Länder der Region in 2014 zwar einen beschleunigten Anstieg des Bruttoinlandsproduktes (BIP) von zuvor 2,38 Prozent auf nunmehr 2,88 Prozent, doch liegt diese Wachstumsrate weniger als halb so hoch wie die noch vor wenigen Jahren erreichten 6,4 Prozent (2010).

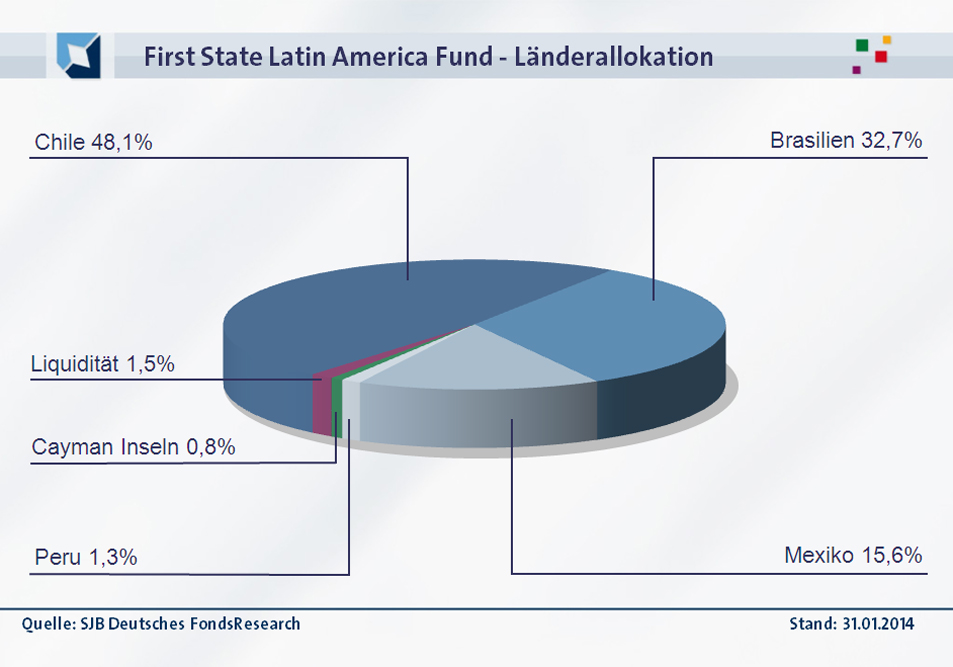

Während die meisten Lateinamerika-Fonds dieser Entwicklung Tribut zollen mussten und über die letzten drei Jahre Wertverluste zwischen 15 und 25 Prozent eingefahren haben, sticht der First State Latin America Fund A EUR (WKN A0RGNV, ISIN GB00B64TSG63) aus dieser Gruppe hervor. Mit einem erstaunlich geringen Minus von lediglich -3,45 Prozent im jüngsten Dreijahreszeitraum kann der First-State-Fonds überzeugen, der von den beiden FondsManagern Tom Prew und Millar Mathieson im Team verwaltet wird. Der am 14. April 2009 aufgelegte Fonds verfügt über ein sehr konzentriertes Portfolio von 31 Einzeltiteln und verwendet den MSCI EM Latin America Index als Benchmark. Das Geheimnis des Erfolges liegt offensichtlich in der Möglichkeit, von diesem gewählten Referenzindex teils erheblich abzuweichen: Denn in der Länderallokation des Fonds liegt Chile noch vor Brasilien an erster Stelle, obwohl die „Schweiz Südamerikas“ in der Indexgewichtung weit hinter dem Land am Zuckerhut rangiert. Die Folge: Der Kursrutsch brasilianischer Aktien in 2013 betraf den über ein Volumen von 102 Millionen Euro verfügenden Fonds nur unterdurchschnittlich, womit er sich an die Spitze seiner Vergleichgruppe setzen konnte. Mit welcher Anlagestrategie soll sich diese positive Entwicklung fortsetzen?

FondsStrategie. Chile. Überrepräsentiert.

Der First State Latin America Fund strebt die Erzielung eines langfristigen Kapitalzuwachses durch die Anlage in Aktien von Unternehmen an, die ihren Sitz in Lateinamerika haben oder dort dem Großteil ihrer Geschäftstätigkeit nachgehen. Der Fonds erwirbt Titel jeglicher Marktkapitalisierung und legt den Schwerpunkt auf Wachstumswerte. Die Benchmark MSCI EM Latin America Index dient dabei lediglich als grobe Orientierung, die beiden FondsManager Prew und Mathieson können nach eigenem Ermessen darüber entscheiden, welche Titel sie in ihr Portfolio aufnehmen. Der große Freiheitsgrad der von den zwei Lateinamerika-Experten getätigten Investments zeigt sich besonders deutlich, wenn man die geographische Zusammensetzung des Fonds mit derjenigen des Referenzindex vergleicht: In der Länderallokation liegt Chile mit 48,1 Prozent auf dem ersten Platz, obwohl das Land im MSCI-Vergleichsindex lediglich über eine Gewichtung von 8,1 Prozent verfügt. Eine äußerst hohe und mutige Übergewichtung des Andenstaates, die sich in der Vergangenheit aber auszahlte! Auf Platz zwei der geographischen Aufteilung liegt Brasilien, wo 32,7 Prozent des FondsVermögens investiert sind – eine deutliche Unterrepräsentation gegenüber der in der Benchmark anzutreffenden Gewichtung von 54,8 Prozent. In Mexiko ist der Lateinamerika-Fonds mit 15,6 Prozent engagiert, eine kleinere Position in Peru (1,3 Prozent) rundet die geographische Struktur ab. Seine Investments in Kolumbien hat der First-State-Fonds aktuell auf 0,0 Prozent zurückgefahren, der Cashbestand liegt per Ende Januar 2014 bei 1,5 Prozent. Wie sieht die Branchengewichtung innerhalb des Portfolios aus?

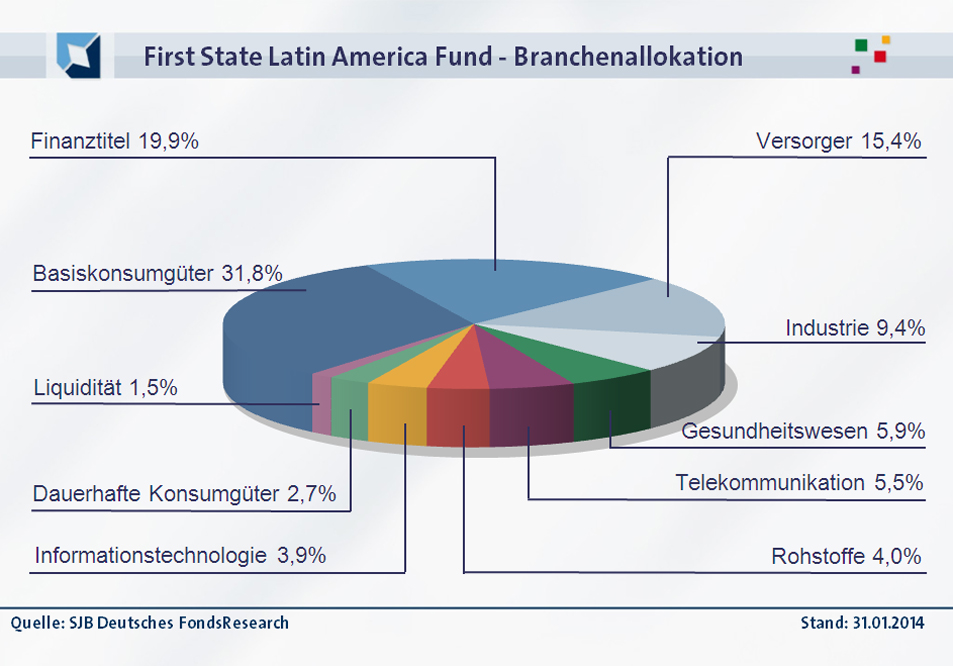

FondsPortfolio. Konsumtitel. Favorisiert.

Das Portfolio des First State Latin America Fund wird von Firmen aus dem Bereich Basiskonsumgüter dominiert, die 31,8 Prozent des FondsVermögens ausmachen. Mit 19,9 Prozent Anteil an der Gesamtallokation sind Finanzwerte vertreten, die drittgrößte Branche innerhalb des Portfolios stellen Versorger mit 15,4 Prozent. Überdurchschnittlich stark engagiert ist der First-State-Fonds zudem bei Industriewerten (9,4 Prozent), während Titel aus dem Gesundheitswesen (5,9 Prozent) sowie Telekommunikationsunternehmen (5,5 Prozent) eine durchschnittliche Gewichtung erfahren. Abgerundet wird das Portfolio durch Rohstoffunternehmen (4,0 Prozent), IT-Titel (3,9 Prozent) sowie den Sektor der dauerhaften Verbrauchsgüter (2,7 Prozent). Die Cashquote des Fonds liegt per Ende Januar 2014 bei 1,5 Prozent. Bei den Top-10-Positionen des Lateinamerika-Fonds fällt auf, dass man Schwergewichte des brasilianischen Aktienmarktes wie den Ölförderer Petrobras oder den Eisenerzproduzenten Vale vergeblich sucht. Stattdessen warten die Top 10 des Portfolios mit wenig bekannten Titeln wie Porto Seguro, dem größten Autoversicherer Brasiliens, oder dem mexikanischen Nahrungsmittelhersteller Grupo Herdez auf. Dass der Fokus des First-State-Fonds auf wachstumsstarken Konsumtiteln liegt, belegen der chilenische Getränke- und Tabakproduzent CCU sowie die chilenische Beteiligungsgesellschaft Quinenco, die sich beide unter den zehn größten Einzelpositionen des Fonds befinden.

FondsVergleichsindex. Korrelation. Ausgeprägt.

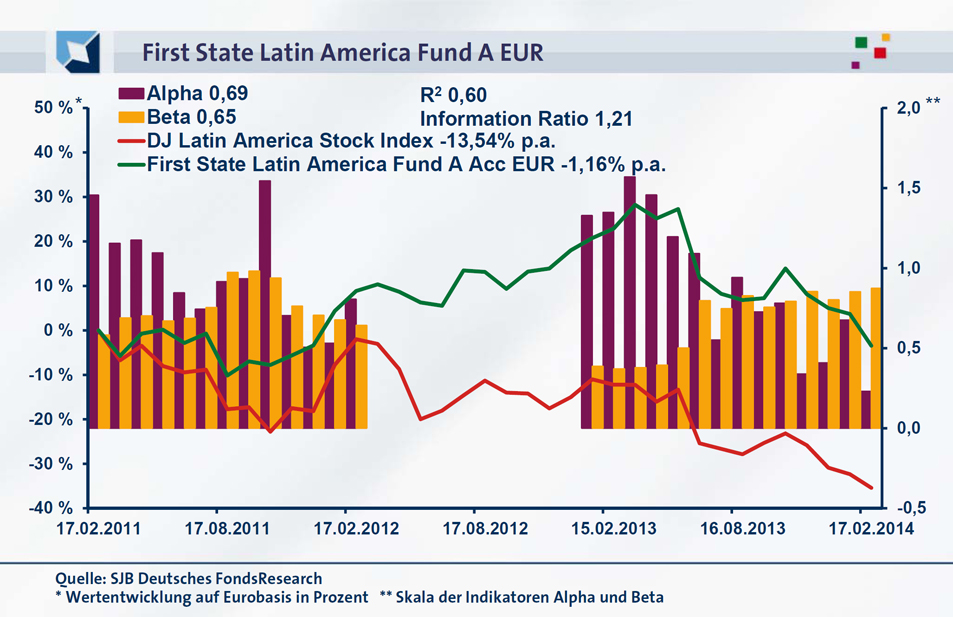

Der First State Latin America Fund wird in unserer unabhängigen SJB FondsAnalyse dem Dow Jones Latin America Stock Index als Benchmark gegenübergestellt. Die Korrelation zwischen Fonds und Vergleichsindex ist über drei Jahre mit 0,77 deutlich ausgeprägt, für ein Jahr legt sie nochmals leicht auf 0,79 zu. Damit verläuft die Kursentwicklung von First-State-Fonds und SJB-Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,60, über ein Jahr fällt sie mit 0,63 etwas höher aus. Somit haben sich mittelfristig 40 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 37 Prozent. Hier zeigt sich, dass das FondsManagerduo Prew/Mathieson auf seiner Suche nach Wachstumswerten zuletzt etwas weniger Gebrauch von seiner Möglichkeit zu benchmarkunabhängigen Investments gemacht hat. Der Tracking Error bestätigt diese Diagnose: Über drei Jahre liegt die Spurabweichung bei 11,86 Prozent und geht auf Jahressicht auf 8,95 Prozent zurück. Welche Risikostruktur besitzt der Lateinamerika-Fonds unter diesen Voraussetzungen?

FondsRisiko. Volatilität. Gedämpft.

Der First State Latin America Fund weist im letzten Dreijahreszeitraum eine moderate Volatilität von 15,42 Prozent auf, die deutlich unterhalb der Schwankungsneigung des Dow Jones Latin America Stock Index liegt: Die von der SJB ausgewählte Benchmark für südamerikanische Aktien hat mit 18,92 Prozent eine merklich höhere Schwankungsintensität zu verzeichnen. Verengt man den Zeithorizont auf ein Jahr, wandelt sich das Bild: Mit 17,05 Prozent liegt die „Vola“ des aktiv gemanagten Aktienfonds jetzt leicht über den 16,87 Prozent, die der Vergleichsindex aufzuweisen hat. Insgesamt fällt der Risikovergleich von Fonds und Referenzindex klar zugunsten des First-State-Produktes aus: Hier schlagen die über drei Prozentpunkte geringeren Schwankungen auf längere Sicht stärker zu Buche.

Die gedämpfte Schwankungsneigung des First-State-Fonds manifestiert sich auch in dem unter Marktniveau liegenden Beta des Fonds von 0,65 über drei Jahre. Die Risikokennziffer, die die Intensität der Kursbewegungen von Fonds und Index vergleicht, weist für ein Jahr einen Wert von 0,83 auf. Damit schwankt der Lateinamerika-Fonds auf kurze Sicht um 17 Prozent geringer als der Markt, längerfristig sogar um 35 Prozent. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre demonstriert, dass der Fonds durchweg das erheblich bessere Risikoprofil besitzt: In allen untersuchten 36 Einzelzeiträumen lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,37 an. Selbst der im Maximum erreichte Beta-Wert von 0,98 unterbietet noch die Schwankungen des breiten Marktes. Insgesamt weist der Südamerika-Fonds damit ein sehr gut kontrolliertes FondsRisiko auf. Präsentieren sich die Renditekennzahlen ähnlich überzeugend?

FondsRendite. Alpha. Attraktiv.

Per 17. Februar 2014 hat der First State Latin America Fund über drei Jahre eine kumulierte Wertentwicklung von -3,45 Prozent in Euro erzielt, was einer Rendite von -1,16 Prozent p.a. entspricht. Damit gelingt es dem aus Tom Prew und Millar Mathieson bestehenden FondsManagerteam, sich deutlich von dem negativen Ergebnis der Benchmark abzusetzen: Der Dow Jones Latin America Stock Index verzeichnet ein weit höheres Minus von -35,39 Prozent, was einer jährlichen Performance von -13,54 Prozent auf Eurobasis entspricht. Der Renditevorsprung des First-State-Produktes erhält sich auch beim Wechsel auf die kurzfristige Betrachtung: Über ein Jahr hat der Lateinamerika-Fonds in Euro gerechnet -21,43 Prozent an Wert verloren, während der Dow-Jones-Vergleichsindex ein Minus von -26,42 Prozent hinnehmen musste. Damit fällt das Gesamturteil für den First State Latin America Fund mit Blick auf seine Performancedaten hervorragend aus: Besonders die immense Mehrrendite im längerfristigen Zeithorizont von über 30 Prozentpunkten überzeugt, aber auch das kurzfristige Renditeplus von knapp fünf Prozent kann sich sehen lassen.

Der ausgeprägte Renditevorsprung des Fonds zum Referenzindex wird auch an der Kennziffer Alpha offenbar, die über drei Jahre bei 0,69 und damit klar im positiven Bereich liegt. Auf Jahressicht stellt sich die Renditekennzahl mit 0,23 ebenfalls attraktiv dar. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der Lateinamerika-Fonds von First State mit absoluter Regelmäßigkeit ein positives Alpha zu generieren vermochte. In allen analysierten 36 Einjahreszeiträumen gelang es dem Fonds, eine Mehrrendite zum Vergleichsindex zu erwirtschaften. Mit einem Wert von 1,66 in der Spitze überzeugen die Alpha-Werte des Fonds auch in ihrer absoluten Ausprägung und verweisen auf einen nachhaltig erzielten, oft erheblichen Performancevorsprung zum breiten lateinamerikanischen Aktienmarkt. Hier zeigt sich der Erfolg aktiven Portfoliomanagements genau wie die Qualität der sehr individuellen Aktienauswahl des FondsManagerteams, das besonders in der Länderallokation eigene Wege geht. Beeindruckend auch die über drei Jahre erzielte Information Ratio von 1,21, die abschließend belegt, dass das vom Fonds eingegangene Risiko und die erzielte Mehrrendite in einem sehr guten Verhältnis zueinander stehen.

SJB Fazit. First State Latin America Fund.

Mit seiner mutigen, aber zugleich äußerst erfolgreichen Entscheidung, den relativ kleinen südamerikanischen Aktienmarkt Chile deutlich überzugewichten, hat sich der First State Latin America Fund an die Spitze seiner Vergleichsgruppe gesetzt.

Mit seiner mutigen, aber zugleich äußerst erfolgreichen Entscheidung, den relativ kleinen südamerikanischen Aktienmarkt Chile deutlich überzugewichten, hat sich der First State Latin America Fund an die Spitze seiner Vergleichsgruppe gesetzt.

Sowohl kurz- wie mittelfristig verzeichnet das Investmentprodukt eine klar bessere Wertentwicklung als die Benchmark – und das bei einer meist günstigeren Volatilitätsstruktur. Wenn sich die bislang zaghaften Stabilisierungstendenzen bei Währungen und Wirtschaft Lateinamerikas verstärken, dürfte der Fonds zu den großen Gewinnern gehören. Antizykliker bauen bereits jetzt erste Positionen auf.

First State. Hintergründig.

First State Investments wurde 1988 in Australien gegründet. Die Investmentgesellschaft gehört zur Commonwealth Bank of Australia. Verwaltetes Vermögen: 101,6 Mrd. Euro. Fonds in Deutschland: 20. Zu Gewinn und Umsatz keine Angaben. Geschäftsführer Europa: Chris Turpin. Stand: 31.03.2013. Abfrage: 20.02.2014.

First State Investments wurde 1988 in Australien gegründet. Die Investmentgesellschaft gehört zur Commonwealth Bank of Australia. Verwaltetes Vermögen: 101,6 Mrd. Euro. Fonds in Deutschland: 20. Zu Gewinn und Umsatz keine Angaben. Geschäftsführer Europa: Chris Turpin. Stand: 31.03.2013. Abfrage: 20.02.2014.