SJB | Korschenbroich, 19.08.2015.

Trotz Griechenland-Krise und Euro-Schwäche bewegt sich die europäische Wirtschaft auf einem stabilen Niveau – Einkaufsmanagerindizes und Frühindikatoren lassen eine weitere konjunkturelle Belebung erwarten. Investoren mit einem breit aufgestellten FondsPortfolio kommen damit weiter an europäischen Aktienfonds nicht vorbei, zumal viele der innovativsten und ertragsstärksten Unternehmen ihren Sitz in Europa haben. Europäische Firmen sind oft Marktführer in Industrie- und Entwicklungsländern und können ihre Umsatz- und Gewinnsituation stetig verbessern. Doch welche Aktien sind unter Rendite-Risiko-Aspekten die aussichtsreichsten Titel für ein gut diversifiziertes europäisches Portfolio?

Trotz Griechenland-Krise und Euro-Schwäche bewegt sich die europäische Wirtschaft auf einem stabilen Niveau – Einkaufsmanagerindizes und Frühindikatoren lassen eine weitere konjunkturelle Belebung erwarten. Investoren mit einem breit aufgestellten FondsPortfolio kommen damit weiter an europäischen Aktienfonds nicht vorbei, zumal viele der innovativsten und ertragsstärksten Unternehmen ihren Sitz in Europa haben. Europäische Firmen sind oft Marktführer in Industrie- und Entwicklungsländern und können ihre Umsatz- und Gewinnsituation stetig verbessern. Doch welche Aktien sind unter Rendite-Risiko-Aspekten die aussichtsreichsten Titel für ein gut diversifiziertes europäisches Portfolio?

Hierzu hat Invesco-Marktstratege Thorsten Paarmann eine klare Meinung: „Aktien mit höherer Volatilität bieten keine höheren Erträge. Daher konzentrieren wir unsere Investitionen auf Aktien mit attraktiven Fundamentaldaten und begrenztem Risiko.“ Der FondsManager, der gemeinsam mit seinem Kollegen Michael Fraikin den Invesco Pan European Structured Equity Fund A auss. (WKN A1CV21, ISIN LU0482499141) verwaltet, strebt danach, FondsAnlegern die vollen Renditechancen europäischer Aktien bei gleichzeitig geringerem Marktrisiko zu bieten. Möglich wird dies durch den Einsatz quantitativer Modelle, die das Invesco-Team als Teil der Anlagestrategie nutzt. Eine monatliche Portfoliooptimierung sorgt dafür, dass der Fonds stets die gewünschten Rendite- und Risikomerkmale aufweist.

Der Invesco Pan European Structured Equity Fund wurde am 06. November 2000 aufgelegt und schließt als paneuropäischer Aktienfonds auch Wertpapiere aus Großbritannien mit ein. Der Fonds besitzt ein Volumen von 6,25 Milliarden Euro und nutzt als Benchmark den MSCI Europe ND. FondsManager Paarmann berichtet weiter, dass er gemeinsam mit seinem Investmentteam die Schlüsselfaktoren erfolgreicher Aktien analysiert und so aus einem Anlageuniversum von rund 1.000 Titeln systematisch ein Portfolio aus Unternehmen erstellt, die möglichst viele dieser Erfolgsfaktoren auf sich vereinen. Genauer betrachtet werden von dem in Frankfurt basierten Invesco Quantitative Strategies Team die Gewinnrevisionen, die Relative Stärke, das Managementverhalten und die Bewertung der Unternehmen. Diese Strategie bei der Titelauswahl ist bestens aufgegangen: Über die letzten fünf Jahre konnte der Invesco-Fonds eine Wertentwicklung von +109,12 Prozent in Euro verzeichnen, während die Benchmark MSCI Europe mit einem Plus von 77,22 Prozent daherkam – ein beeindruckender Performancevorsprung von knapp 32 Prozentpunkten! Dem Analysehaus Morningstar ist diese Renditeleistung die Höchstnote von fünf Sternen im FondsRating wert – wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Bewertung. Fokussiert.

Der Invesco Pan European Structured Equity Fund strebt die Erzielung eines langfristigen Kapitalzuwachses an und investiert schwerpunktmäßig in ein diversifiziertes Aktienportfolio von Unternehmen, die ihren Sitz in einem europäischen Land haben oder ihre Geschäftstätigkeit überwiegend in europäischen Ländern ausüben. Der Fokus des Fonds liegt auf Aktien mit einem attraktiven Risiko-Rendite-Profil, die mit Hilfe eines systematischen Bottom-up-Investmentprozesses identifiziert werden. Dieser basiert auf den vier Konzepten Gewinnerwartungen, Marktsentiment, Managementqualität und Bewertung. Wie das FondsManagerteam Paarmann/Fraikin betont, kann der Ansatz zu einer aktiven, stark abweichenden Positionierung gegenüber dem MSCI Europe Index führen. Die Branchen- sowie die Länderallokation innerhalb des Fonds sind ein Ergebnis der Aktienselektion und folgen keinen Vorgaben. Das paneuropäische Investmentprodukt kombiniert einen Low Volatility Ansatz mit gezielter Einzeltitelselektion, die einen Mehrertrag zur Benchmark generiert. Das Portfolio setzt sich dabei gezielt aus den europäischen Wertpapieren zusammen, die dem quantitativen Aktienauswahlmodell zufolge das beste Risiko-Rendite-Profil aufweisen. Wie das FondsManagerteam betont, hat das Invesco-Produkt deshalb ein hohes Engagement in den am stärksten bewerteten Aktien. Dass diese im Referenzindex nicht in der Überzahl sind, verdeutlicht die folgende Zahl: Die Invesco-Strategen halten aktuell nur 23 Prozent der im MSCI Europe enthaltenen Aktien für „sehr attraktiv“, 11 Prozent der Benchmarkwerte werden als „sehr unattraktiv“ eingestuft. Das FondsPortfolio besteht hingegen zu 58 Prozent aus Aktien mit einem hochgradig attraktiven Bewertungsniveau. Wie ist dieses im Einzelnen zusammengesetzt?

FondsPortfolio. Großbritannien. Führend.

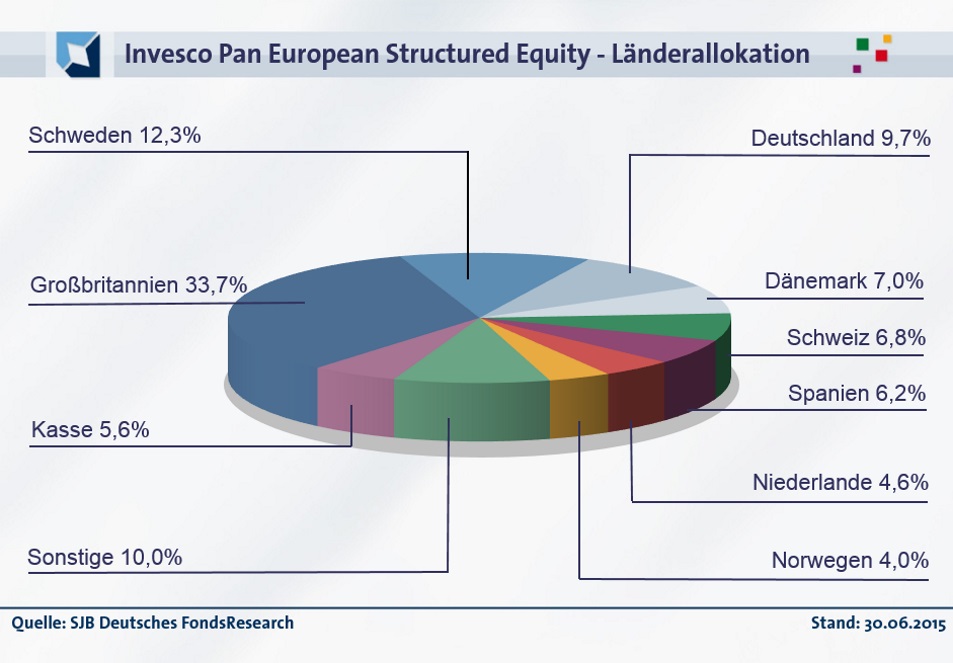

In der Länderallokation des Invesco Pan European Structured Equity Fund liegt Großbritannien mit 33,7 Prozent Anteil am FondsVermögen auf Platz eins. Deutlich dahinter ist Schweden platziert, wo 12,3 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung befindet sich Deutschland mit 9,7 Prozent des FondsVolumens. Aktien aus Dänemark besitzen einen Portfolioanteil von 7,0 Prozent, Unternehmen aus der Schweiz sind mit 6,8 Prozent gewichtet. FondsBestände in Spanien (6,2 Prozent), den Niederlanden (4,6 Prozent) und Norwegen (4,0 Prozent) runden das Länderportfolio des Invesco-Produktes ab. Sonstige Staaten bringen es auf 10,0 Prozent innerhalb der geographischen Struktur, ein Kassenbestand von 5,6 Prozent komplettiert per Ende Juni das FondsVermögen.

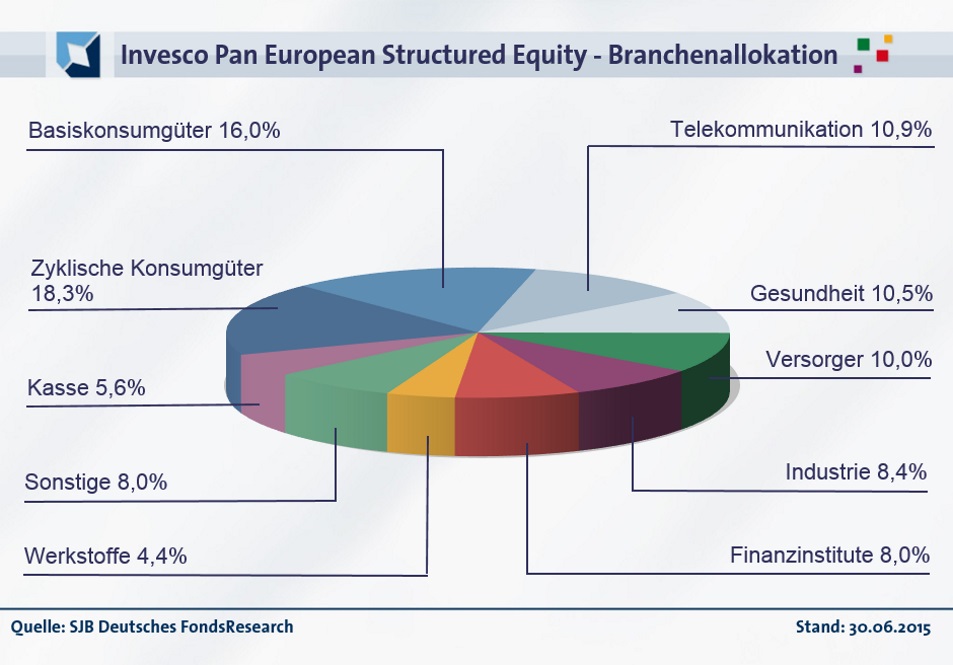

Wie das FondsManagerteam berichtet, wurden in dem paneuropäischen Invesco-Aktienfonds zuletzt die höchsten Allokationen in zyklischen und nichtzyklischen Konsumwerten vorgenommen. Konsequenterweise nehmen zyklische Verbrauchsgüter 18,3 Prozent des FondsVermögens ein, während Basiskonsumgüter 16,0 Prozent der FondsBestände repräsentieren. Auf Platz drei der Branchenallokation befinden sich Telekommunikationsaktien mit 10,9 Prozent, die gemessen am Vergleichsindex eine hohe Übergewichtung erfahren. Ähnlich stark vertreten im Portfolio des Europafonds sind Gesundheitstitel mit einer Gewichtung von 10,5 Prozent sowie Versorger mit 10,0 Prozent des FondsVermögens. Industrietitel repräsentieren 8,4 Prozent des FondsVolumens, während Aktien von Finanzinstituten eine Gewichtung von 8,0 Prozent erfahren. Kleinere Bestände im Sektor der Werkstoffe (4,4 Prozent) sowie Aktien aus sonstigen Bereichen (8,0 Prozent) runden die Portfoliostruktur ab.

FondsVergleichsindex. Korrelation. Deutlich.

In unserer unabhängigen SJB FondsAnalyse stellen wir den Invesco Pan European Structured Equity Fund dem MSCI Europe NETR als Benchmark gegenüber. Die Korrelation ist deutlich ausgeprägt: Mit 0,89 liegt sie über drei Jahre auf einem hohen Niveau, für zwölf Monate fällt die Korrelationskennziffer mit 0,88 nur minimal niedriger aus. Der ausgeprägte Gleichlauf der Kursbewegungen von Fonds und SJB-Vergleichsindex wird auch durch die Kennzahl R² bestätigt. Diese liegt für drei Jahre bei 0,79, über ein Jahr nimmt sie einen Wert von 0,78 an. Damit haben sich mittelfristig 21 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Hier zeigt sich, dass das FondsManagerteam Paarmann/Fraikin zuletzt etwas stärker vom Vergleichsindex abgewichen ist und die Möglichkeit zu einer individuellen Länder- und Sektorengewichtung genutzt hat. Der Tracking Error von 6,45 Prozent über drei Jahre demonstriert, dass der nach quantitativen Kriterien anlegende Europafonds ein nur moderates aktives Risiko aufweist. Über ein Jahr geht die Spurabweichung auf 4,45 Prozent zurück. Welche Schwankungen verzeichnet das europäische Aktienportfolio?

FondsRisiko. Volatilität. Geringer.

Der Invesco Pan European Structured Equity Fund hat über drei Jahre eine Volatilität von 11,49 Prozent zu verzeichnen, die knapp unterhalb der 11,69 Prozent liegt, die der MSCI Europe als Vergleichsindex aufzuweisen hat. Über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum passiven Referenzindex ebenfalls geringer ausgeprägt: Hier beträgt die „Vola“ des Fonds 14,56 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 16,26 Prozent an den Tag legt. Die durchweg niedrigere Volatilität des Invesco-FondsProduktes beweist, dass das Investmentteam nicht zu viel verspricht, wenn es dem Anleger eine Auswahl europäischer Aktien mit vergleichsweise geringem Marktrisiko in Aussicht stellt. Das risikokontrollierte Management des Portfolios sorgt für prinzipiell niedrigere Kursschwankungen als bei der den breiten europäischen Aktienmarkt repräsentierenden MSCI-Benchmark.

Die attraktive Risikostruktur des paneuropäischen FondsProduktes wird auch an dem Beta des Fonds von 0,90 über drei Jahre offenbar. Für ein Jahr nimmt das Beta einen Wert von 0,86 an und liegt damit noch deutlicher unter dem marktneutralen Wert von 1,00. Hier wartet der Invesco-Fonds mit um 14 Prozent geringeren Wertschwankungen als der ausgewählte Referenzindex auf – ein klarer Vorteil aus Investorensicht! Der rollierende Zwölfmonatsvergleich der Beta-Werte über den letzten Dreijahreszeitraum bestätigt das Szenario einer weit unterdurchschnittlichen Schwankungsanfälligkeit des Investmentproduktes: Die Risikokennziffer befindet sich in 19 der letzten 30 betrachteten Einzelzeiträume unterhalb des Marktrisikofixwertes von 1,00 und erreicht dabei einen Wert von zutiefst 0,62. Dem stehen lediglich 11 Perioden mit einem Beta über Marktniveau gegenüber, in denen das FondsPortfolio einen Beta-Wert von 1,10 in der Spitze aufweist. Das Risikoprofil des nach quantitativen Anlagekriterien zusammengestellten FondsPortfolios überzeugt – können die Renditezahlen des Invesco-Produktes als weiterer Qualitätsbeweis dienen?

FondsRendite. Alpha. Positiv.

Per 11. August 2015 hat der Invesco Pan European Structured Equity Fund über drei Jahre eine kumulierte Wertentwicklung von +64,29 Prozent in Euro aufzuweisen. Eine starke Performance, die einer Rendite von +19,23 Prozent p.a. entspricht. Positiv hervorzuheben für das Invesco-Produkt ist der Renditevorsprung von über fünf Prozentpunkten gegenüber dem SJB-Vergleichsindex: Der MSCI Europe NETR legte im selben Zeitraum nur um 58,93 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +18,43 Prozent p.a. entspricht. Der Wechsel auf die Jahresbetrachtung liefert ein ähnlich erfreuliches Bild aus Sicht des aktiv gemanagten Fonds: Mit einer Wertentwicklung von +26,99 Prozent in Euro fallen die Kursgewinne des Europa-Fonds erneut höher als diejenigen des breiten europäischen Aktienmarktes aus (MSCI Europe: +24,53 Prozent). Die kurz- wie längerfristig generierte Mehrrendite macht den Invesco-Fonds zum klaren Sieger im Performancevergleich – was trägt die Alpha-Analyse zur FondsBewertung bei?

Das Alpha des paneuropäischen Aktienfonds befindet sich über drei Jahre mit 0,22 im grünen Bereich, auf Jahressicht hat die Kennzahl mit 0,42 eine nochmals deutliche Steigerung aufzuweisen. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass das FondsManagerteam Paarmann/Fraikin mit großer Regelmäßigkeit ein attraktives Renditeplus zur Benchmark erwirtschaften konnte. In 26 der letzten 30 Einzelperioden gab es ein positives Alpha bis 0,76 in der Spitze zu verzeichnen, nur in vier Analysezeiträumen fand sich mit einem Alpha von zutiefst -0,10 eine Rendite knapp unter Marktniveau. Die Quintessenz der Alpha-Analyse: Der Invesco-Fonds kann fast durchweg mit einer Outperformance zum breiten europäischen Aktienmarkt aufwarten und erreicht diese mit einem attraktiven Chance-Risiko-Profil: Die im Dreijahreszeitraum erzielte Information Ration von 0,24 bestätigt, dass vom Fonds eingegangene Risiken und erzielte Erträge in einem guten Verhältnis zueinander stehen.

SJB Fazit. Invesco Pan European Structured Equity Fund.

Wer als FondsInvestor die Renditechancen europäischer Aktien auf einem vergleichsweise geringen Schwankungsniveau wahrnehmen möchte, trifft mit dem Invesco Pan European Structured Equity Fund die richtige Wahl. Mithilfe quantitativer Methoden wird eine zuverlässige Identifizierung günstig bewerteter Aktien gewährleistet und in der Folge ein weniger risikoreiches, doch überdurchschnittlich attraktives FondsPortfolio kreiert. Nicht umsonst hat Morningstar Michael Fraikin und Thorsten Paarmann als FondsManager des Jahres 2015 für europäische Aktien ausgezeichnet.

Invesco Ltd. wurde 1978 in den USA gegründet. Fonds in Deutschland: 127. Verwaltetes Vermögen in Deutschland: 1,45 Mrd. Euro. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 5.500. Geschäftsführer in Deutschland: Karl Georg Bayer, Bernhard Langer, Dr. Jens Langewand, Alexander Lehmann und Christian Puschmann. Stand: 31.12.2014. SJB Abfrage: 13.08.2015.