SJB | Korschenbroich, 30.04.2014.

Aktien aus Osteuropa erlebten in den ersten Monaten des neuen Handelsjahres 2014 keine leichte Zeit. Überschattet von der russischen Annexion der Krim, den Ereignissen in der Ukraine und den Sanktionsdrohungen des Westens gaben osteuropäische Titel mehrheitlich nach.

Aktien aus Osteuropa erlebten in den ersten Monaten des neuen Handelsjahres 2014 keine leichte Zeit. Überschattet von der russischen Annexion der Krim, den Ereignissen in der Ukraine und den Sanktionsdrohungen des Westens gaben osteuropäische Titel mehrheitlich nach.

Besonders kräftige Kursverluste gab es bei russischen Aktien, zudem stand der Rubel unter heftigem Abwertungsdruck. Zwar sind die bereits vor Ausbruch der Krise attraktiv bewerteten russischen Wertpapiere damit noch günstiger geworden und weisen oftmals nur noch ein Kurs-Gewinn-Verhältnis zwischen 4,0 und 5,0 auf. Doch umgekehrt ist keine schnelle Lösung des Konflikts zwischen Russland, der Ukraine und dem Westen in Sicht, die für bald wieder anziehende Kurse sorgen könnte.

Marktexperten erwarten eine nur sehr langsam vonstatten gehende Deeskalation der Krise in der Ukraine, weshalb sich die Frage stellt, ob Investoren bereits jetzt das aktuelle Kursniveau an den Börsen Osteuropas zum Einstieg in diese Wachstumsmärkte nutzen sollten.

FondsManager Klaus Bockstaller, der gemeinsam mit seinem Kollegen Hugo Bain den Pictet Eastern Europe P EUR (WKN 694224, ISIN LU0130728842) verwaltet, ist von dem langfristigen Chancenreichtum der Osteuropa-Region überzeugt. Für wertorientierte Anleger sieht er – gerade im russischen Markt – auf dem aktuellen Kursniveau attraktive Einstiegsmöglichkeiten. Deshalb hat Bockstaller im Zuge der Krimkrise seine Russlandbestände zwar reduziert, bleibt aber mit seinem Fonds dort übergewichtet. Weitere wichtige Ecksteine im Portfolio sind Polen, Ungarn und Tschechien, die geographische Allokation wird durch Engagements in der Türkei und Griechenland abgerundet. Das FondsPortfolio wird aktiv verwaltet, wobei die Einzeltitelauswahl schwerpunktmäßig auf Basis der Auswertung von Fundamentaldaten erfolgt. Der Osteuropafonds hat den Euro als Basiswährung und verfügt derzeit über ein FondsVolumen von 156,0 Millionen Euro. Als Benchmark findet der MSCI EM Europe 10-40 Verwendung, der im letzten Fünfjahreszeitraum klar geschlagen werden konnte: Einer Rendite des Pictet-Fonds von +17,0 Prozent p.a. in Euro steht eine jährliche Wertentwicklung von +15,1 Prozent beim Vergleichsindex gegenüber. Wie sieht die so erfolgreiche Investmentstrategie des FondsManagerteams im Detail aus?

FondsStrategie. Stockpicking. Betrieben.

Der Pictet Eastern Europe hat sich ein langfristiges Kapitalwachstum zum Ziel gesetzt und legt hierzu mindestens zwei Drittel des FondsVermögens in Aktien von Unternehmen an, deren Haupttätigkeit oder Geschäftssitz in den osteuropäischen Ländern (inkl. Russland und der Türkei) liegt. FondsManager Klaus Bockstaller besitzt 19 Jahre Erfahrung im Bereich der Schwellenländerinvestments und ist genau wie sein Kollege Hugo Bain seit 2009 beim Schweizer FondsAnbieter Pictet. Gemeinsam verfolgen die beiden eine Stockpicking-Strategie und sind dabei auf die rigorose Analyse und Bewertung fundamentaler Unternehmenszahlen spezialisiert. Im Rahmen einer aktiven Portfolioverwaltung werden die osteuropäischen Einzeltitel ausgewählt, die die besten Wachstumsaussichten bieten und zugleich attraktiv bewertet sind. In der Länder- und Sektorengewichtung können dabei deutliche Abweichungen von der gewählten Benchmark MSCI EM Europe 10-40 bestehen. So bleibt Russland im Fonds trotz der jüngsten politischen Entwicklungen weiter übergewichtet. Eine Untergewichtung besteht hingegen in den CEE3-Ländern (Tschechien, Ungarn und Polen), in der Türkei ist der Pictet-Fonds neutral positioniert. Branchenspezifisch werden derzeit vom FondsManagerteam besonders die Konsum- und Industriesektoren favorisiert. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Russland. Favorisiert.

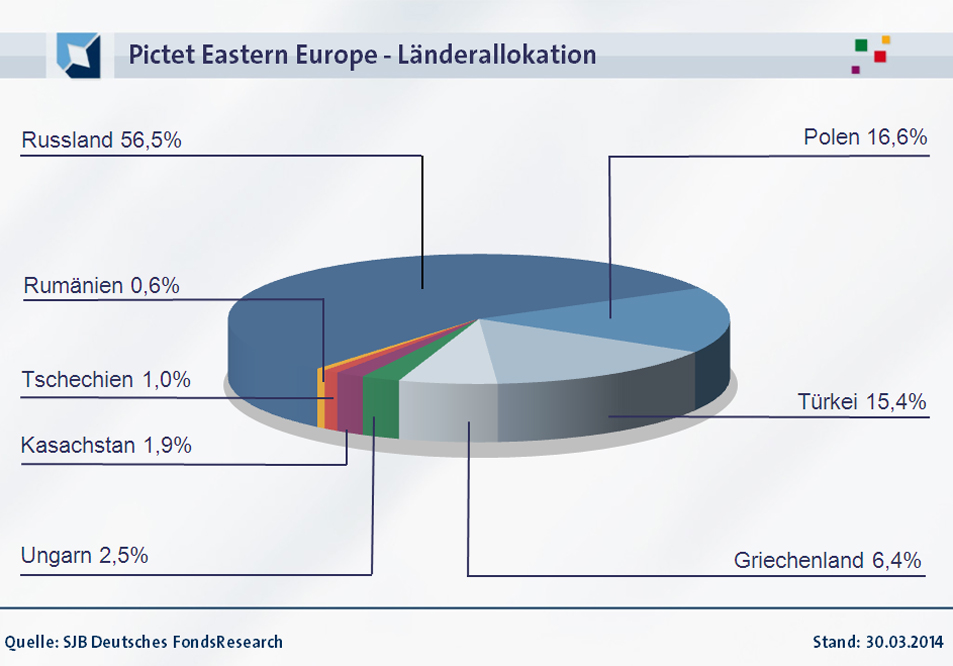

In der geographischen Gewichtung des Pictet Eastern Europe kommt Russland mit 56,5 Prozent des FondsVolumens die zentrale Stellung zu. Deutlich dahinter folgt auf dem zweiten Platz Polen, wo 16,6 Prozent des Anlagevermögens investiert sind. Auf Platz drei in der Länderallokation liegt die Türkei, die einen Anteil von 15,4 Prozent am FondsVermögen besitzt. In Griechenland, wo es erste Anzeichen für die Überwindung der tiefgreifenden Krise gibt, sind 6,4 Prozent des Portfolios investiert. Es folgen Ungarn mit 2,5 Prozent sowie Kasachstan mit 1,9 Prozent Anteil am FondsVolumen. Kleinere Bestände in Tschechien (1,0 Prozent) sowie Rumänien (0,6 Prozent) runden das Länderportfolio des Pictet-Fonds ab. Die Schwerpunktlegung auf Russland bleibt trotz der Krimkrise erhalten, da sich hier nach Aussage des FondsManagements fundamental sehr solide Unternehmen mit inzwischen noch attraktiveren Bewertungen einsammeln lassen.

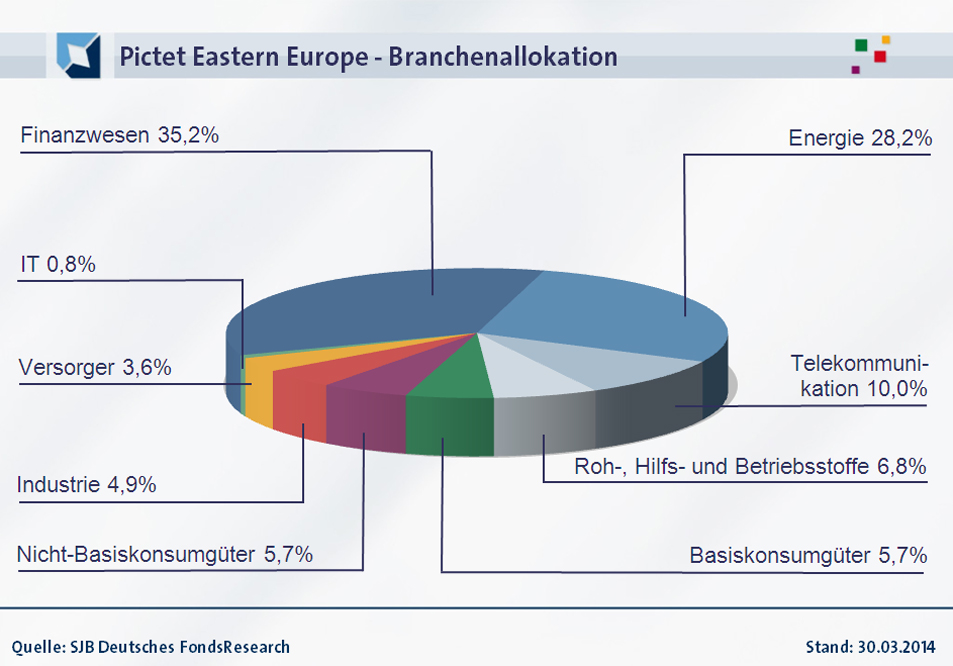

Wie sieht die Sektorenaufteilung aus? Besonders stark sind in dem Osteuropafonds von Pictet Banken und Finanztitel mit 35,2 Prozent gewichtet. Eine überdurchschnittliche Berücksichtigung erfahren ebenfalls Energieunternehmen mit 28,2 Prozent Portfolioanteil. Anbieter von Telekommunikationsdienstleistungen sind mit 10,0 Prozent im Fonds vertreten, Rohstoffwerte besitzen einen Anteil von 6,8 Prozent des FondsVolumens. Von der Stärke des russischen Konsumsektors sind die beiden FondsManager Bockstaller und Bain besonders überzeugt, weshalb Hersteller von Basiskonsumgütern wie auch der Bereich der Nicht-Basiskonsumgüter jeweils 5,7 Prozent des FondsPortfolios einnehmen. 4,9 Prozent der ausgewählten Wertpapiere entstammen dem Industriesektor, Bestände bei Versorgungsunternehmen (3,6 Prozent) sowie im IT-Bereich (0,8 Prozent) runden die Branchenstruktur des Pictet-Produktes ab. Größte Einzelpositionen im Pictet Eastern Europe sind derzeit der russische Ölkonzern Lukoil sowie Gazprom, auf Platz drei liegt der polnische Versicherungskonzern PZU.

FondsVergleichsindex. Korrelation. Ausgeprägt.

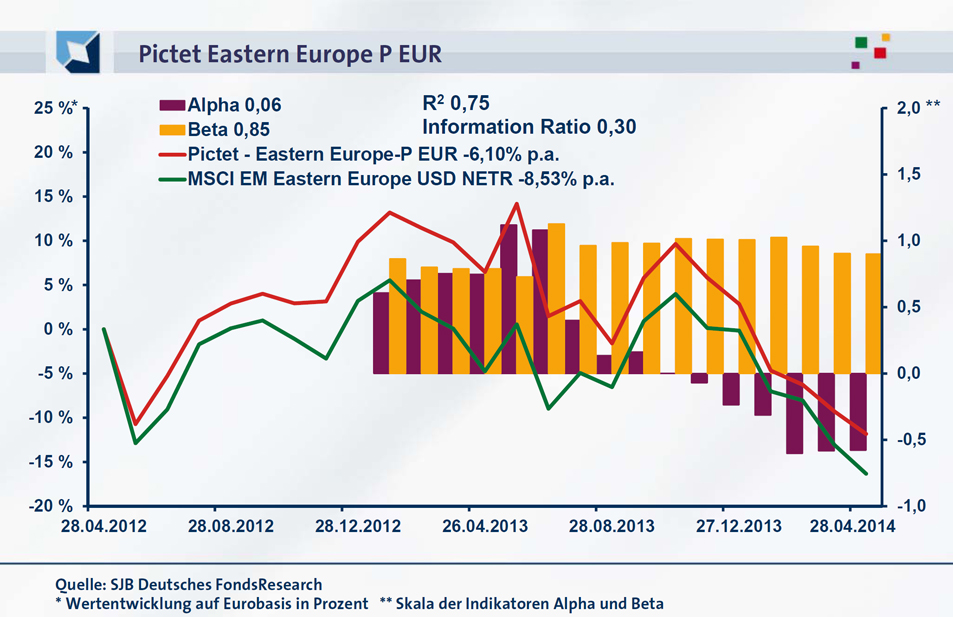

Für unsere unabhängige SJB FondsAnalyse haben wir den Pictet Eastern Europe dem MSCI Emerging Markets Eastern Europe als Vergleichsindex gegenübergestellt. Die Analyse zeigt, dass beide Elemente eine ausgeprägte Korrelation aufweisen. Über zwei Jahre liegt diese bei 0,87, für ein Jahr geht sie auf 0,86 zurück. Damit vollzieht sich die Kursentwicklung des Pictet-Fonds weitgehend parallel zum Referenzindex, wie auch die Kennzahl R² demonstriert. Für zwei Jahre beträgt sie 0,75, über ein Jahr nimmt die Kennziffer einen Wert von 0,73 an. Somit haben sich mittelfristig 25 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 27 Prozent. Das FondsManagerteam Bockstaller/Bain hat demnach in den letzten zwölf Monaten die Unabhängigkeit der Länder- und Branchengewichtung vom breiten osteuropäischen Aktienmarkt leicht gesteigert. Der Tracking Error präsentiert sich mit einem Wert von 7,00 Prozent über zwei Jahre moderat, auf Jahressicht geht die Spurabweichung auf 5,33 Prozent zurück. Welche Risikostruktur weist der Osteuropafonds unter diesen Voraussetzungen aus?

FondsRisiko. Schwankungen. Moderat.

Der Pictet Eastern Europe weist über zwei Jahre mit 15,78 Prozent eine noch geringere Volatilität als sein Vergleichsindex MSCI Emerging Markets Eastern Europe auf, der eine Schwankungsbreite von 16,84 Prozent zu verzeichnen hat. Für ein Jahr ist diese erfreuliche Diagnose unterdurchschnittlicher Schwankungen ähnlich stark ausgeprägt: Hier beträgt die Volatilität des Osteuropafonds mit seinem aktiv gemanagten Aktienportfolio 14,17 Prozent, wohingegen der passive Referenzindex eine Schwankungsneigung von 14,70 Prozent aufweist. Die durchweg unterhalb der „Vola“ der SJB-Benchmark liegende Schwankungsneigung des Pictet-Produktes liefert einen klaren Hinweis auf das attraktive Risikoprofil des Osteuropafonds; auch absolut betrachtet sind die Kursschwankungen für ein Schwellenländerprodukt moderat.

Das positive Bild wird durch das noch unter Marktniveau liegende Beta des Fonds von 0,85 über zwei Jahre verstärkt. Für ein Jahr nimmt die Risikokennziffer einen Wert von 0,90 an und zeigt, dass der Fonds nur unterdurchschnittlich auf Marktentwicklungen reagiert – je nach Analysezeitraum sind die Schwankungen zwischen 10 und 15 Prozent geringer. Der rollierende Zwölfmonatsvergleich der Beta-Werte fällt aus FondsPerspektive ebenfalls erfreulich aus. Die Risikokennziffer ist in elf der letzten 16 betrachteten Einzelzeiträume kleiner als der Marktrisikofixwert von 1,00 und nimmt dabei einen Wert von 0,73 im Tief an. Lediglich in fünf der untersuchten Einjahreszeiträume liegt das Beta über Marktniveau und erreicht 1,13 im Hoch. Damit sind die Intervalle mit günstigeren Beta-Werten zum einen der Überzahl, zum anderen stärker ausgeprägt als die schwächeren Perioden. Insgesamt fällt die Risikostruktur des Pictet-Osteuropafonds überzeugend aus; im Rahmen der aktiven Portfolioverwaltung sind die Schwankungen gut unter Kontrolle. Welche Renditen konnten zuletzt erwirtschaftet werden?

FondsRendite. Vorsprung. Langfristig.

Über zwei Jahre hat der Pictet Eastern Europe eine Wertentwicklung von -11,83 Prozent in Euro aufzuweisen – dies entspricht einem Minus von -6,10 Prozent p.a. (Bewertungstag 28.04.2014). Damit kann das Pictet-FondsManagerduo den MSCI Emerging Markets Eastern Europe als Vergleichsindex klar hinter sich lassen, der im selben Zeitraum eine Gesamtrendite von -16,33 Prozent bzw. eine Rendite von -8,53 Prozent p.a. erwirtschaftet hat. Der Renditevorsprung des Pictet-Fonds von rund fünf Prozentpunkten verkehrt sich in der kurzfristigen Betrachtung ins Gegenteil: Einer Euro-Rendite des Osteuropafonds von -17,19 Prozent für ein Jahr steht ein Minus von lediglich -12,16 Prozent beim Referenzindex gegenüber. Für das Gesamturteil ist die längerfristige Performanceentwicklung höher zu gewichten, weshalb der Pictet-Fonds als Sieger aus dem Renditewettstreit hervorgeht.

Die Titelauswahl auf Länder- und Branchenebene bringt auf lange Sicht einen attraktiven Renditevorsprung für FondsInvestoren hervor. Dies beweist sich am positiven Alpha des Fonds, das über zwei Jahre bei 0,06 liegt. Für ein Jahr fällt die Renditekennzahl mit einem Wert von -0,58 hingegen negativ aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte demonstriert, dass der Fonds in der Mehrzahl der Fälle einen Performancevorsprung zur Benchmark verzeichnen konnte. In zehn der 16 untersuchten Einzelzeiträume konnte ein positives Alpha bis 1,12 in der Spitze generiert werden, sechs Mal lag die Kennziffer im roten Bereich. Mit einem Wert von -0,60 im Tief fielen die Phasen der Minderrendite jedoch vergleichsweise moderat aus. Insgesamt stimmt bei dem Osteuropafonds von Pictet das Verhältnis von Rendite und Risiko: Die Information Ration von 0,30 für zwei Jahre belegt, dass mit durchgängig niedrigeren Schwankungen eine längerfristige Mehrrendite zum breiten Markt erreicht wird.

SJB Fazit. Pictet Eastern Europe.

Die Krimkrise sowie die Spannungen zwischen Russland und der Ukraine haben die ohnehin schon günstig bewerteten osteuropäischen Aktien auf noch attraktivere Bewertungsniveaus absinken lassen – allen voran in Russland. Antizyklische Investoren mit langfristigem Anlagehorizont und der Vorliebe für werthaltige Investments nutzen die Gunst der Stunde und bauen sukzessive Positionen im Pictet Eastern Europe auf. Der Fonds mit seiner individuellen Portfoliozusammensetzung lässt die Osteuropa-Benchmark langfristig hinter sich und überzeugt mit seinen gezielten Über- und Untergewichtungen.

Die Krimkrise sowie die Spannungen zwischen Russland und der Ukraine haben die ohnehin schon günstig bewerteten osteuropäischen Aktien auf noch attraktivere Bewertungsniveaus absinken lassen – allen voran in Russland. Antizyklische Investoren mit langfristigem Anlagehorizont und der Vorliebe für werthaltige Investments nutzen die Gunst der Stunde und bauen sukzessive Positionen im Pictet Eastern Europe auf. Der Fonds mit seiner individuellen Portfoliozusammensetzung lässt die Osteuropa-Benchmark langfristig hinter sich und überzeugt mit seinen gezielten Über- und Untergewichtungen.

Pictet. Hintergründig.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. Die Tochter Pictet Asset Management ist innerhalb der Pictet-Gruppe für die Vermögensverwaltung und Investmentfonds zuständig. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 110,0 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 700. Geschäftsführer: Marc Pictet. Stand: 31.12.2013. SJB Abfrage: 30.04.2014.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. Die Tochter Pictet Asset Management ist innerhalb der Pictet-Gruppe für die Vermögensverwaltung und Investmentfonds zuständig. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 110,0 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 700. Geschäftsführer: Marc Pictet. Stand: 31.12.2013. SJB Abfrage: 30.04.2014.